код вычета иис при заполнении 3 ндфл

Как заполнить 3-НДФЛ для получения инвестиционного вычета

Как заполнить инвестиционный вычет в 3-НДФЛ? Этот вопрос интересует граждан, занимающихся инвестиционной деятельностью. Разберем в статье существующие виды вычетов и покажем на примере, как заполнить декларацию при применении инвествычета.

Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов.

Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

Под «инвестиционной декларацией» понимается стандартная декларация 3-НДФЛ, заполненная с учетом применения того или иного инвествычета.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

Особенности представления декларации 3-НДФЛ:

Как отразить в 3-НДФЛ инвестиционный вычет

Действующий бланк декларации был утвержден в 2018 году. Он состоит из двух разделов и пяти приложений. Также существуют дополнительные листы: расчет к приложению 1 и расчет к приложению 5.

При подаче декларации с использованием инвествычета заполняют:

Рассмотрим на примере, как отразить вычет по ИИС в 3-НДФЛ.

Туров С. А. в течение года работал в ООО «Нигредо». Помимо этого в 2020 году он открыл индивидуальный инвестиционный счет и вносил на него деньги.

Годовой доход на основном месте работы составил 240 000 руб., с него был начислен и уплачен налог в размере 31 200 руб.

На в течение всего периода на ИИС внесено 50 000 руб.

Так как инвестиционного дохода за год получено не было, ИИС был единственным и с момента его открытия прошло не больше трех лет, гражданин решил воспользоваться налоговым вычетом, предусмотренным подп. 2 п. 1 ст. 219.1 НК РФ.

Расскажем, как будет заполнена в таком случае 3-НДФЛ.

Титульный лист

Первый лист декларации является информационным, как и во всех налоговых документах.

Все это стандартные данные. Отметим лишь, что код категории налогоплательщика определяет его статус (ИП, адвокат, физлицо и пр.). В нашем случае следует проставить код 760 (обычный гражданин).

Раздел 1

Данный раздел отображает сумму налога, которая по итогам года в соответствии с поданными данными подлежит уплате в бюджет либо возвращается налогоплательщику.

Так как с полученного дохода на работе налог был уплачен в полном размере, то, подавая форму с инвестиционным вычетом, Туров С. А. будет указывать налог к возврату.

В разделе заполняются следующие поля:

Следует иметь в виду, что код операции с бюджетом подразумевает три варианта:

В рассматриваемом примере проставлен код 2, соответствующий возврату.

Раздел 2

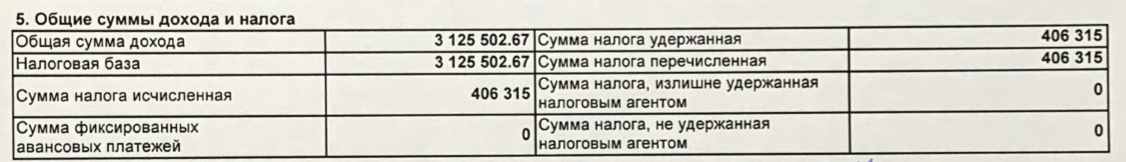

Второй раздел раскрывает расчет налоговой базы и суммы налога.

Поясним, какие поля будут заполнены в нашем примере:

Во все остальные поля вносятся нули.

Приложение 1

Здесь необходимо внести данные о полученных доходах. Раздел предполагает возможность отображения прибыли из нескольких источников.

Информация, подлежащая указанию:

Приложение 5

Этот раздел содержит расчет стандартных, социальных и инвестиционных вычетов.

Нас интересует пункт 5, в нем есть два подпункта:

Так как Туров С. А. использовал индивидуальный инвестиционный счет лишь в 2020 году, мы проставляем сумму денежных средств, внесенных на ИИС, в поле 210.

Готовую декларацию следует подписать и представить в налоговый орган по месту регистрации.

Существует три вида инвестиционных вычетов. Чтобы ими воспользоваться, налогоплательщику или налоговому агенту необходимо подать декларацию по форме 3-НДФЛ. В статье мы рассмотрели особенности всех видов инвествычетов и привели пример заполнения 3-НДФЛ.

Как получить налоговый вычет по ИИС

Этот материал обновлен 05.04.2021

Итак, вы заключили договор с брокером, открыли индивидуальный инвестиционный счет и положили на него деньги. Пора получить доход.

Нам нужно будет пройти три этапа: установить контакт с налоговой, подать документы и получить решение о вычете.

О чем речь

Речь о налоговых вычетах и льготах, которые даются по программе индивидуальных инвестиционных счетов. Государство хочет, чтобы вы много и хорошо вкладывали, поэтому делает для вас более выгодные инвестиционные условия, чем по обычным брокерским счетам.

ИИС — это вид брокерского счета, только со специальными налоговыми льготами.

Налоговая дает два типа вычетов по ИИС: либо вычитает ваши инвестиции из налогооблагаемого дохода, либо не облагает налогом ваш инвестиционный доход. Первый вариант самый популярный, потому что прибавляет к вашей доходности 13%.

Чтобы воспользоваться государственными бонусами, нужно учесть некоторые нюансы — об этом мы писали в статье об ИИС. Прочитайте ее сначала, если вы не понимаете, о чем речь.

Как получить налоговый вычет по ИИС: пошаговые действия

Так как вычет налоговый, вам придется общаться с налоговой службой. Вот как это происходило у меня.

На сайте ФНС я нашел свое отделение налоговой и ее телефон.

Дома я зашел в личный кабинет по логину и временному паролю. Пришлось примерно три дня ждать, пока в личном кабинете появилась вся информация: объекты налогообложения, справки 2-НДФЛ и так далее.

Если у вас есть аккаунт на портале госуслуг и ваша учетная запись подтверждена, можно войти в личный кабинет на сайте налоговой через него. Если аккаунта на портале госуслуг нет, его тоже придется подтверждать лично

После этого можно считать, что контакт с налоговой установлен.

Что можно делать через личный кабинет на сайте налоговой

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять электронная подпись.

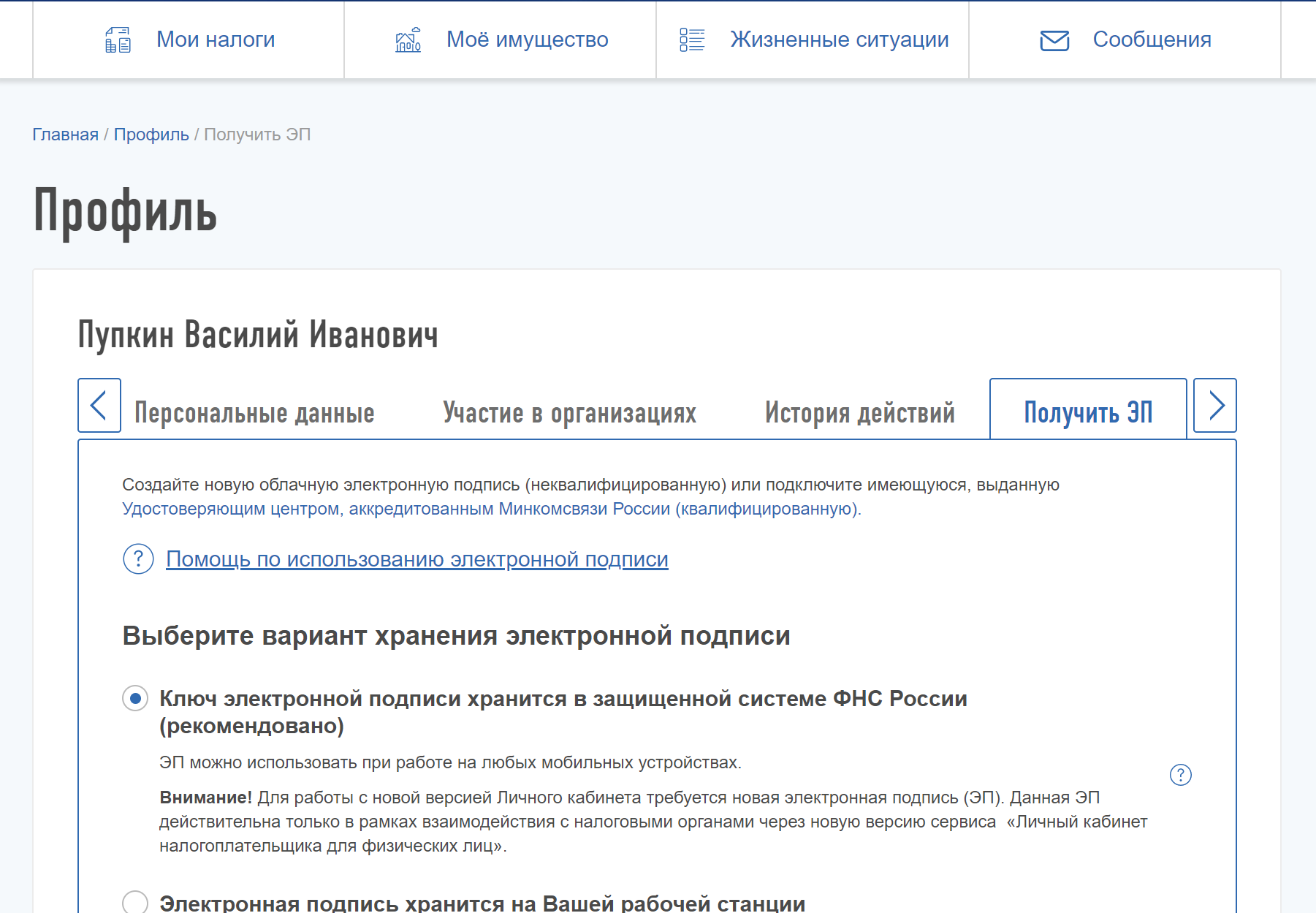

Получить сертификат электронной подписи тоже можно в личном кабинете на сайте налоговой, для этого надо зайти в свой профиль и выбрать вкладку «Получить ЭП».

Вас попросят придумать и ввести пароль для доступа к сертификату электронной подписи. Этот пароль — главное, что нужно запомнить.

После этого можно заполнять документы на вычет по ИИС.

Эта подпись — неквалифицированная

Важно: электронная подпись, которую можно получить на сайте налоговой, — неквалифицированная. Это самая простая электронная подпись. Ей нельзя подписывать никакие другие документы, кроме документов на сайте налоговой.

Про квалифицированную электронную подпись мы напишем отдельную статью.

Чтобы получить вычет по ИИС, нужно подать декларацию 3-НДФЛ в налоговую вместе с пакетом документов. Вот что нужно собрать.

Справку о доходах по форме 2-НДФЛ за тот год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица»

Скан договора об открытии брокерского счета. Это может быть договор на ведение ИИС, договор о брокерском обслуживании с использованием ИИС, заявление, уведомление или извещение о присоединении к регламенту или договору брокерского обслуживания с использованием ИИС или генеральное соглашение. У каждого брокера этот документ называется по-своему.

Начать инвестировать никогда не поздно

Подтверждение зачисления средств на ИИС. Если деньги вносились наличными в кассу — это приходный кассовый ордер. Если деньги переводились с банковского счета — это платежное поручение. Если деньги переводились с другого брокерского счета — это поручение на перечисление денежных средств и отчет брокера.

Например, Роман внес денежные средства в кассу банка, а банк по его поручению перечислил деньги брокеру для зачисления на ИИС. В кассе банка ему выдали приходный кассовый ордер и квитанцию, их он и приложил к декларации.

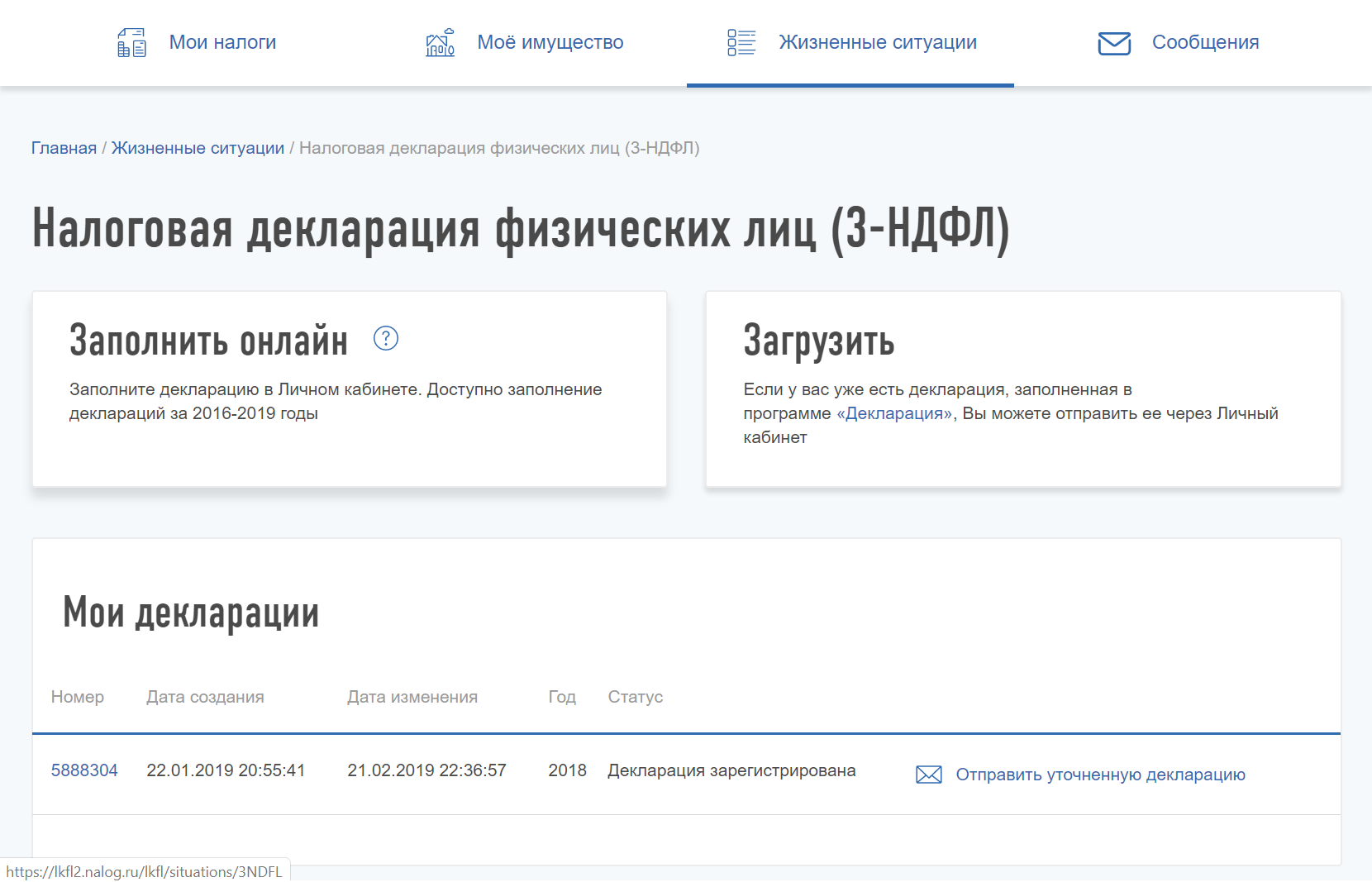

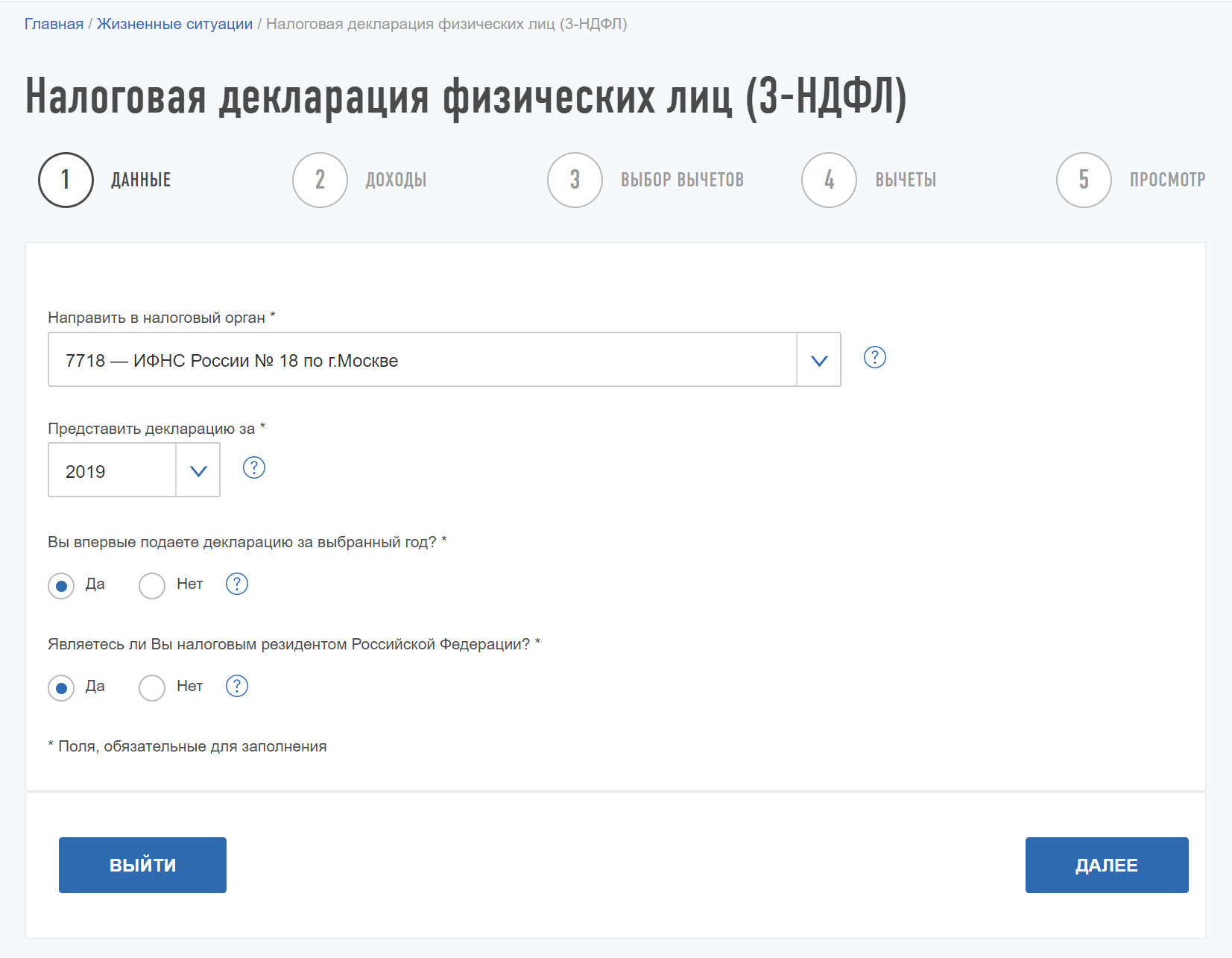

Декларацию можно заполнить в интернете, а можно загрузить файл, созданный в программе «Декларация». Для примера мы будем заполнять онлайн в личном кабинете налогоплательщика.

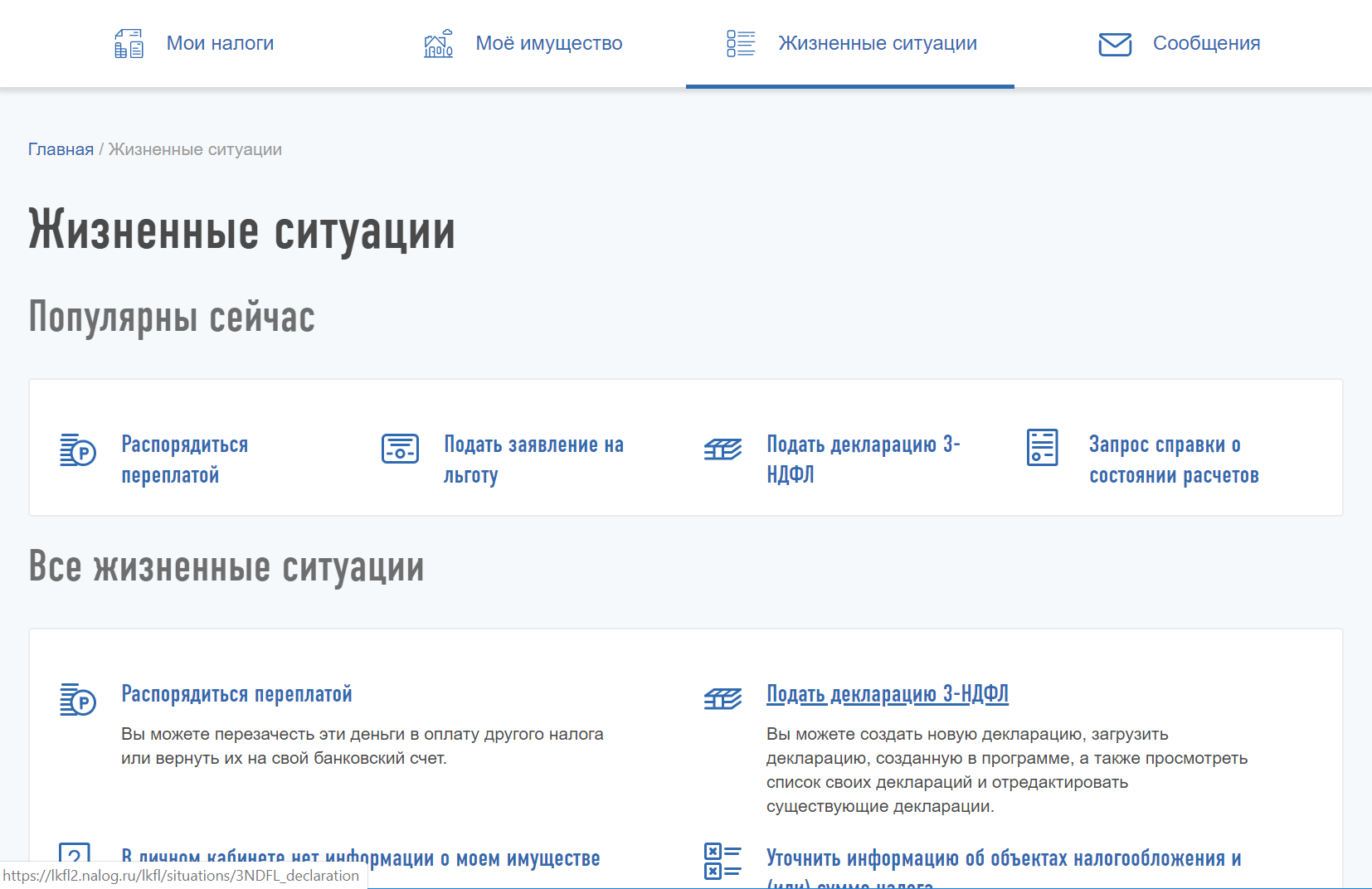

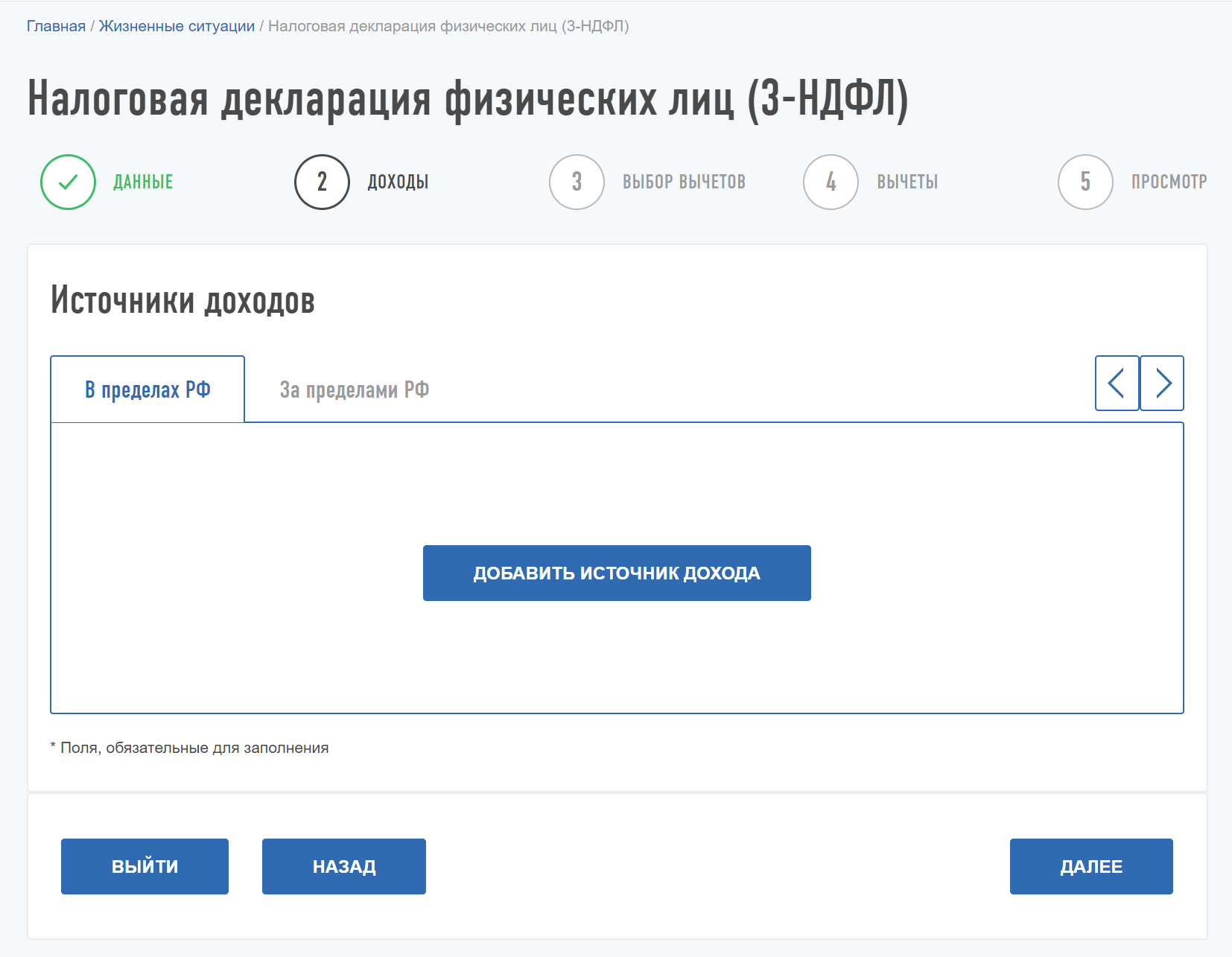

В разделе «Жизненные ситуации» выберите пункт «Подать декларацию 3-НДФЛ» :

Заполнять декларацию в интернете просто: все интуитивно понятно. Большая часть информации там будет уже заполнена автоматически.

Сначала выберите год, за который подаете декларацию. Нужно выбирать тот год, в котором вы вносили деньги на ИИС:

На втором этапе нужно указать доходы и их источники. Если ваш налоговый агент — обычно это работодатель — уже сдал годовую отчетность, данные о доходах можно загрузить из справки, которую он передал в налоговую. Для этого надо отметить галочкой работодателя и нажать кнопку «Заполнить из справки».

Если ваш работодатель еще не сдал отчетность, заполнять раздел придется вручную на основании вашей справки 2-НДФЛ.

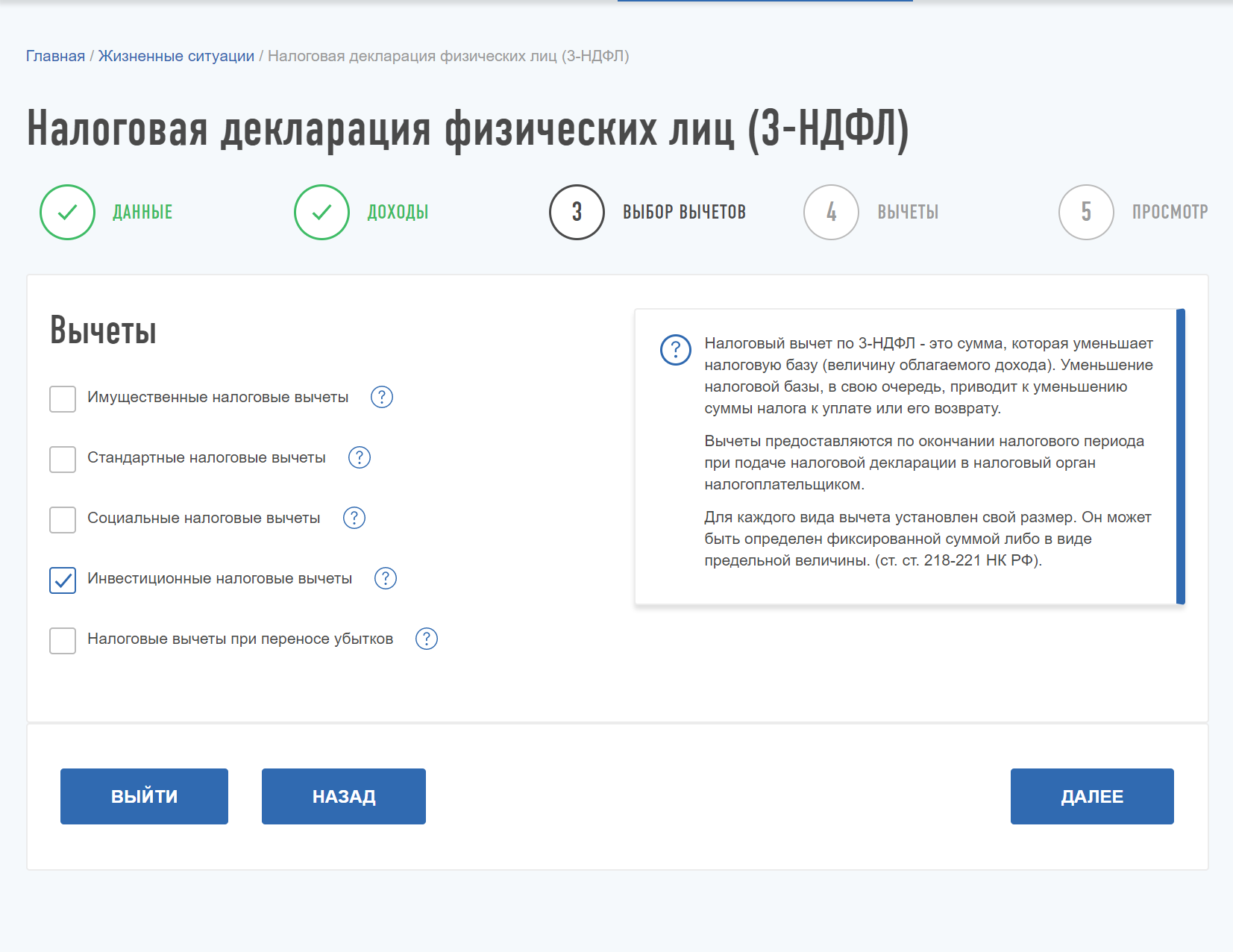

На третьем этапе нужно выбрать вычеты, которые будут заявлены в декларации. Вычет по ИИС относится к инвестиционным вычетам, их нужно отметить галочкой.

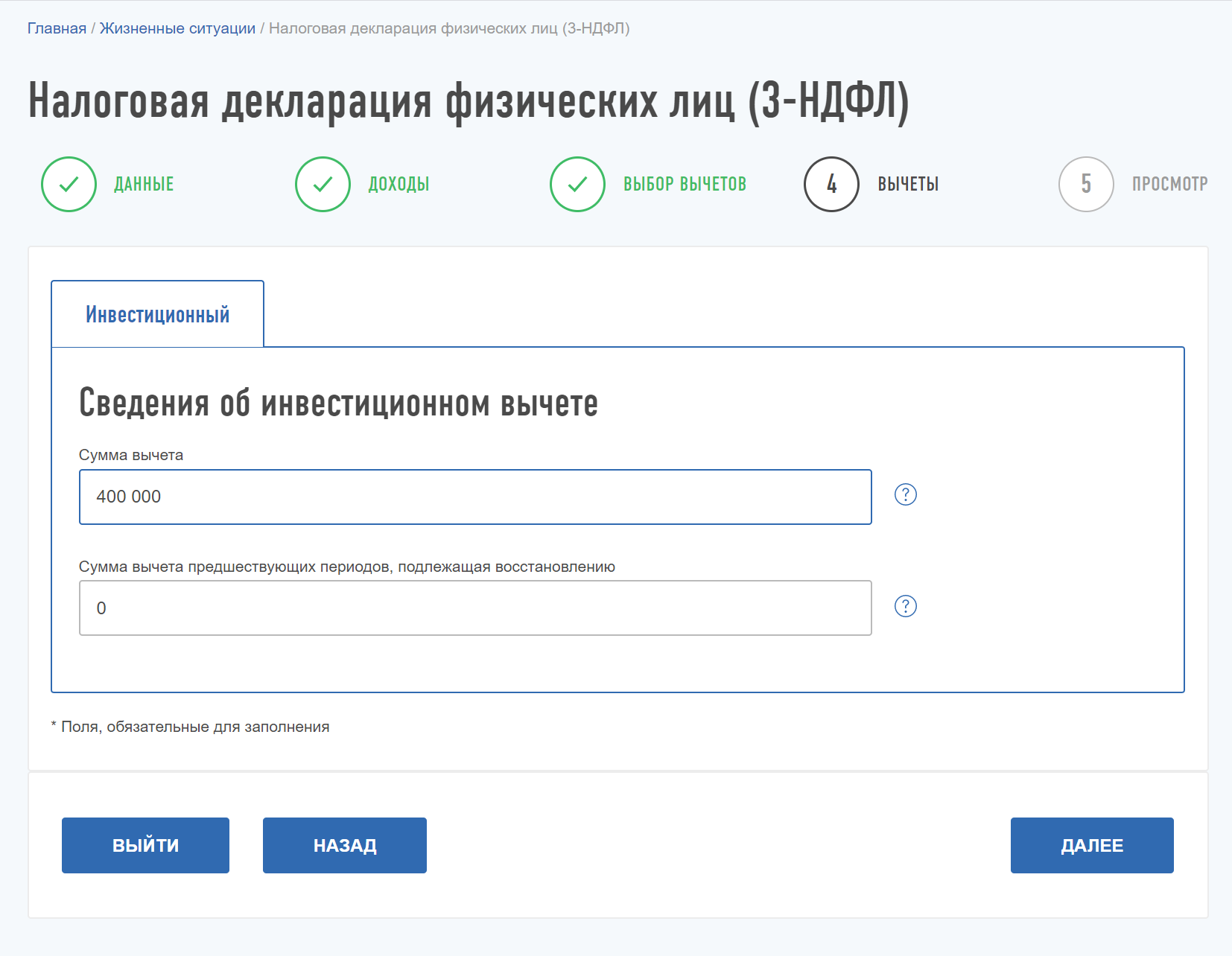

После этого надо указать сумму инвестиционного вычета — то есть ту сумму, которую вы за год внесли на ИИС.

Если у вас нет долгов по налогам, вы можете получить сумму возврата на свой банковский счет, реквизиты которого указываются в этом же разделе.

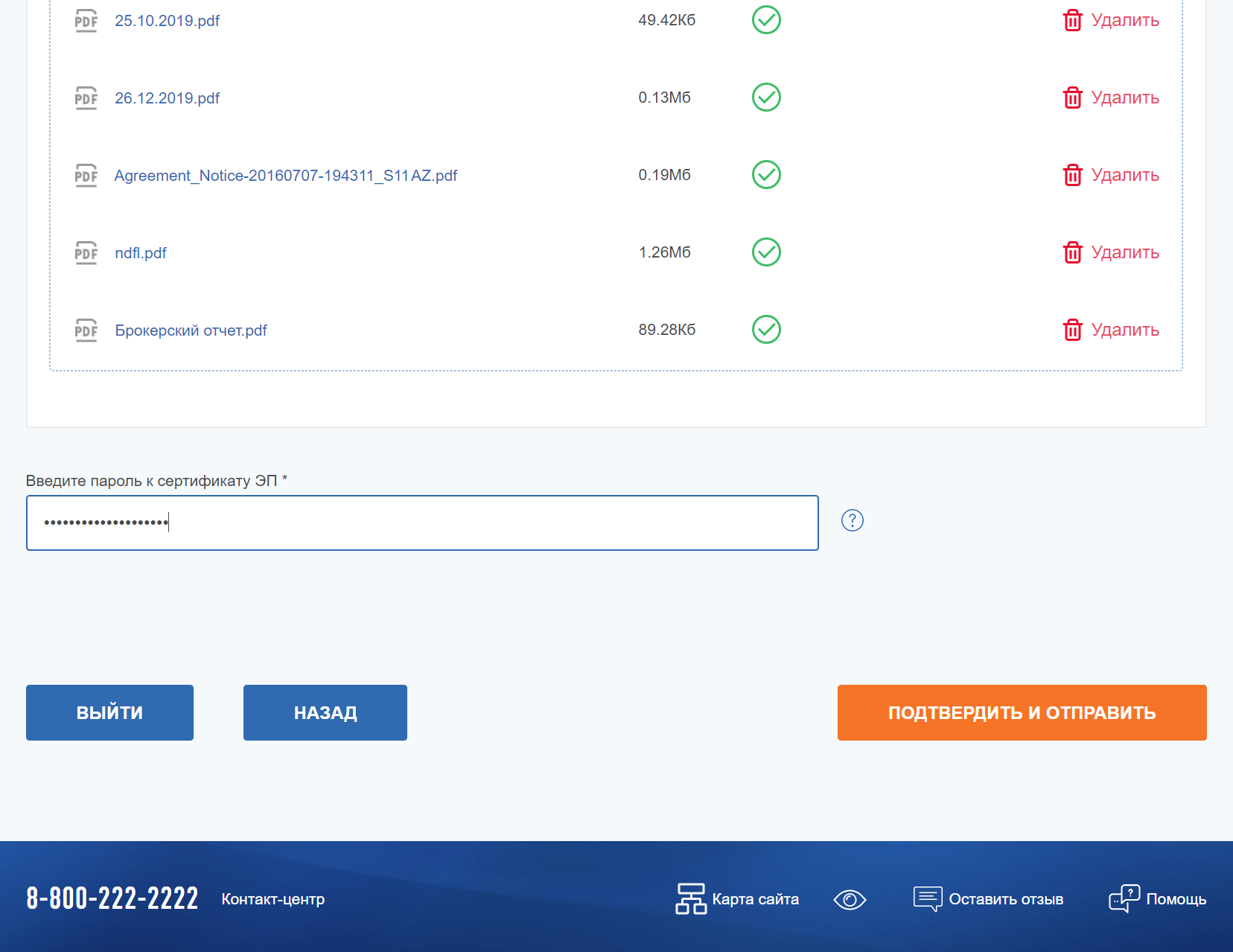

Останется только ввести пароль от своей электронной цифровой подписи и нажать кнопку «Подтвердить и отправить». Поздравляем, декларацию вы отправили.

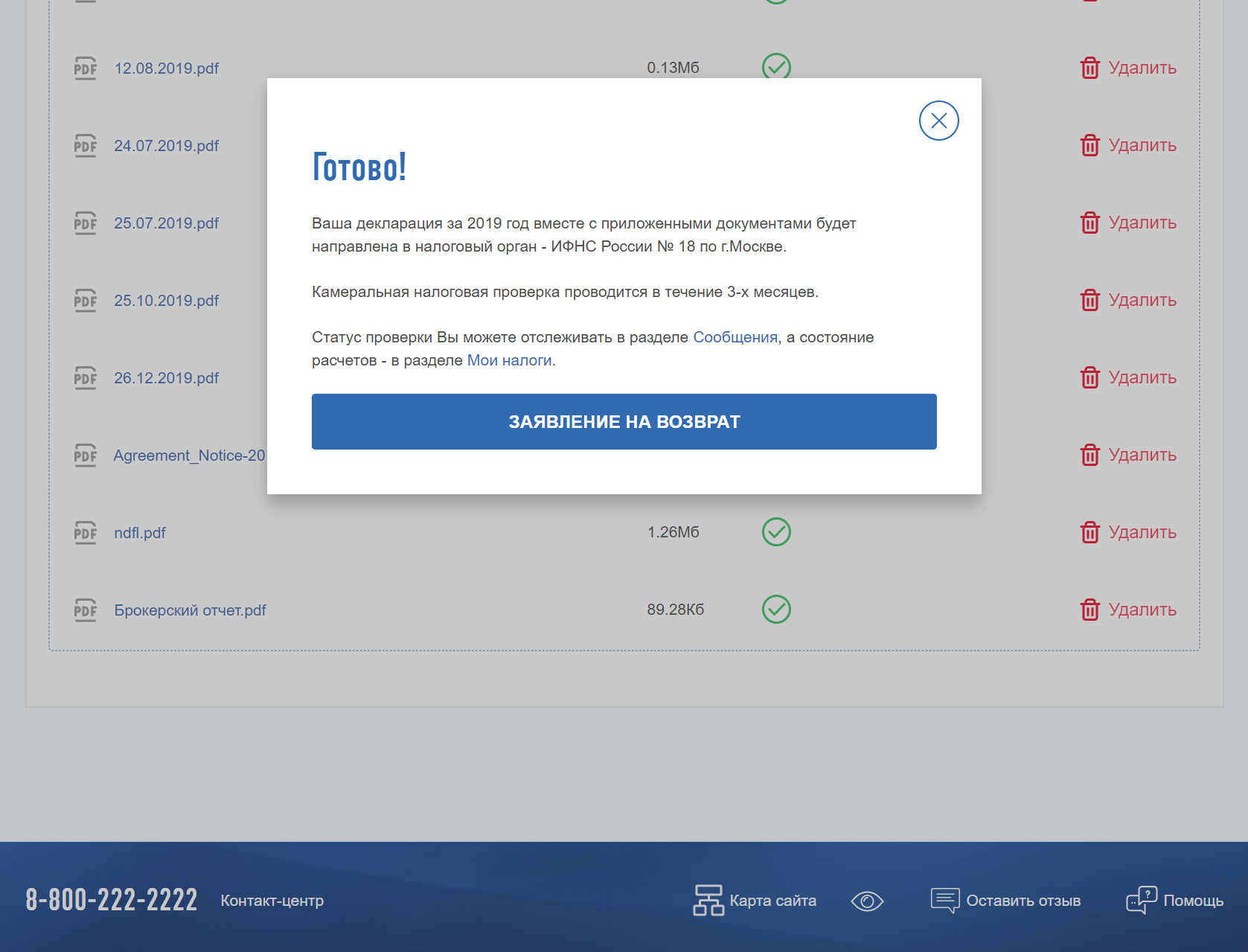

Ждать денег приходится в среднем четыре месяца. Три месяца — это официальный срок рассмотрения декларации со дня ее представления.

Сам возврат должен быть осуществлен в течение одного месяца со дня подачи заявления на возврат, но не ранее завершения рассмотрения декларации.

Итоги

Получать вычет через сайт налоговой намного проще и понятнее, чем может показаться. А мой единственный поход в ФНС был очень полезным, потому что доступ в личный кабинет пригодится еще много раз.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

Регистрация

Регистрация

Помощь

Здесь вы найдёте ответы на многие вопросы по инвестированию.

Как самостоятельно подать декларацию 3-НДФЛ для вычета по ИИС типа А

Заполнить налоговую декларацию 3-НДФЛ и подать можно через личный кабинет на сайте Федеральной налоговой службы (ФНС) или лично в налоговой по месту регистрации.

Как заполнить 3-НДФЛ на сайте федеральной налоговой службы:

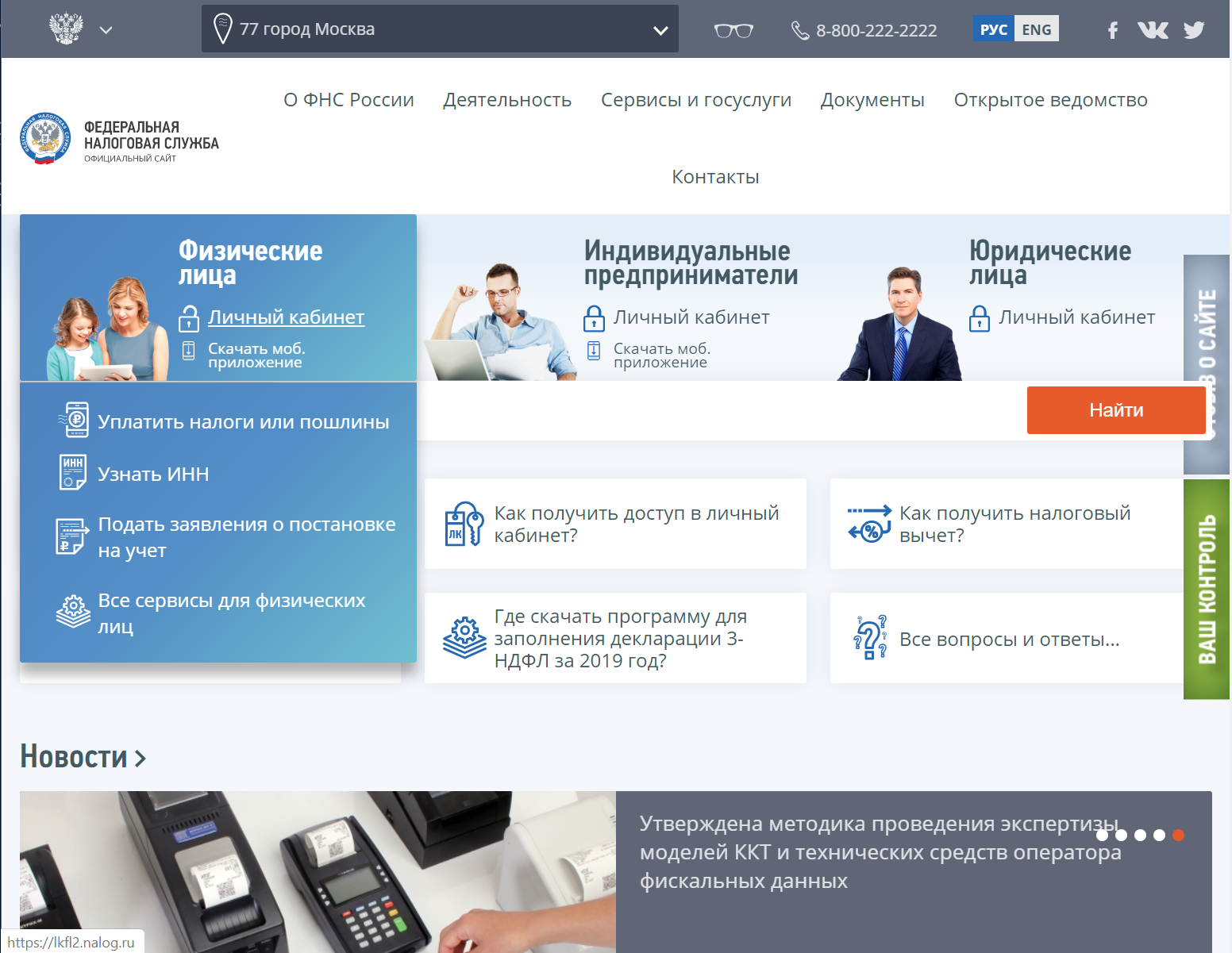

Шаг 1. Перейти на сайт ФНС и зайти в личный кабинет.

Шаг 2. Выбрать раздел «Жизненные ситуации» → «Подать декларацию 3-НДФЛ» → «Заполнить онлайн».

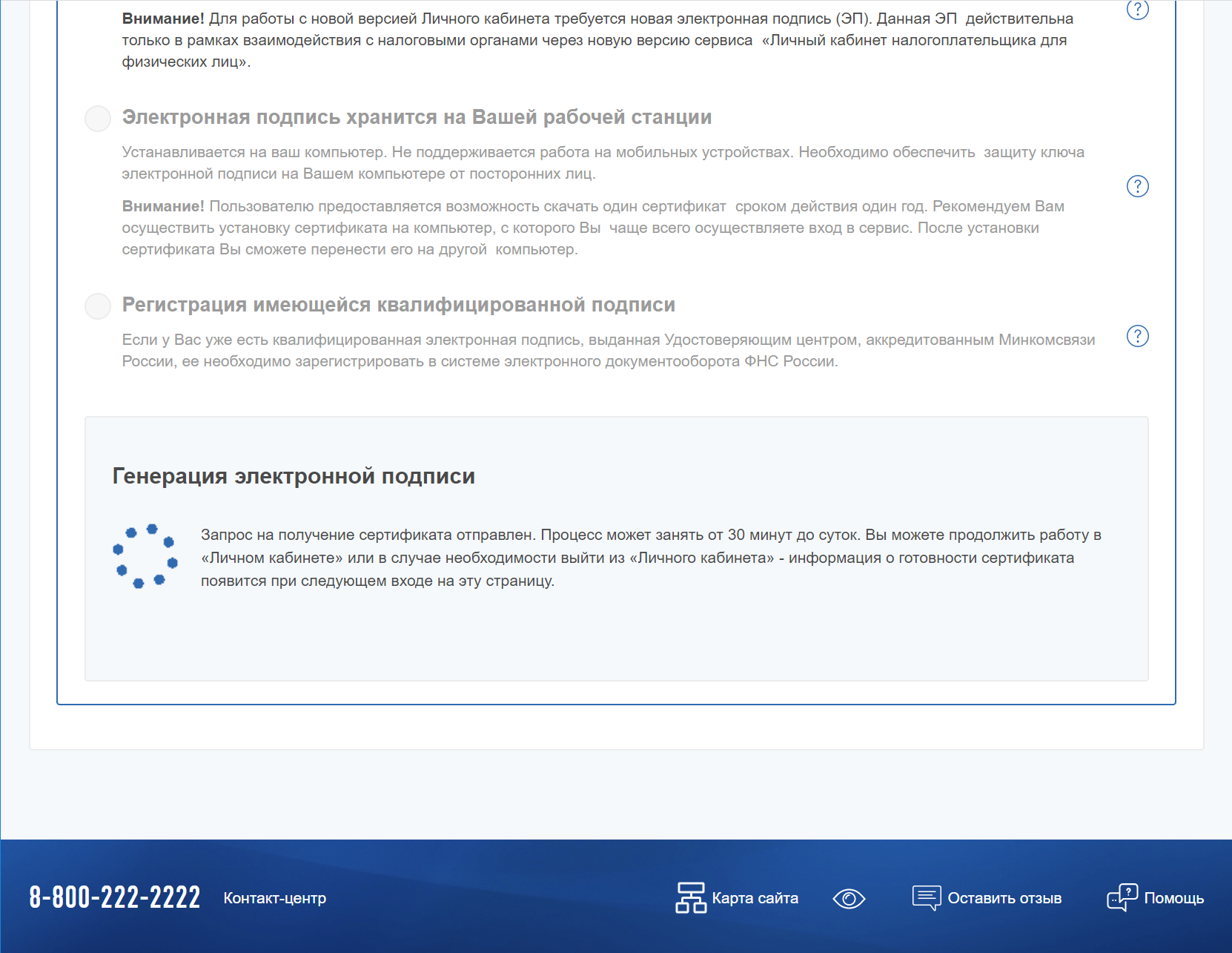

Если нет электронной подписи, то после того как нажмёте на кнопку «Заполнить онлайн», система поможет вам её создать. Нужно просто отправить запрос и дождаться регистрации. Процесс занимает от 30 минут до суток.

Шаг 3. Внести данные для декларации 3-НДФЛ. Этот процесс состоит из пяти этапов:

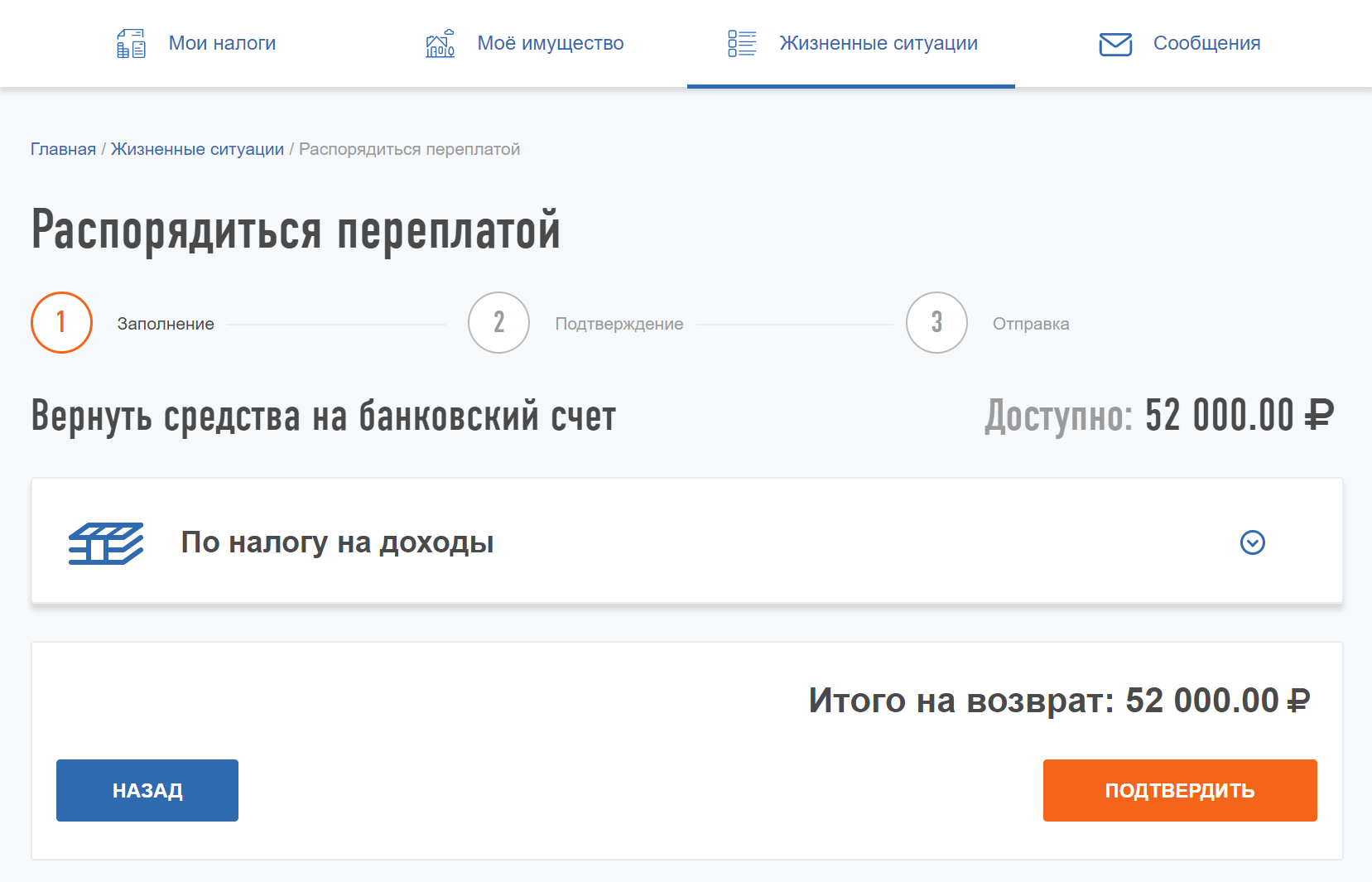

Шаг 4. После того как отправите декларацию 3-НДФЛ, нужно подать заявление на возврат налога. Для этого в личном кабинете перейдите в раздел «Мои налоги». После камеральной проверки, на неё обычно уходит 3 месяца с даты подачи заявления, там спустя некоторое время вы увидите сумму о переплате по налогам. Эта та сумма налогового вычета, которая поступит на ваш банковский счёт. Нажмите «Распорядиться» → укажите реквизиты вашего счёта для зачисления денег → «Подтвердить» → «Отправить заявление».

Всё. Остаётся только ждать, пока налоговая рассмотрит ваше заявление и вернёт деньги из уплаченных налогов. Обычно этот процесс занимает ещё 1 месяц. Итого весь процесс с подачи заявления и возврата налога занимает примерно 4 месяца.

Код вычета иис при заполнении 3 ндфл

Инвестиционный вычет

В данной инструкции мы подробно разберем как подать заявление на вычет по индивидуальному инвестиционному счету (ИИС).

ИИС бывают двух типов:

Максимальная сумма пополнения ИИС для обоих типов ограничена на данный момент 1 млн. рублей.

Далее мы покажем как заполнить документы и расскажем какие потребуются документы для получения инвестиционного вычета по типу А.

Для заполнения декларации вам необходимо получить у работодателя справку «О доходах и суммах налога физического лица» (2-НДФЛ).

Если у вас еще нет учетной записи на сайте nalog.ru, то вам потребуется сначала ее создать.

Далее все действия будут производиться из личного кабинета Федеральной Налоговой Службы (ФНС) для физических лиц.

Главная страница сайта ФНС изображена на следующем рисунке. Необходимо выбрать пункт «Личный кабинет» в разделе «Физические лица».

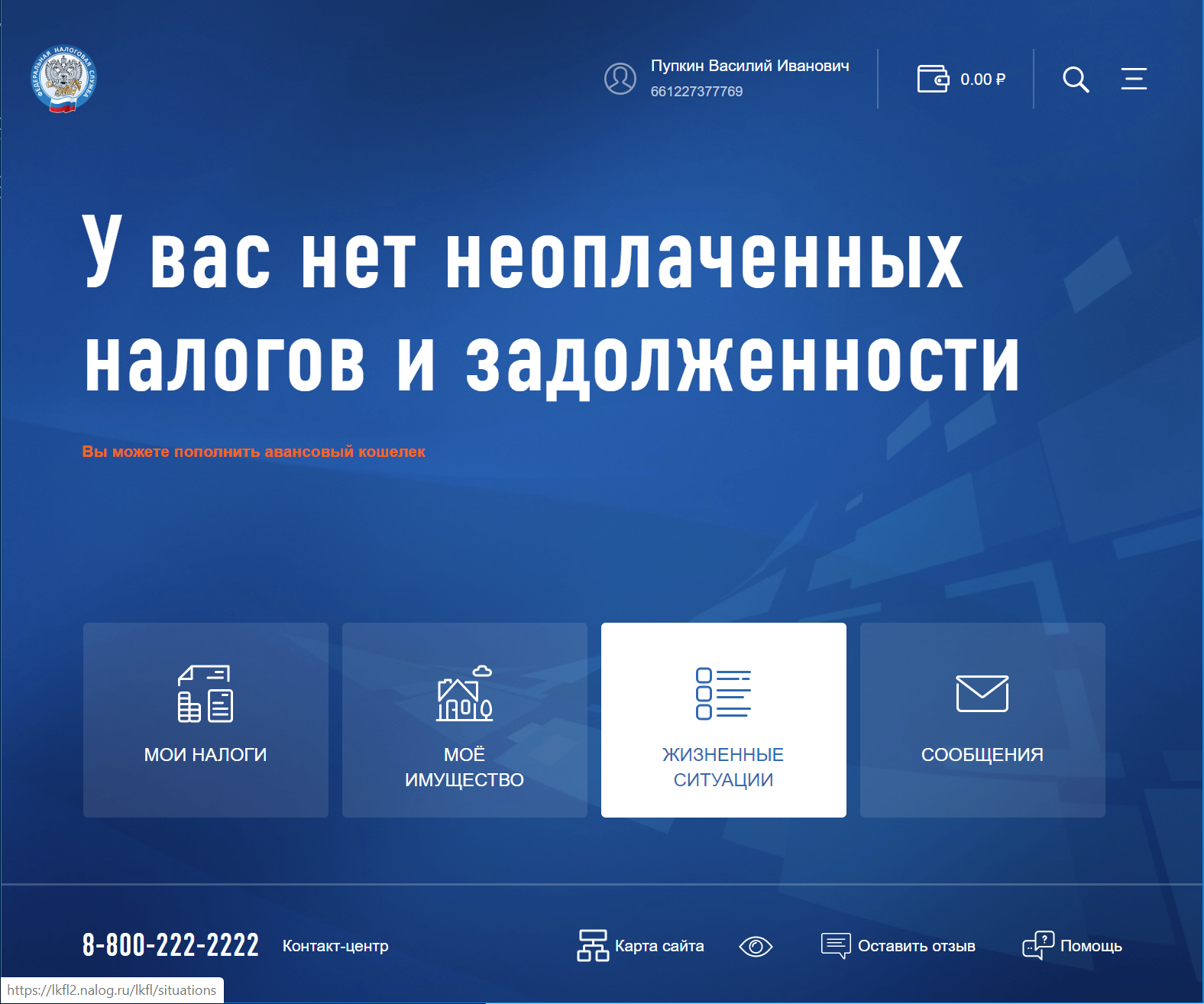

После входа вы попадаете на главный экран

Выберите раздел «Жизненные ситуации».

Далее выбираем пункт «Подать декларацию 3-НДФЛ».

У вас есть на выбор два вариант заполнения декларации. В первом случае при заполнении декларации за 2016-2019 года можно воспользоваться заполнением онлайн.

Вторым вариантом заполнения является экспорт заполненной ранее декларации в программе «Декларация» и последующая загрузка её на странице, которая представлена ниже.

Далее мы рассмотрим вариант с заполнением декларации онлайн.

Выпуск электронной подписи (ЭП) необходим для получения возможности заполнять и подавать декларацию.

Если у вас уже есть ЭП, можете пропустить этот пункт и перейти к следующему.

Получение ЭП необходимо начать с перехода в раздел «Профиль». Для этого кликните по своей фамилии в шапке страницы. Далее промотайте вправо до пункта Получить ЭП.

Выбирайте первый вариант (как самый простой и безопасный) «Ключ электронной подписи хранится в защищенной системе ФНС России».

Вся необходимая для сертификата ЭП информация уже будет заполнена, и вам останется только нажать кнопку для запуска процесса генерации сертификата ЭП. Обычно это занимает не более 10 минут.

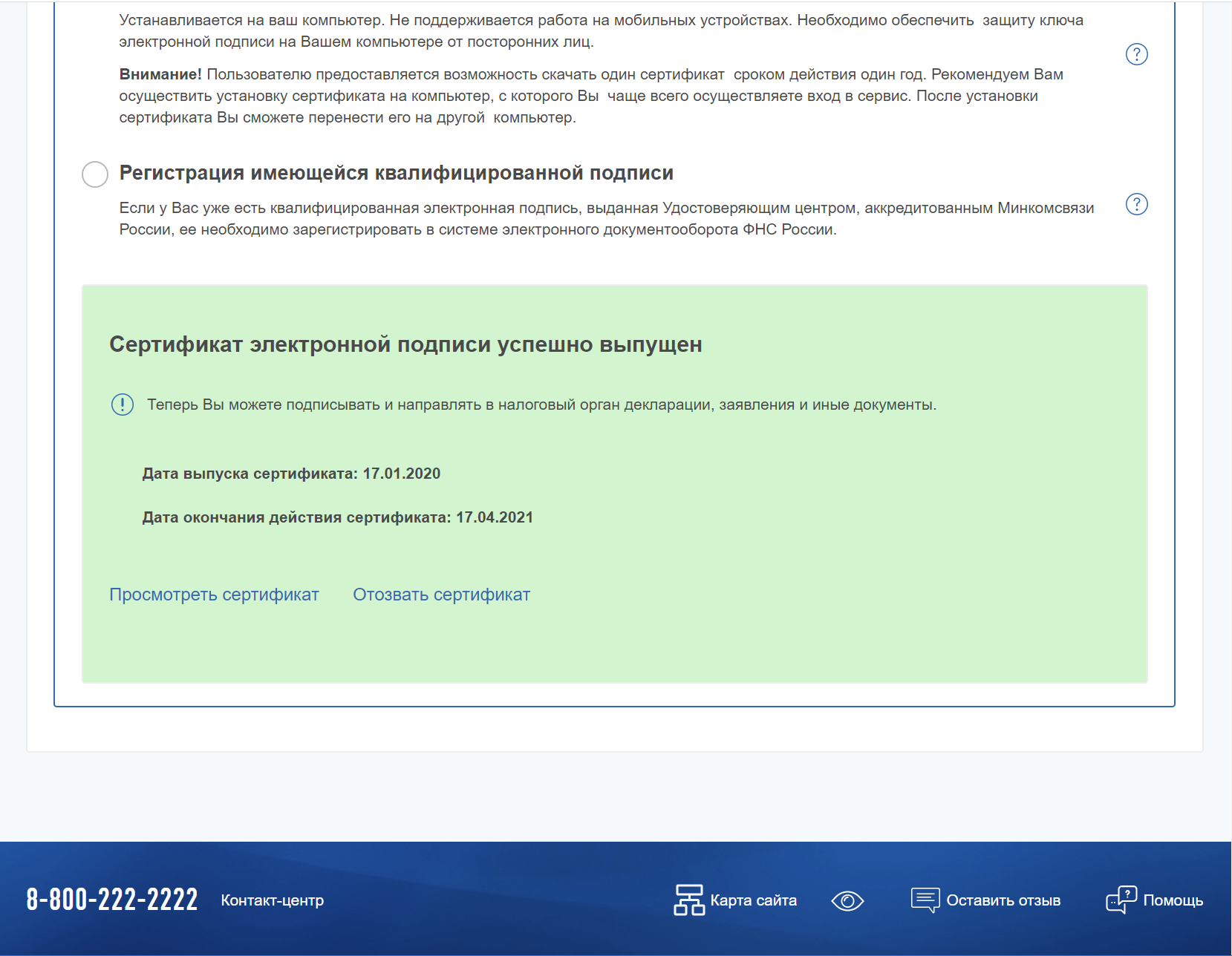

По окончании процесса вы увидите сообщение о том, что сертификат ЭП успешно выпущен.

Можно переходить к заполнению самой декларации.

Вы можете изменить данные, которые заполнены по умолчанию (если, например, подаете декларацию за предыдущий год). Жмем далее.

На втором шаге потребуется заполнить источники доходов.

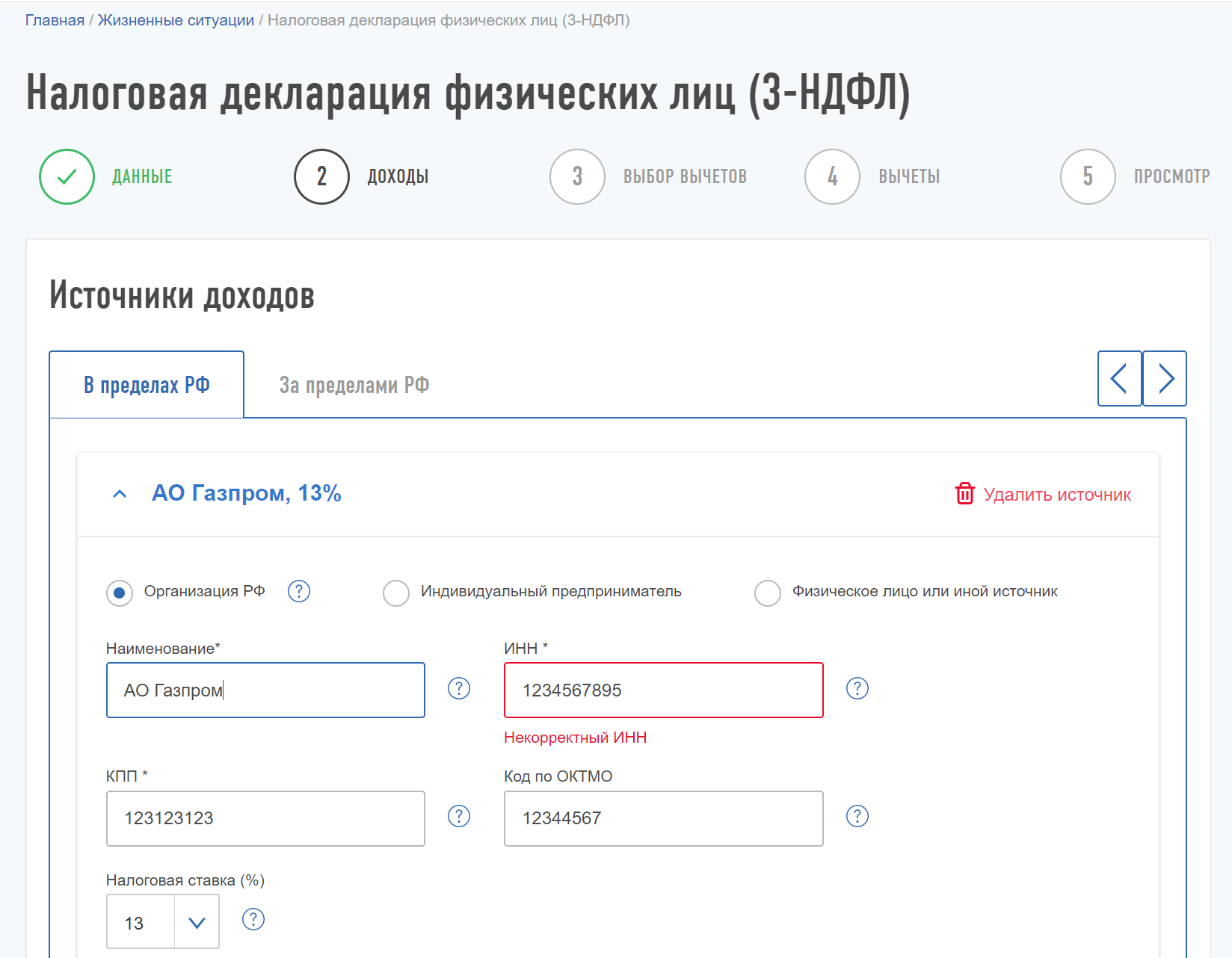

Заполните информацию об источнике доходов. В данном случае источником доходов является ваш работодатель, необходимую информацию о котором можно получить из справки 2-НДФЛ.

Если вы являетесь индивидуальным предпринимателем или самозанятым лицом, то выбирайте соответствующий пункт и заполняйте.

Также вы можете добавить несколько источников дохода, если совмещаете несколько работ или у вас есть иные источники, которые облагаются налогом на доходы физических лиц по ставке 13%.

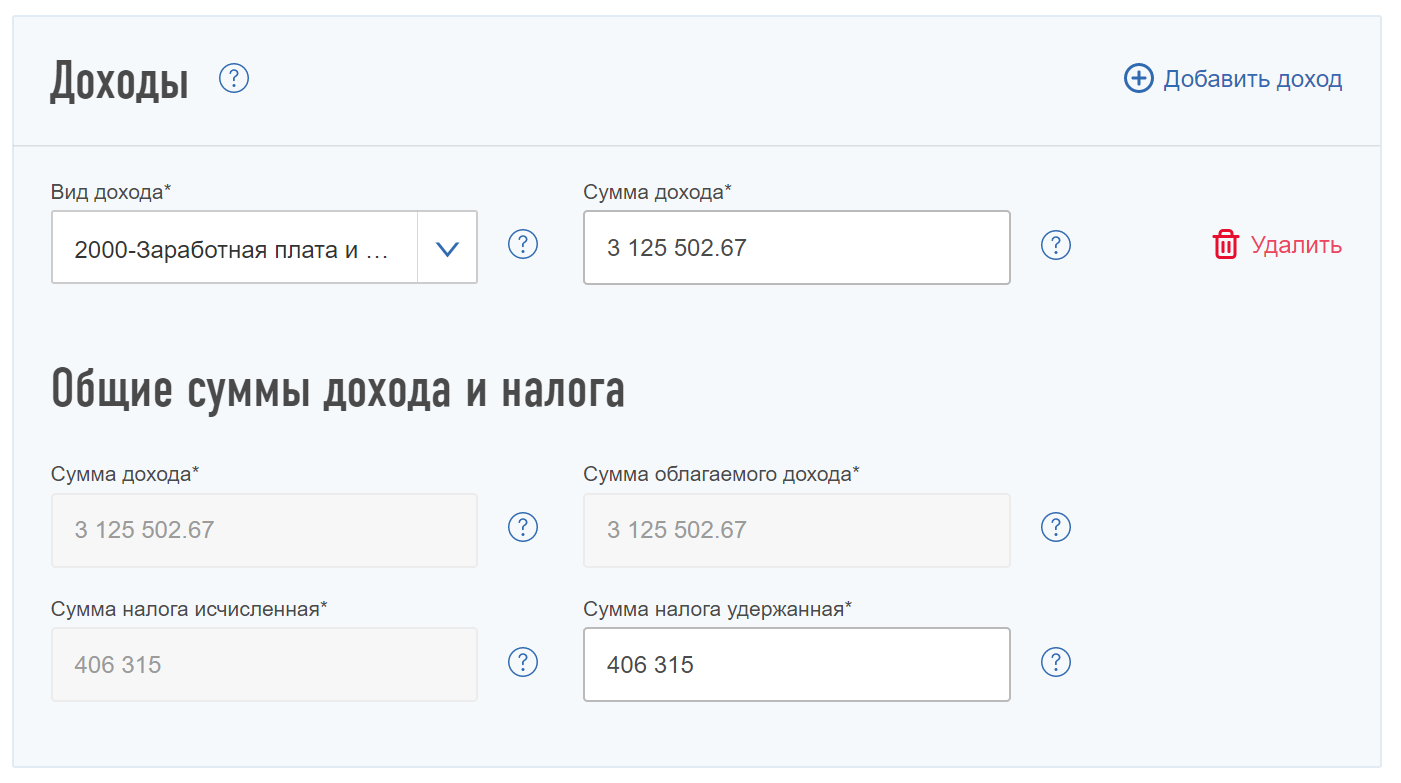

Теперь необходимо заполнить данные о ваших доходах согласно справке 2-НДФЛ. Заполнение может варьироваться, и лучше читать подсказки прямо на странице заполнения данных.

Вы можете указать как итоговые суммы по Виду дохода, например Заработная плата 2000 или 2012 за ежегодный оплачиваемый отпуск, в справке 2-НДФЛ у вас могут быть и другие виды дохода.

Важно перенести их все, и что бы Сумма дохода и Сумма налога удержанная совпала с Общей суммой дохода и с Суммой налога удержанного, указанных в справке 2-НДФЛ.

На третьем шаге выберите пункт «Инвестиционные налоговые вычеты» и переходим к следующему этапу заполнения.

Далее вносите сумму вычета, если вы внесли на ИИС, например, за 2019 год сумму в размере 250 000 рублей, укажите ее.

Если вы внесли на ИИС, например, 800 000, сумма вычета будет ограничена 400 000 рублей и вам нужно указать ее.

Шаг 4 покажет какую сумму вы получите в качестве вычета. Здесь же можно скачать заполненную декларацию.

На следующем шаге вам потребуется список подтверждающих документов:

К документам, подтверждающих перечисление денег, относятся чеки, приходные ордера, заявления на перевод. Эти документы можно запросить у банка или сфотографировать, если они у вас в бумажном варианте. Важно, чтобы сумма по документа была на сумму равной и больше той, которую вы указали для получения вычета.

К документам подтверждающих факт открытия ИИС относятся договор об открытии ИИС, уведомление (как в случае со Сбербанком).

Дополнительно можно приложить выписку со счета ИИС о приходе денежных средств на счет. У Сбербанка такие отчеты приходят после совершения сделок.

Если какие-то документы потребуются для уточнения, то могут позвонить из налоговой и уточнить. Процедура добавления документов к уже существующей декларации очень проста.

Введите пароль к сертификату ЭП и нажмите кнопку «Подтвердить» и «Отправить».

Вы увидите сообщение об успешной отправке декларации..

Далее можно сразу заполнить реквизиты для перечисления суммы вычета по кнопке «Заявление на возврат» или отложить, так как срок камеральной проверки может растянуться максимум на 3 месяца, а за это время вы успеете поменять банковский счет.

Нажмите «Подтвердить» и на следующем шаге укажите реквизиты вашего банковского счета.

После завершения камеральной проверки у налоговой будет еще один месяц на перечисление денежных средств, поэтому запаситесь терпением,

в некоторых случаях процесс может растянутся на 4 месяца, но результат этого стоит, заполнение инструкции занимает обычно не более получаса.

Налоговый вычет по ИИС можно учесть на сервисе intelinvest.ru, и, таким образом, вы будите видеть актуальную доходность ваших инвестиций.

Если у вас есть вопросы или уточнения по поводу материалов статьи, напишите нам в telegram-канал поддержки пользователей @intelinvestSupportBot. Наши специалисты с радостью вам ответят и помогут.

Также вы можете присоединиться к общению с нами и пользователями сервиса в чате telegram @intelinvest_chat.

Подписывайтесь на обновления в группе VK или facebook.

Код вычета иис при заполнении 3 ндфл

Государство хочет привлечь больше денег в экономику, поэтому поддерживает частных инвесторов. Так появилась государственная программа налогового вычета, с помощью которой вы можете заработать.

Есть два типа налоговых вычетов по ИИС, можно выбрать только один.

Налоговый вычет на взнос (тип «А»):

Каждый год вы можете возвращать 13% от суммы, которую внесли на ИИС. Максимум — 52 000 рублей. Такой тип подойдёт тем, у кого есть стабильный доход, облагаемый НДФЛ.

Налоговый вычет на доход от инвестиций (тип «Б»):

Этот тип подойдёт инвесторам, которые активно торгуют на бирже. ИИС они могут использовать для того, чтобы не платить 13% от дохода по инвестициям.

Чтобы получить налоговый вычет, нужно подать декларацию 3-НДФЛ в налоговую инспекцию. Это можно сделать несколькими способами:

— отправить декларацию по почте,

— принести лично в налоговую,

— загрузить на сайте Федеральной налоговой службы.

Самый простой способ — подать декларацию и заявление на сайте Федеральной налоговой службы.

Как это сделать:

Этот документ налоговая служба запрашивает, чтобы зафиксировать сумму, по которой начислять вычет 13%.

Требования к документам:

Если у вас есть учётная запись на сайте Госуслуг, то можно использовать логин и пароль от этого портала.

Сделайте электронную неквалифицированную подпись

Электронную подпись (ЭП) нужно сделать, чтобы подписать налоговую декларацию. ЭП сгенерируйте прямо на сайте ФНС, но использовать её можно только при работе с налоговой службой.

Как сделать электронную подпись на сайте ФНС:

«Главная» → «Профиль» → «Получить ЭП» → Выберете вариант хранения ЭП (ваш компьютер или защищённое хранилище ФНС) → Укажите свой ИНН, СНИЛС и т.д. → Установите пароль, с помощью которого будете ставить подпись.

Электронная подпись будет доступна в течение дня.

Если вы заранее не позаботились о создании электронной подписи, сервис попросит сгенерировать её автоматически при заполнении налоговой декларации.

Заполните декларацию 3-НДФЛ

Декларацию нужно сдавать за каждый год в отдельности и по актуальной на тот год форме. К декларации прилагаются документы, которые вы подготовили заранее (первый пункт инструкции).

Как найти декларацию 3-НДФЛ на сайте ФНС:

«Главная» → «Жизненные ситуации» → «Подать декларацию 3-НДФЛ»

Как заполнить декларацию 3-НДФЛ:

1. Выберете год, за который заполняете декларацию;

2. Введите данные о себе;

3. Выберете пункт «Доход от источников РФ»;

4. Отметьте «Инвестиционный налоговый вычет»;

5. Заполните данные о доходах (можно загрузить из тех данных, которые уже работодатель отдал налоговой, тогда нужно нажать на кнопку «Заполнить из справки»);

6. Укажите сумму, которую внесли на ИИС;

7. Введите пароль от цифровой подписи;

8. Подтвердите декларацию и отправьте её.

Отправьте заявление на возврат вычета

Форму заявления нужно скачать в личном кабинете на сайте nalog.ru в разделе «Документы налогоплательщика». Здесь вы указываете банковские реквизиты счёта, на который будет перечислен налоговый вычет.

Когда в разделе появится информация о сумме переплаты налогов в разделе «Мои налоги», нужно будет нажать на кнопку «Распорядиться».

Примерно через 4 месяца к вам придут деньги: налоговая будет проверять документы 3 месяца, ещё 1 месяц уйдёт на перечисление денег на счёт.

Получите от ИФНС справку о том, что вы не заключали другие договоры на ведение ИИС.

Чтобы получить указанные справки, нужно написать заявление в налоговой по месту жительства. Обычно их делают в течение 30 дней.

Эти справки нужно передать своему брокеру.

После закрытия ИИС брокер выплатит вам всю сумму дохода от операций с ценными бумагами, не удерживая от неё 13% на НДФЛ.

— отчёт брокера по вашим сделкам на ИИС,

— выписка по счёту (стейтмент) или другие документы, подтверждающие совершение операций на ИИС.

Заполните налоговую декларацию 3-НДФЛ.

Как это сделать, мы рассказали выше, в инструкции «Как получить налоговый вычет на взнос по ИИС».

Отнесите документы в ИФНС.

Документы нужно предоставить ИФНС по вашему месту жительства.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

.png)

Регистрация

Регистрация