заявленный в отношении конкретного товара код тн вэд не влияет на

Судебное разбирательство с таможней: как правильно выбрать код ТН ВЭД ЕАЭС для товара на примере квадрокоптера

С каждым годом потребительские товары становятся все более многофункциональными, сочетают в себе большой набор признаков и технических характеристик. При ввозе на территорию РФ разнообразие товарных групп приводит к усложнению их классификации и трудностям при выборе кодов ТН ВЭД ЕАЭС. А это в свою очередь, влечет за собой увеличение таможенных платежей для владельцев товара.

Подобную ситуацию хорошо иллюстрирует кейс по ввозу квадрокоптеров на территорию РФ и судебные разбирательства с Санкт-Петербургской таможней в связи с изменениями кодов ТН ВЭД ЕАЭС в декларации.

Предметом судебного разбирательства был спор между Обществом, ввозившим квадрокоптеры, интересы которого в суде представлял юрист компании «Кирюхин и Партнеры» Алексей Михайлюк, и Санкт-Петербургской таможней, которая внесла изменения в декларацию на товары, в части классификации товара по кодам ТН ВЭД ЕАЭС (дело № А56-115770/2019).

В настоящее время при ввозе на территорию РФ винтовых летательных аппаратов (квадрокоптеров), декларанты сталкиваются с трудностями при их классификации в зависимости от характеристик. Это связано с тем, что квадрокоптеры, идущие в комплекте с фото-видеокамерами, могут быть отнесены сразу к трём кодам ТН ВЭД:

Законодательная база по классификации квадрокоптеров установлена Решением Коллегии Евразийской экономической комиссии от 30.10.2018 № 172 «О классификации квадрокоптеров в соответствии с Единой товарной номенклатурой внешнеэкономической деятельности Евразийского экономического Союза».

В пункте 1 этого Решения дается подробное разъяснение по квадрокоптеру с видеокамерой, который классифицируется в товарной позиции 8802 ТН ВЭД ЕАЭС. Квадрокоптер представляет собой четырехвинтовой летательный аппарат, используемый для различных целей. Он может быть оснащен фото- и видеооборудованием или иным оборудованием, имеющий встроенные приемники навигационных систем (GPS, ГЛОНАСС и др.). Аппарат управляется оператором дистанционно с земли или с другого летательного аппарата. Также он может осуществлять автоматизированный полет и следование по заранее запрограммированному маршруту.

Согласно пункту 2 Решения, квадрокоптер, не оснащенный фото- и видеооборудованием, классифицируется в товарной позиции 9503 ТН ВЭД ЕАЭС.

Несмотря на эти разъяснения, в судебной практике можно встретить случаи, кода квадрокоптеры при таможенном декларировании заявляют по коду 8525 «записывающие видеокамеры прочие» (например Постановление Арбитражного суда Московского округа от 24.09.2018 по делу № А41-3189/2018).

Очевидно, что единого подхода к классификации квадрокоптеров у таможенных органов на сегодняшний день не существует. Именно это и было основной темой судебного спора с Санкт-Петербургской таможней.

Как следует из материалов дела, в августе 2019 года Общество ввезло в РФ квадрокоптеры, обозначенные как игрушки со встроенным двигателем. Были отмечены следующие характеристики устройства:

Таможенный орган в ходе проверки правильности определения классификации по ТН ВЭД ЕАЭС запросил у Общества дополнительные документы и сведения, подтверждающие технические характеристики товара.

По результатам анализа представленных документов Санкт-Петербургская таможня приняла решение о классификации ввезённых товаров по коду 8525 80 990 9 «Аппаратура, передающая для радиовещания или телевидения, включающая или не включающая в свой состав приёмную, звукозаписывающую или звуковоспроизводящую аппаратуру; телевизионные камеры, цифровые камеры и записывающие видеокамеры», что повлекло для Общества доначисление таможенных платежей и пошлин.

Таможенный орган исходил из того, что основным классификационным признаком квадрокоптера является его определение как летательного аппарата, оснащенного фото-видеокамерой для записи изображений на внутреннее запоминающее устройство или носитель. То есть, по мнению таможни, именно наличие фото-видеокамеры явилось основной характеристикой товара, позволяющей классифицировать устройство как видеокамера.

При выборе кода ТН ВЭД таможня применила следующую логику:

Вместе с тем, детального исследования товара таможней не проводилось, не была дана оценка функциональной роли камеры в квадрокоптере как едином комплексе.

Общество, интересы которого в суде представил юрист компании «Кирюхин и Партнеры», обжаловало решение таможенного органа о классификации товаров и изменении кодов ТН ВЭД. Арбитражный суд Санкт-Петербурга и Ленинградской области, поддержал позицию Общества, так же как и суд апелляционной инстанции.

Принимая решение в пользу Общества, суды исходили из следующего:

Вопреки доводам таможни суд указал, что наличие в товаре видеокамеры не является основанием для отнесения его к товарной подсубпозиции 8525 80 990 9 «записывающие видеокамеры прочие», поскольку товар в целом предназначен для развлекательных целей, и использовать квадрокоптер отдельно от видеокамеры является технически возможным.

Суд апелляционной инстанции указал, что с учетом комплектности, конструкции и принципов работы квадрокоптера, суд первой инстанции правомерно пришел к выводу, что задекларированный Обществом товар является разновидностью игрушек, который в качестве дополнительной функции имеет возможность осуществлять видеосъемку или фотографирование объектов с высоты. При этом доказательств наличия в спорных квадрокоптерах встроенных приемников навигационных систем (GPS, ГЛОНАСС и др.) таможенным органом представлено не было.

Таким образом, суды пришли к выводу, что товар представляет собой устройство, в котором видеокамера непосредственно не участвует в управлении полетом и его стабилизации, а поэтому не может служить определяющим признаком при выборе кода ТН ВЭД ЕАЭС.

Если посмотреть судебную практику, то и Верховный суд РФ в деле № А09-12191/2018 указал, что при рассмотрении споров о классификации товаров в соответствии с основными правилами интерпретации ТН ВЭД (ОПИ) 1 и 6 должны приниматься во внимание объективные свойства и характеристики таких товаров, имеющие значение для правильной классификации, согласно описанию соответствующих товарных позиций или субпозиций.

Рассмотренный подробно кейс о ввозе квадрокоптеров, в очередной раз доказывает, что более детальное исследование характеристик товара, их влияния на общее функционирование, установление взаимосвязи комплектующих с базовым элементом, может являться определяющим фактором при классификации товара и, как следствие, при исчислении сумм таможенных платежей и пошлин.

Алексей Михайлюк

юрисконсульт ООО «Кирюхин и Партнеры»

С 2021 года код ТН ВЭД ЕАЭС стал обязательным

Теперь его необходимо указывать во всех ЭСФ на товары.

Напомним, что требование по указанию кода ТН ВЭД ЕАЭС в счетах-фактурах было принято еще в 2017 году, но введение в действие нормы вступила в силу только сейчас.

Теперь, согласно статье 412 НК РК, происхождение товара и вид операции никак не влияют на заполнение документа – код ТН ВЭД указывается во всех случаях.

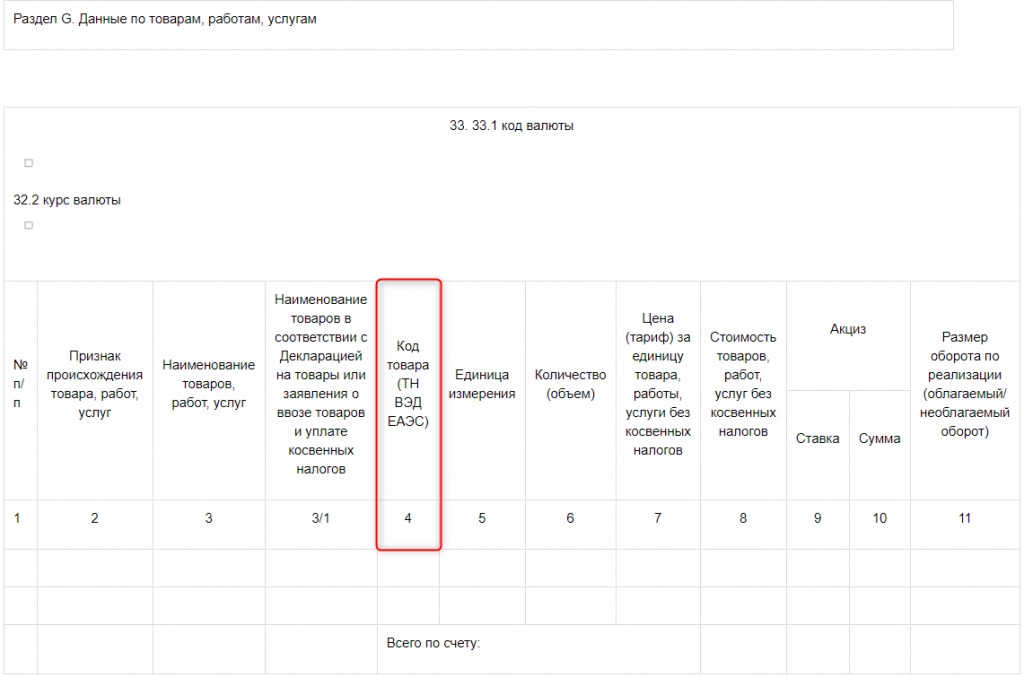

Где в ЭСФ надо указать код ТН ВЭД ЕАЭС?

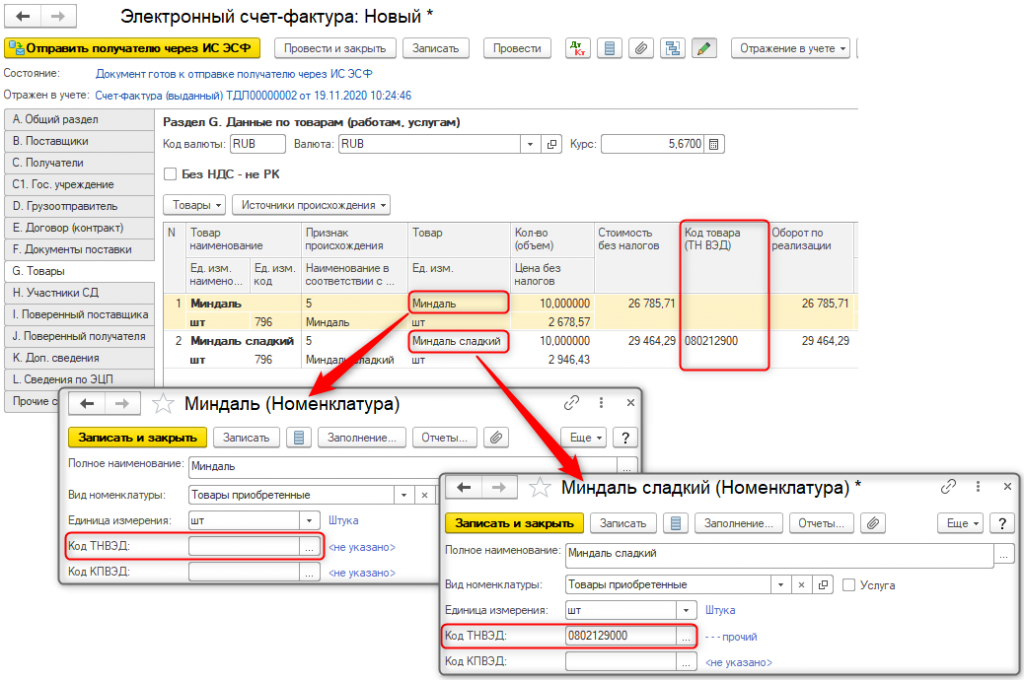

Код ТН ВЭД ЕАЭС указывается в графе 4 «Код товара (ТН ВЭД ЕАЭС)» раздела G «Данные по товарам, работам, услугам».

Как заполнить код ТН ВЭД ЕАЭС в ЭСФ в 1С?

В типовых решениях заполнение кода ТН ВЭД ЕАЭС при выписке ЭСФ зависит от работы с источниками происхождения и используемой версии источников происхождения.

Чтобы не допустить некорректное оформление документа (без кода ТН ВЭД ЕАЭС), необходимо провести ревизию и выявить номенклатуру с незаполненными или неактуальными кодами. Давайте подробно изучим порядок хранения и отражения сведений о коде ТНВЭД в конфигурации 1С:Бухгалтерия для Казахстана, ред.3.0.

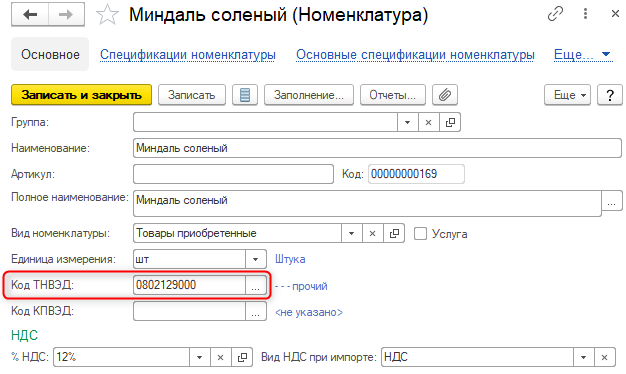

Где хранится код ТНВЭД?

В конфигурации 1С:Бухгалтерия для Казахстана, ред.3.0 – это карточка товарной позиции, то есть элемент справочника Номенклатура (раздел Номенклатура и склад – Справочники и настройки).

Реквизит Код ТНВЭД в Источнике происхождения заполняется в зависимости от операции, на основании которой формируется ИП:

при отражении операций «внутреннего» поступления (производство, оприходование и прочие) код ТНВЭД определяется на основании данных в карточке номенклатуры;

при отражении операций по приобретению товаров код ТНВЭД определяется на основании данных, указанных в ЭСФ поставщика (код из карточки в данном случае не учитывается).

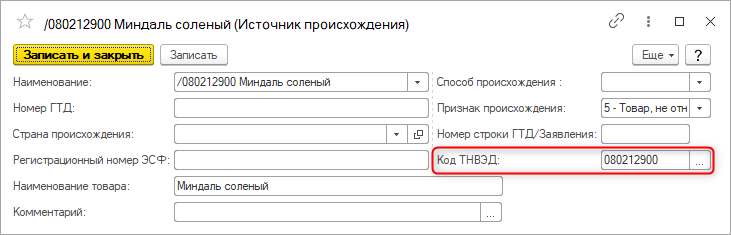

Если при создании источника происхождения (версии 1.0) код ТНВЭД не был определен по товару, тогда сведения в источнике происхождения могут быть скорректированы или добавлены.

Обратите внимание, что основные реквизиты источников происхождения (версии 2.0) нельзя скорректировать в ручном режиме. Придется создать новый элемент справочника, то есть «новый» источник происхождения.

Где брать код ТНВЭД при заполнении ЭСФ

Если в конфигурации не ведется учет товаров по источникам происхождения, то при заполнении табличной части документа Электронный счет-фактура поле Код товара (ТНВЭД), заполняется данными из карточки номенклатуры.

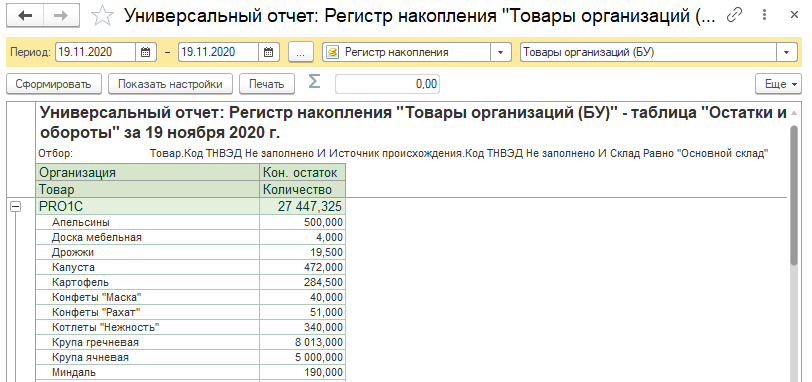

Чтобы не осталось пустых полей с Кодом товара (ТНВЭД), следует произвести ревизию элементов справочника Номенклатура, выявить остатки товаров с незаполненными кодами ТНВЭД и заполнить реквизит.

Список остатков товаров без кода ТНВЭД можно увидеть в отчете Материальная ведомость. Для этого установите отбор по реквизиту номенклатуры Код ТНВЭД с видом сравнения Не заполнено.

Учет товаров по источникам происхождения (версия 1.0)

Если в конфигурации настроен учет товаров по источникам происхождения (версия 1.0), то при автозаполнении поля Код товара (ТНВЭД) отражаются сведения из Источника происхождения реализуемого товара.

Если в Источнике происхождения нет сведений о коде ТНВЭД, учетная система использует данные из карточки номенклатуры указанного товара.

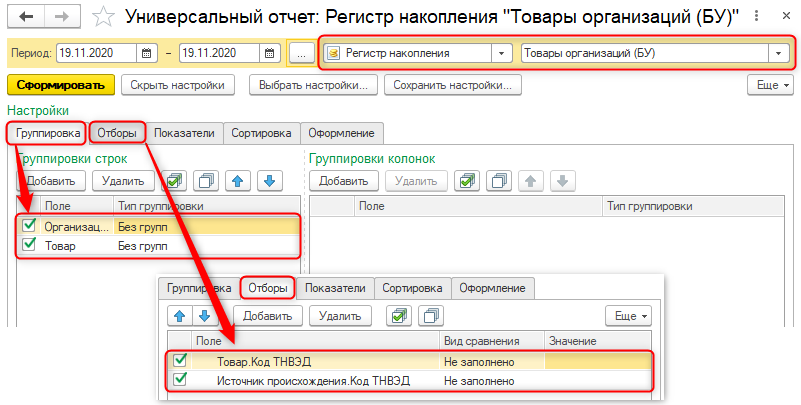

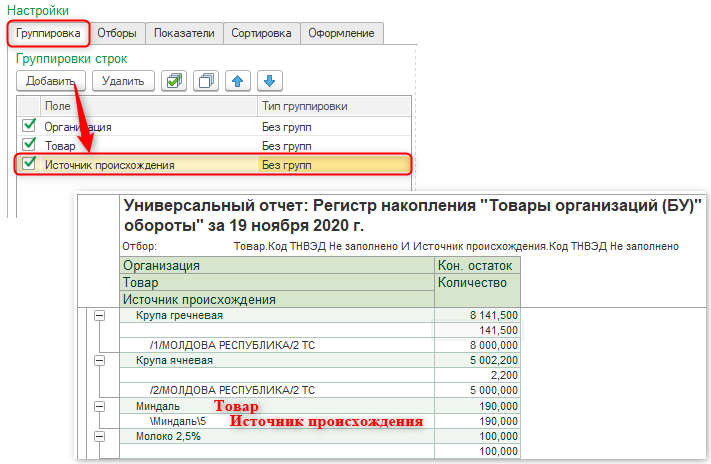

Чтобы исключить пустые строки Код товара (ТНВЭД), в табличной части ЭСФ выявляется перечень тех товаров, у которых не указан код ТНВЭД одновременно в Источнике происхождения и в карточке номенклатурной позиции.

Данные по остаткам товаров, у которых не заполнено значение Код ТНВЭД, можно посмотреть в Источнике происхождения и в карточке номенклатуры следующим способом:

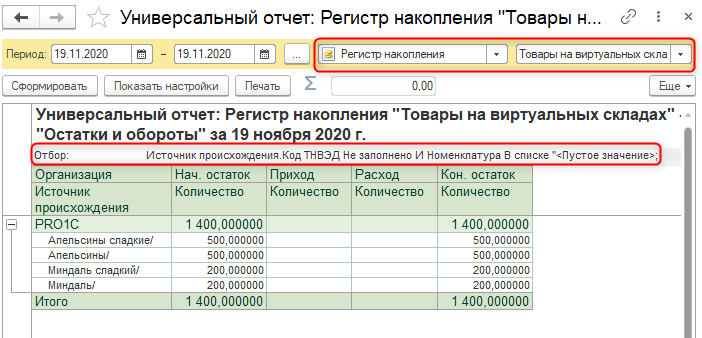

В табличной части отражаются остатки тех товаров, для которых в учетной системе не указаны данные кода ТНВЭД ни в одном из источников данных для автозаполнения ЭСФ.

В данном случае заполнить сведения по коду ТНВЭД можно непосредственно из данного отчета, открыв карточку номенклатуры двойным нажатием левой клавиши мыши на товарную позицию в списке.

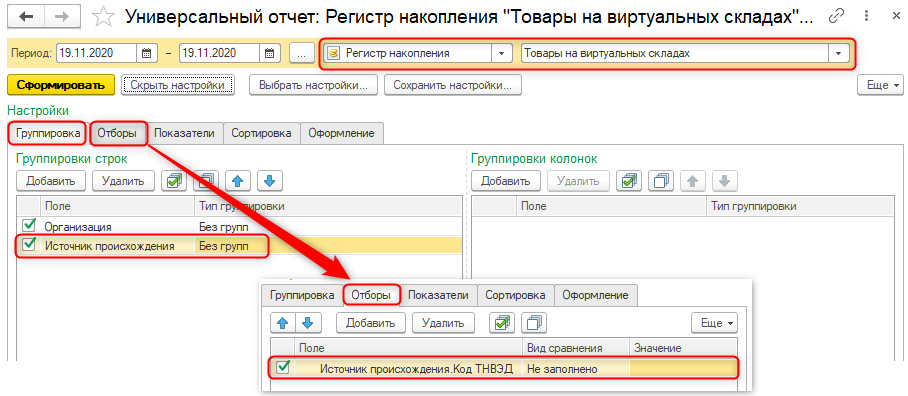

Чтобы просмотреть список Источников происхождения по остаткам товаров, у которых не заполнен код ТНВЭД, в ранее установленных настройках отчета добавьте параметры:

Перейти в Источник происхождения для корректировки данных по коду ТНВЭД можно из списка отчета.

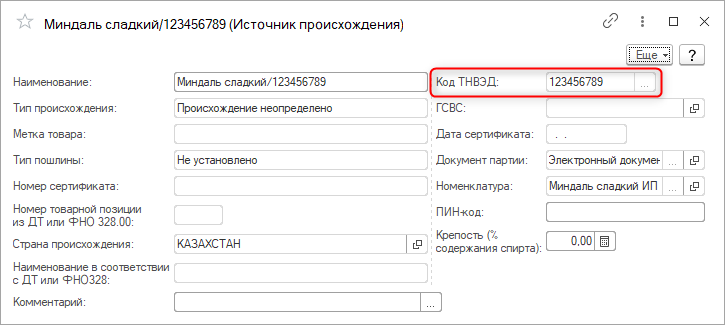

Учет товаров виртуального склада (источники происхождения версия 2.0)

Если в конфигурации выполнен переход на учет товаров виртуального слада, то при автозаполнении ЭСФ сведения о коде ТНВЭД заполняются на основании данных, указанных в источнике происхождения. Нужно выявить остатки товаров, по которым в источниках происхождения не заполнен такой реквизит как Код ТНВЭД.

Реквизит Код ТНВЭД в Источнике происхождения (версии 2.0) заполняется в зависимости от операции, на основании которой формируется источник:

Обратите внимание, что при включенном механизме учета товаров ВС невозможно просто скорректировать реквизиты уже созданного источника происхождения, при изменении ключевых реквизитов создается новый источник.

Необходимо создать новый источник происхождения. Чтобы исключить такие ошибки, как отсутствие кода ТНВЭД, рекомендуется проверить реквизиты номенклатуры до перехода на учет товаров ВС (Источники происхождения версия 2.0).

Если у вас остались вопросы о том, где взять код ТН ВЭД ЕАЭС, как его заполнить в ЭСФ в 1С и как избежать пустых строк, позвоните нашим специалистам.

Обращайтесь к специалистам Первого Бита за настройкой Виртуального склада в 1С и источников происхождения.

Изменение ТН ВЭД таможенным органом

Изменение ТН ВЭД таможенным органом

Единая Товарная номенклатура внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС) является системой описания и кодирования товаров, которая используется для классификации товаров в целях применения мер таможенно-тарифного регулирования, вывозных таможенных пошлин, запретов и ограничений, мер защиты внутреннего рынка, ведения таможенной статистики.

Вопрос классификации товаров в соответствии с ТН ВЭД ЕАЭС является одним из основных в таможенном деле. Указание неправильного кода товара при оформлении таможенной декларации может повлечь значительные расходы для компании в части увеличения таможенных и налоговых платежей, привлечения к административной или уголовной ответственности.

Подробнее об определении и применении ТН ВЭД вы можете ознакомиться на нашем сайте по ссылкe

В результате, из-за незнаний тенденций правового регулирования, а иногда и собственных прав, проведение проверки оборачивается значительными временными и денежных затратами.

Что такое классификационное решение?

Классификационное решение — это присвоение кода ТН ВЭД товару или партии товаров.

Декларант определяет коды при подготовке документов для таможенного оформления груза. По десятизначному коду товарной номенклатуры внешнеэкономической деятельности (ТН ВЭД) определяются условия выпуска груза, а также размеры таможенной пошлины.

Самый простой случай — когда код определяется однозначно, без возможности разных толкований. Тогда вы заранее знаете размер пошлин, а также условия ввоза/вывоза товара — какие сертификаты и прочие документы нужно предоставить.

Однако все разнообразие товаров сложно упорядочить с абсолютной точностью. Поэтому возникает потребность в классификационном решении, которое будет обязательным для таможенного органа при выпуске груза.

Почему происходит корректировка кода ТН ВЭД?

Сложность классификационных вопросов и отсутствие четкого, всеобъемлющего справочника, который мог бы предусмотреть все случаи классификации товаров, вызывают сложность у декларантов:

Вместе с тем, классификация товаров предполагает использование огромного количества источников, которыми нужно руководствоваться при определении кода:

Таможенные органы регулярно проводят проверку правильности классификации товаров декларантом с целью выявить возможность применения кода с большей ставкой пошлины.

Последствия корректировки кода

В соответствии с Постановлением Пленума ВАС РФ от 08.11.2013 № 79 «О некоторых вопросах применения таможенного законодательства» в случае заявления декларантом в таможенной декларации полных, достоверных сведений о товаре, но не соответствующего ему кода по ТН ВЭД ТС таможенный орган вправе:

Как правило, на практике происходит доначисление таможенных платежей, а в ряде случаев и возбуждение дела об административном правонарушении по ч. 2 ст. 16.2 КоАП РФ «Недостоверное декларирование товаров» (влечет наложение административного штрафа на граждан и юридических лиц в размере от одной второй до двукратной суммы подлежащих уплате таможенных пошлин, налогов с конфискацией товаров или без таковой).

Кроме того, у декларантов возникают дополнительные расходы в связи с простоем транспортных средств, платным хранением товаров на территории склада временного хранения (СВХ), прочие терминальные расходы по выгрузке груза на СВХ и т.д.

Предварительное решение о классификации товаров

Иногда одному товару могут быть присвоены разные коды ТН ВЭД. Это зависит от свойств товара, а также от разных толкований классификации и прецедентов с определением кодов для аналогичных товаров. Чаще всего разница в кодах означает разницу в размере таможенных пошлин. В ваших интересах выбрать код, который предполагает меньший размер платежей.

Чтобы определение кода товара не вызвало споров при выпуске товара на границе, его следует зафиксировать в предварительном классификационном решении. Оно принимается ФТС России или региональными таможенными управлениями в отношении товарных групп, которые входят в их компетенцию.

Срок получения решения примерно составляет от 30 до 90 дней со дня подачи заявления.

Преимущество предварительного решения — возможность использовать его для выпуска всех товаров, подпадающих под эту классификацию, в течение пяти лет.

Несмотря на то, что подготовка документов для получения предварительного классификационного решения кропотливый и сложный интеллектуальный труд, результат всегда окупает затраченные ресурсы, в особенности, если планируете осуществить импорт значительной партии товаров.

Классификационное решение в отношении товаров, перемещаемых через таможенную границу ЕАЭС в несобранном или разобранном виде, в том числе в некомплектном или незавершенном виде

Многокомпонентный груз или товар, поставляемый по частям, предпочтительно оформлять по единому коду ТН ВЭД. Это дает существенный выигрыш по времени и деньгам:

Указанные решения принимаются Управлением товарной номенклатуры ФТС России. Решением Коллегии Евразийской экономической комиссии от 03.04.2018 № 45 утвержден перечень вышеуказанных товаров.

Какие действия следует предпринять декларанту в случае проверки?

Как оспорить классификационное решение?

Ввиду того, что не всегда можно однозначно классифицировать товар, в спорных ситуациях таможенные органы, как правило, всегда склоняется к кодам с большей ставкой пошлины. В отдельных случаях разница в подлежащих к уплате таможенных платежах для разных позиций кода может достигать миллионов рублей.

Наиболее выгодно по времени — оспаривать неверное предварительное решение (зачастую таможенный орган присваивает неправильный код ТН ВЭД). Предварительное классификационное решение относится ко всем партиям товара, его обсуждение в суде может произойти еще до того, как первый товар поступит на таможню.

Если же коды ТН ВЭД были изменены при выпуске товара, можно получить классификационное решение вышестоящего таможенного органа либо обратиться в арбитражный суд.

Срок на обращение в суд составляет 3 месяца после вынесения решения об изменении классификационного кода. Кроме того, оспаривать следует одновременно и классификационное решение, и требование об уплате таможенных платежей.

Кроме того, в рамках специальной процедуры, подлежат обжалованию в суд ЕАЭС решения Евразийской экономической комиссии по толкованию и разъяснению применения таможенного законодательства.

Судебные споры по классификации отличаются повышенной сложностью, так как требуют глубокого понимания не только таможенного законодательства, но и технических знаний. Юристами таможенной практики «Юнитрейд» сформирован огромный и успешный опыт оспаривания решений таможенных органов о корректировке кода ТН ВЭД.

Опыт «Юнитрейд» в области судебного урегулирования споров по корректировке кода ТН ВЭД

Определение Верховного Суда РФ от 22.03.2018 № 305-КГ18-1668 по делу № А41-34356/2017

ООО «Джонсон&Джонсон» ввозило на территорию России шовный материал хирургический материал с автоматическими иглами, заявлен код ТН ВЭД которому соответствовала ставка ввозной таможенной пошлины 3%. Шереметьевской таможней принято решение по классификации товара по иному коду ТН ВЭД с применением ставки ввозной таможенной пошлины в размере 5%.

Признать недействительным решение по классификации товара по ТН ВЭД ЕАЭС с применением ввозной пошлины 5%, обязании восстановить нарушенное право.

Требование удовлетворено, признано незаконным решение Шереметьевской таможни по классификации товара по ТН ВЭД ЕАЭС с применением ставки ввозной таможенной пошлины в размере 5%..

Cуд, согласившись с позицией Заявителя, приходит к выводу, что наличие иглы не придает спорному изделию новых свойств и не изменяет его предназначение, которое как с иглами, так и без игл заключается в наложении швов для хирургического закрытия ран. По существу игла в данном конкретном случае является составной частью единого изделия – шовного хирургического материала. Товарная позиция, определенная декларантом, имеет более конкретное и полное описание по сравнению с товарной позицией, избранной таможенным органом, которая носит общий характер и включает широкий диапазон медицинских средств и устройств. Определенный заявителем код ТН ВЭД товара определен верно, а основания для принятия решения о классификации этого товара иным кодом ТН ВЭД отсутствовали. В данном случае код ТН ВЭД повлиял на размер подлежащих уплате таможенных платежей, что является нарушением прав и законных интересов заявителя.

Постановление ФАС Московского округа от 03.07.2018 по делу А41-70326/2017

АО «Юнитрейд» ввезен товар «цифровые камеры – мобильный комплекс панорамной съемки, на базе цифровой сферической камеры для проведения панорамной съемки улично-дорожной сети на территории РФ, в целях сбора информации о дорожном графе». В ДТ для данного товара был указан код ТН ВЭД ЕАЭС со ставкой таможенной пошлины 0 %, НДС 0 %. Таможенным органом принято Решение по классификации товара по ТН ВЭД ЕАЭС, согласно которому ввезенному товару присвоен код ТН ВЭД со ставкой таможенной пошлины 5 %.

Признать незаконным Решение по классификации товара по ТН ВЭД ЕАЭС с применением ставки таможенной пошлины 5%, обязании восстановить нарушенное право путем возврата из бюджета излишне уплаченных (взысканных) платежей и взыскании государственной пошлины.

Заявленные требования удовлетворены. Признано незаконным и отменено Решение по классификации товара по ТН ВЭД ЕАЭС с применением ставки таможенной пошлины 5%, вынесенное Домодедовской таможней в отношении ДТ. Обязать Домодедовскую таможню восстановить нарушенное право АО «Юнитрейд» путем возврата из бюджета излишне уплаченных платежей, взысканы расходы по уплате госпошлины.

В случае, если имеется возможность отнесения товаров к двум или более товарным позициям, в силу правила Основных правил интерпретации ТН ВЭД классификация таких товаров осуществляется таким образом, что предпочтение отдается той товарной позиции, которая содержит наиболее конкретное описание товара, по сравнению с товарными позициями с более общим описанием.

Исходя из представленного описания товара, способа его функционирования и назначения, суд, согласившись с позицией Заявителя, приходит к выводу, что мобильный комплекс панорамной съемки не может относиться к телевизионной камере, основным предназначением которой является преобразование оптического изображения с цифровой сферической камеры в телевизионный сигнал, поскольку сам по себе процесс передачи изображения на монитор принимающего устройства не имеет определяющего значения для достижения цели панорамной съемки, так как для получения конечной информации о дорожном графе необходимо полученные с камеры видеоизображения передать на сервер, соотнести с информацией с лазерного сканера, обработать с помощью программного обеспечения мобильного сервера и в преобразованном виде сохранить на жестком диске мобильного комплекса, т.е. выполнить гораздо больший объем работы нежели выполняет обычная телевизионная камера, классифицирующаяся по иному коду.

Таким образом, отнесение спорного товара к иному коду являлось необоснованным. Поскольку при изменении выбранного декларантом кода ТН ВЭД ЕАЭС таможенная пошлина и НДС выросли, таможенным органом неправомерно начислены таможенные платежи. При таких обстоятельствах, суд приходит к выводу о наличии оснований для удовлетворения заявленных требований ввиду несоответствия оспариваемого решения нормам действующего таможенного законодательства Российской Федерации.

Более подробно с практикой разрешения судебных споров с участием «Юнитрейд» вы можете ознакомиться в разделе