код вида облагаемого оборота

Коды видов операций по НДС в 2021 году с расшифровкой

Где фигурирует код вида операции по НДС?

Вид операции, выделяемый по отношению к обложению этой операции НДС, указывается в документах двух типов, составляемых в связи с этим налогом:

Обратите внимание! НДС декларация обновлена приказом ФНС от 26.03.2021 № ЕД-7-3/228@. Бланк применяется с отчетной кампании за 3 квартал 2021 года.

Построчный алгоритм с примерами заполнения всех двенадцати разделов отчета вы найдете в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

В обоих случаях для этого применяется цифровой код, но число знаков используется разное:

Состоящий из 7 цифр код операции в декларации по НДС приводится в разделах:

Отражает он, соответственно, вид операции, совершенной:

В разделах 8–11 декларации, состоящих из данных учетных регистров, код операции берется из этих регистров и попадает в строки:

В самих регистрах для указания кодов предназначены графы основных таблиц с номерами 2 (в книгах и доплистах к ним) и 3 (в журналах счетов-фактур).

Базовые перечни кодов операций по НДС

Базовые значения кодов, которыми следует пользоваться, заполняя вышеуказанные документы, утверждены двумя разными документами:

В обоих документах коды сгруппированы в таблицы. В первом из них таблица разбита на 5 разделов, посвященных операциям:

То есть при оформлении декларации по НДС код операции для строки 070 раздела 2 нужно искать в разделе 4 таблицы, а коды не подлежащих налогообложению НДС операций — в ее же разделе 1.

В таблице с кодами для учетных регистров подобного деления нет. В ней просто приведены порядковые номера, описания и шифры кодов.

Актуальные таблицу кодов для декларации и таблицу для регистров по НДС можно скачать в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Однако содержащиеся в приказах данные для учетных регистров для 2021 года не являются окончательными, поскольку в набор шифров вносились дополнения.

Дополнительные шифры — 2021

Несколько новых кодов, предназначаемых для учетных регистров, возникли в письме ФНС России от 16.01.2018 № СД-4-3/480@. В нем приведены такие шифры:

Письмо содержит оговорки о том, что приведенные в нем коды являются рекомендуемыми и применяются до внесения изменений в соответствующий базовый регистр.

Кроме этого письмом ФНС России от 16.01.2018 № СД-4-3/532@ дополнительно введены коды 37-40 — для операций, предусмотренных п. 7 ст. 164 НК РФ.

Итоги

Указание кодов для операций предусмотрено как в декларации по НДС, так и в учетных регистрах документов, оформляемых в связи с этим налогом. Однако шифры таких кодов для декларации и учетных регистров имеют разное количество цифр в них и утверждены разными документами. Для применения в 2021 году базовые реестры кодов дополнены рядом рекомендованных ФНС России значений шифров.

Какие данные отражаются в разделе «Работы и услуги, приобретенные от нерезидента» формы 300.00? (Ш. Ахаева, 6 октября 2020 г.)

Какие данные отражаются в разделе «Работы и услуги, приобретенные от нерезидента» формы 300.00?

(Ш. Ахаева, консультант по бухгалтерскому и налоговому учету ИС «Бухгалтер», профессиональный бухгалтер РК, 6 октября 2020 г.)

Согласно Правилам составления налоговой отчетности «Декларация по НДС» ( форма 300.00 ):

В разделе «Работы и услуги, приобретенные от нерезидента»:

в графе F указывается код вида облагаемого оборота по реализации работ и услуг, приобретенных от нерезидента согласно пункту 36 настоящих Правил, работы и услуги приобретенные от нерезидента, который подлежит обложению НДС в соответствии со статьей 373 Налогового кодекса.

Коды видов облагаемого оборота по реализации работ и услуг, приобретенных от нерезидента:

Следовательно, по инжиниринговым услугам в графе F указывается 3060.

В разделе «Работы и услуги, приобретенные от нерезидента»:

в графе E указывается номер и дата контракта (договора), заключенного между нерезидентом и плательщиком НДС;7) в графе G указывается сумма облагаемого оборота по реализации работ и услуг, приобретенных от нерезидента за отчетный период. Размер облагаемого оборота определяется в соответствии со статьей 382 Налогового кодекса;

в графе G указывается сумма облагаемого оборота по реализации работ и услуг, приобретенных от нерезидента за отчетный период. Размер облагаемого оборота определяется в соответствии со статьей 382 Налогового кодекса;

Декларация по НДС, форма 300.00 в 2021 году

Декларация по налогу на добавленную стоимость состоит из самой декларации по форме 300 и приложений к ней – формы с 300.01 по 300.09. Отчетность предназначена для детального отражения данных об исчислении налогового обязательства.

Поможем собрать и сформировать отчетность в 1С. Звоните!

В соответствии с положениями Налогового кодекса (82 и 83) налогоплательщик может встать на учет по налогу на добавленную стоимость в обязательном или добровольном порядке. ФНО 300.00 заполняется на основе данных, которые отражаются в приложения. Из формы было исключено приложение «Перечень заявлений о ввозе товаров и уплате косвенных налогов». С 2019 года налогоплательщики не подают сведения по заявлениям 328.00, которые не предоставляются покупателями-импортерами с территории РК.

Декларация, в соответствии с пунктом 2 статьи 204 Налогового кодекса, составляется, подписывается и заверяется печатью в случаях, установленных законодательством Республики Казахстан на бумажном носителе на казахском и/или русском языках. Также допускается оформление на электронных носителях с помощью электронной цифровой подписи.

Что изменилось в форме 300.00?

На основании Приказа Министерства Финансов Республики Казахстан №1214 от 20 декабря 2020 года внесены изменения и дополнения в Приказ №39 от 20.01.2020 года «Об утверждении форм налоговой отчетности и правил их составления». В форме налоговой отчетности 300.00 добавлены в качестве категории налогоплательщиков участники международного финансового центра «Астана».

Какие данные отражаются в форме 300.00?

Как было уже указано выше, декларация по налогу на добавленную стоимость состоит из декларации по форме 300.00 и 9 приложений к ней – с 300.01 по 300.09. Приложения детально отражают отдельные виды операций.

Приложение 300.01 предназначено для внесения данных по реализации, облагаемой налогом на добавленную стоимость по нулевой ставке, а также сумм налога на добавленную стоимость, отнесенных в зачет по товарам, работам и услугам, которые используются для целей оборотов и облагаются по ставке 0%. К обороту по реализации, который облагается по ставке 0%, относится:

Приложение 300.02 отражает обороты по реализации товаров, работ, услуг и импорта, освобожденных от налога на добавленную стоимость. Основное его предназначение – раскрытие информации по освобожденным оборотам и импорту за налоговый период. Необлагаемый оборот по налогу на добавленную стоимость включает:

Импорт товаров с измененным сроком уплаты вносится в приложение 300.03. Заполняется:

Изменение сроков уплаты налога на добавленную стоимость по импорту по операциям импорта воды, газа, электрической энергии, а также товаров, которые предназначены для промышленной обработки, выполняется согласно Налоговому кодексу (п. 9,10 статьи 49).

Данные по импортируемым товарам, по которым налог на добавленную стоимость уплачивается методом зачета, отражаются в приложении 300.04. Эти требования регламентированы налоговым кодексом – статьи 427 и 428. К этим товарам относится:

В приложение 300.05 вносятся сведения о налоге на добавленную стоимость за нерезидента, в соответствии со статьей 373 налогового кодекса РК. Отражаются обороты по работам и услугам, которые были приобретены:

Предусмотрен дополнительный раздел, в котором детально отражаются данные по приобретению от нерезидента в отчетном налоговом периоде. Указываются следующие сведения:

В приложение 300.06 вносится информация в том случае, если в течение налогового периода производились операции:

Основания для проведения корректировки оборота перечислены в статьях 383 и 384 налогового кодекса РК. В числе причин изменения размеров оборота:

Основанием для корректировки налога на добавленную стоимость, относимого в зачет, является:

Эти условия предусмотрены статьями 404 и 405 налогового кодекса.

В реестр 300.07 вносятся счета-фактуры, которые выписывают на бумажных носителях по реализованным товарам, работам и услугам. Если плательщик налога на добавленную стоимость выписывает счета-фактуры и в электронной форме, и на бумажном носителе в течение налогового периода, в реестре счетов-фактур отражаются исключительно счета-фактуры, выписанные на бумажном носителе. Приложение 300.07 не предоставляется, если плательщик налога на добавленную стоимость выписывает счета-фактуры только в электронном виде.

В приложение 300.08 вносятся сведения о полученных счетах-фактурах по товарам, работам и услугам, которые были приобретены на территории РК, на бумажном носителе.

Обратите внимание, с 2019 года в зачет принимается исключительно налог на добавленную стоимость, выписанный в электронной форме. Если же плательщик налога на добавленную стоимость получает счета-фактура и в электронной форме, и на бумажном носителе, в реестр 300.08 вносятся исключительно счета-фактуры, выписанные на бумажном носителе.

Не заполняется приложение 300.08 в случае, если в течение налогового периода плательщик налога на добавленную стоимость получает счета-фактуры в электронном виде. В приложение 300.09 вносятся данные о суммах налога на добавленную стоимость, которые предоставляются к возврату в соответствии со статьями 429-434 налогового кодекса.

Сроки представления формы 300.00

Налоговый период для предоставления формы 300.00 – квартал. Форма предоставляется четыре раза в год. Установленный срок – до пятнадцатого числа второго месяца, который следует за отчетным кварталом:

Где скачать шаблон формы 300.00 для ИС СОНО?

Шаблон формы 300.00 «Декларация по налогу на добавленную стоимость», предназначенный для подачи информации за 2021 год опубликован 28.05.2021 года. Версия 27, ревизия 154. Скачать документ можно на официальном сайте Комитета государственных доходов Министерства финансов Республики Казахстан:

В представленном табличном списке нажмите «скачать» напротив шаблона формы 300.00.

Как быстро проверить правильность заполнения начисленного НДС для заполнения ФНО 300.00?

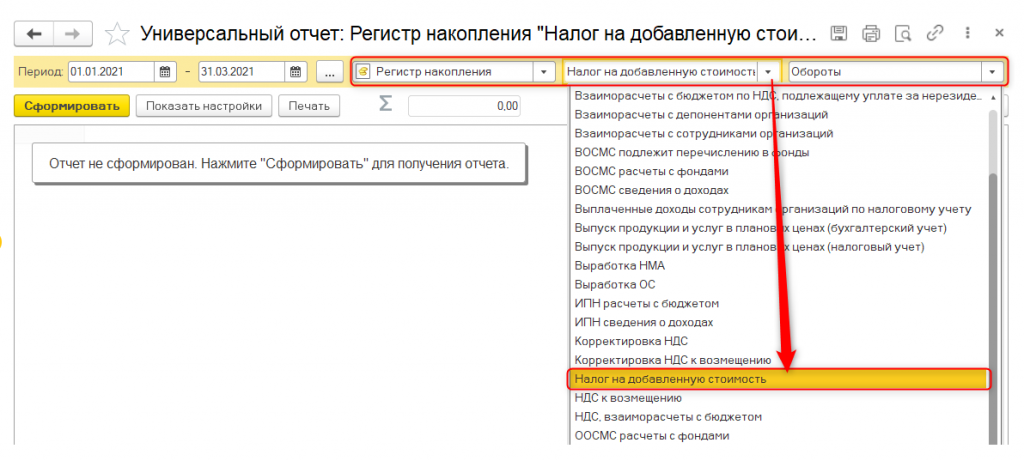

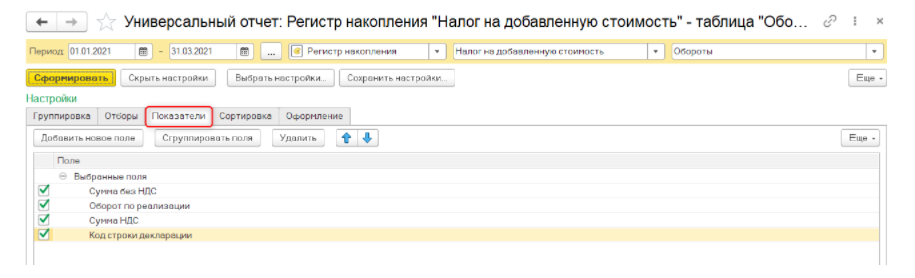

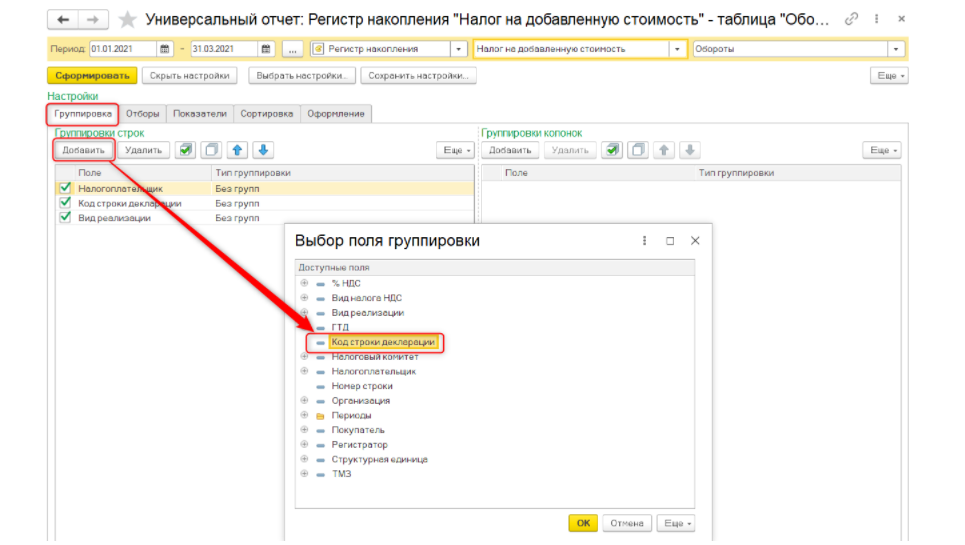

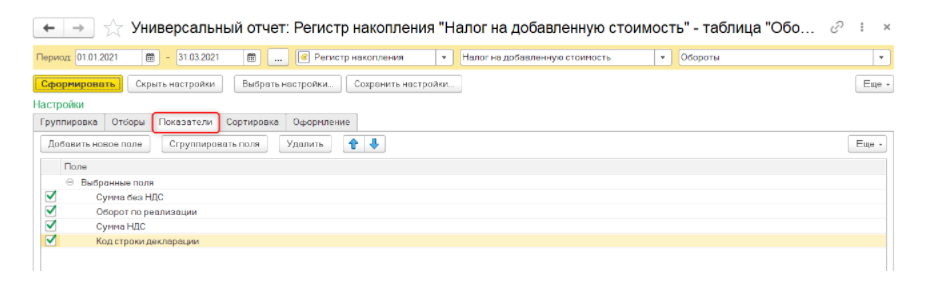

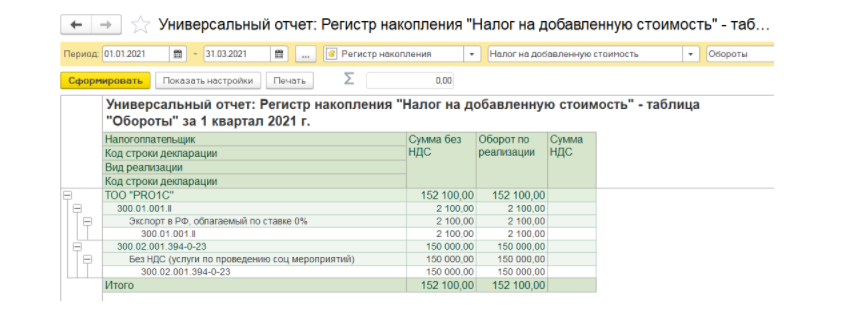

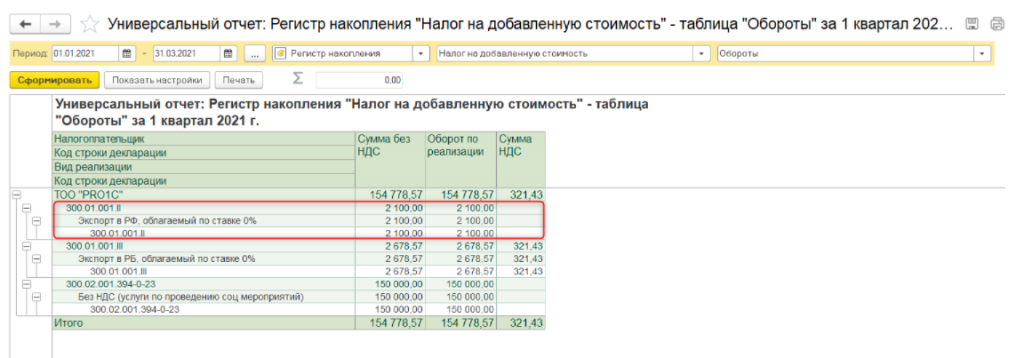

Проверить начисленный налог на добавленную стоимость, сведения по которому отражаются в форме 300, можно с помощью отчета «Универсальный отчет по метаданным». Он размещен в разделе «Отчеты»→»Стандартные отчеты»:

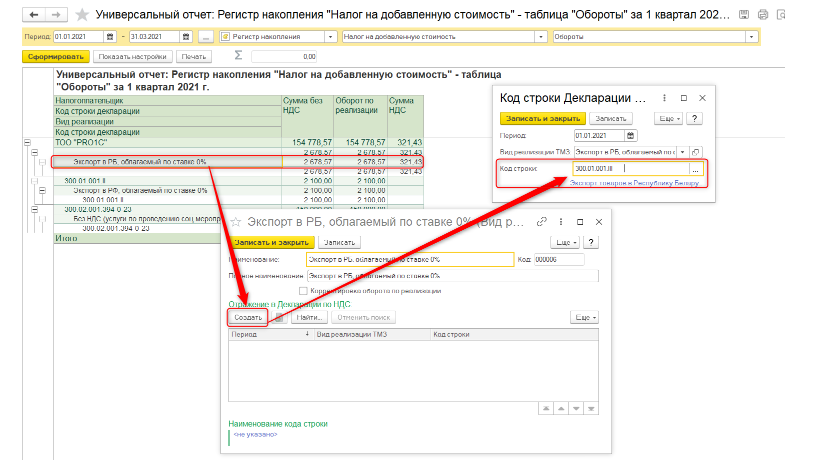

При выявлении данных в отчете, с пустым кодом строки Декларации по налогу на добавленную стоимость нужно исправить сведения. Сделать это можно путем указания кода строки для вида оборота. Сведения можно внести в документ реализации или в справочнике «Коды строк Декларации».

Также можно заполнить сведения из формы универсального отчета:

Обращайтесь к Экспертам Первого Бита, за помощью в сборе и формировании отчетности в 1С.

КЛАССИФИКАТОР ВИДОВ НАЛОГОВ, СБОРОВ И ИНЫХ ПЛАТЕЖЕЙ, ВЗИМАНИЕ КОТОРЫХ ВОЗЛОЖЕНО НА ТАМОЖЕННЫЕ ОРГАНЫ

| Наименование вида платежа | Код вида платежа |

| 1. Виды платежей, применяемых на всей таможенной территории Таможенного союза | |

| Таможенные сборы за таможенные операции (за таможенное декларирование товаров, за таможенное оформление) 1 | 1010 |

| Таможенные сборы за таможенное сопровождение | 1020 |

| Ввозные таможенные пошлины (иные пошлины, налоги и сборы, имеющие эквивалентное действие), уплаченные в соответствии с Соглашением об установлении и применении в таможенном союзе порядка зачисления и распределения ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие) от 20.05.2010 | 2010 |

| Ввозная таможенная пошлина, обязанность по уплате которой возникла до вступления в силу Соглашения об установлении и применении в таможенном союзе порядка зачисления и распределения ввозных таможенных пошлин (иных пошлин, налогов и сборов, имеющих эквивалентное действие) от 20.05.2010 | 2020 |

| Специальная пошлина, установленная в соответствии с международными договорами государств – членов Таможенного союза | 2040 |

| Антидемпинговая пошлина, установленная в соответствии с международными договорами государств – членов Таможенного союза | 2050 |

| Компенсационная пошлина, установленная в соответствии с международными договорами государств – членов Таможенного союза | 2060 |

| Налог на добавленную стоимость 2 | 5010 |

| Таможенные пошлины, налоги по единым ставкам в отношении товаров для личного пользования | 6010 |

| Совокупный таможенный платеж в отношении товаров для личного пользования | 6020 |

| Пени 3 | ХХХ1 |

| 2. Виды платежей, уплата которых предусмотрена законодательством о таможенном деле в Российской Федерации | |

| 2.1. Таможенные сборы | |

| Таможенные сборы за хранение | 1030 |

| Прочие таможенные сборы | 17Х0 |

| 2.2. Ввозная таможенная пошлина | |

| Ввозная таможенная пошлина, взимаемая при реимпорте | 2030 |

| Специальная пошлина, установленная в соответствии с законодательством Российской Федерации | 2070 |

| Антидемпинговая пошлина, установленная в соответствии с законодательством Российской Федерации | 2080 |

| Компенсационная пошлина, установленная в соответствии с законодательством Российской Федерации | 2090 |

| Прочие ввозные таможенные пошлины в отношении иностранных товаров | 27Х0 |

| 2.3. Вывозная таможенная пошлина | |

| Вывозная таможенная пошлина на нефть сырую, вывозимую за пределы таможенной территории Таможенного союза | 3010 |

| Вывозная таможенная пошлина на нефть сырую, за исключением нефти, вывозимой за пределы таможенной территории Таможенного союза | 3020 |

| Вывозная таможенная пошлина на газ природный | 3030 |

| Вывозная таможенная пошлина на товары, выработанные из нефти | 3040 |

| Прочие вывозные таможенные пошлины | 37Х0 |

| 2.4. Акцизы | |

| Акциз на этиловый спирт из всех видов сырья | 4010 |

| Акциз на спиртосодержащую продукцию | 4020 |

| Акциз на табачные изделия | 4030 |

| Акциз на бензин автомобильный | 4040 |

| Акциз на прямогонный бензин | 4050 |

| Акциз на легковые автомобили и мотоциклы | 4060 |

| Акциз на дизельное топливо | 4070 |

| Акциз на масло для дизельных и (или) карбюраторных (инжекторных) | 4080 |

| Акциз на вина | 4090 |

| Акциз на пиво | 4100 |

| Акциз на алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин) | 4110 |

| Акциз на алкогольную продукцию с объемной долей этилового спирта свыше 9 до 25% включительно (за исключением вин) | 4120 |

| Акциз на алкогольную продукцию с объемной долей этилового спирта до 9% (за исключением вин) | 4130 |

| Прочие акцизы | 47Х0 |

| 2.5. Проценты | |

| Проценты за предоставление отсрочки таможенного платежа | 2012 2022 2032 2042 2052 2062 27Х2 28Х2 29Х2 3012 3022 3032 3042 3052 4012 4022 4032 4042 4052 4062 4072 4082 4092 4102 4112 4122 4132 47Х2 48Х2 49Х2 5012 |

| Проценты за предоставление рассрочки таможенного платежа | 2013 2023 2033 2043 2053 2063 27Х3 28Х3 29Х3 3013 3023 3033 3043 3053 4013 4023 4033 4043 4053 4063 4073 4083 4093 4103 4113 4123 4133 47Х3 48Х3 49Х3 5013 |

| 2.6. Средства и штрафы | |

| Средства от реализации конфискатов | 7010 |

| Штрафы | 7024 1014 1024 1034 17Х4 18Х4 19Х4 2014 2024 27Х4 28Х4 29Х4 3014 3024 3034 3044 3054 37Х4 38Х4 39Х4 4014 4024 4034 4044 4054 4064 4074 4084 4094 4104 4114 4124 4134 47Х4 48Х4 49Х4 5014 |

| 2.7. Иные виды платежей, взимание которых возложено на таможенные органы | |

| Субсидии и иные суммы, не уплаченные либо полученные прямо или косвенно в качестве выплат, льгот либо возмещений в связи с вывозом товаров с таможенной территории | 9010 |

| Иные виды платежей, взимание которых возложено на таможенные органы | 9020 |

| Прочие доходы от оказания платных услуг получателями средств и компенсации затрат | 9030 |

| Прочие неналоговые доходы | 9040 |

| Прочие поступления от внешнеэкономической деятельности | 9050 |

| Поступления от внешнеэкономической деятельности в рамках межправительственных соглашений между Правительством Российской Федерации и Правительством Республики Беларусь | 9060 |

| Авансовые платежи в счет будущих таможенных и иных платежей | 9070 |

| Обеспечение уплаты таможенных пошлин, налогов, за исключением обеспечения, вносимого денежными средствами (деньгами) либо в связи с осуществлением деятельности в сфере таможенного дела | 9080 |

| Денежные средства (деньги), внесенные в качестве обеспечения уплаты таможенных пошлин, налогов, за исключением денежных средств (денег), вносимых в связи с осуществлением деятельности в сфере таможенного дела | 9090 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве таможенного представителя | 9910 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве таможенного перевозчика | 9920 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве владельца склада временного хранения | 9930 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве владельца таможенного склада | 9940 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве владельца магазина беспошлинной торговли | 9950 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в качестве уполномоченного экономического оператора | 9960 |

| Денежные средства, внесенные в качестве обеспечения исполнения обязательств организации об использовании приобретенных акцизных марок, по которым обязательство организации не исполнено | 9100 |

| Средства, уплачиваемые импортерами таможенным органам за выдачу акцизных марок | 9110 |

| 3. Виды платежей, уплата которых предусмотрена таможенным законодательством Республики Беларусь | |

| 3.1. Таможенные сборы | |

| Таможенные сборы за выдачу квалификационного аттестата специалиста в области таможенного дела (специалиста по таможенным операциям, специалиста по таможенному оформлению) | 1040 |

| Таможенные сборы за принятие таможенным органом предварительного решения | 1050 |

| Таможенные сборы за включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможенными органами гарантом уплаты таможенных пошлин, налогов | 1060 |

| Таможенные сборы за таможенные операции (за таможенное оформление) взимаемые при перемещении физическими лицами товаров для личного пользования, облагаемых таможенными пошлинами, налогами | 1070 |

| Прочие таможенные сборы | 18Х0 |

| 3.2. Ввозная таможенная пошлина | |

| Прочие ввозные таможенные пошлины в отношении иностранных товаров | 28Х0 |

| 3.3. Вывозная таможенная пошлина | |

| Вывозная таможенная пошлина на товары, в отношении которых не установлен отдельный код вида вывозной таможенной пошлины | 3010 |

| Вывозная таможенная пошлина при экспорте нефтепродуктов | 3040 |

| Вывозная таможенная пошлина на калийные удобрения | 3050 |

| Вывозные таможенные пошлины по товарам, происходящим из третьих стран и ввозимым из Российской Федерации | 3060 |

| Прочие вывозные таможенные пошлины | 38Х0 |

| 3.4. Акцизы, взимаемые при ввозе товаров на таможенную территорию Таможенного союза | |

| Акцизы, на алкогольную продукцию и спиртосодержащие растворы | 4180 |

| Акцизы на пиво | 4190 |

| Акцизы на табачные изделия | 4200 |

| Акцизы на автомобили | 4210 |

| Акцизы на автомобильное и иное используемое в качестве автомобильного топливо | 4220 |

| Акцизы на масла моторные | 4230 |

| Прочие акцизы | 48Х0 |

| 3.5. Проценты | |

| Проценты за предоставление отсрочки таможенного платежа | ХХХ2 4 |

| Проценты за предоставление рассрочки таможенного платежа | ХХХ3 4 |

| 3.6. Иные виды платежей, взимание которых возложено на таможенные органы | |

| Обеспечение уплаты таможенных пошлин, налогов (за исключением обеспечения, вносимого в связи с осуществлением деятельности в сфере таможенного дела) | 9200 |

| Обеспечение уплаты таможенных пошлин, налогов, предоставленное в связи с осуществлением деятельности в сфере таможенного дела | 9910 |

| Прочие суммы обеспечения уплаты таможенных пошлин, налогов | 98Х0 |

| 4. Виды платежей, уплата которых предусмотрена законодательством Республики Казахстан | |

| 4.1. Таможенные сборы | |

| Плата за принятие таможенным органом предварительного решения | 1039 |

| Прочие таможенные сборы | 1049 |

| 4.2 Вывозная таможенная пошлина | |

| Вывозная таможенная пошлина | 3010 |

| 4.3 Акцизы | |

| Акциз на сигары, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4310 |

| Акциз на слабоградусные ликероводочные изделия с объемной долей этилового спирта от 1,5 до 12 процентов, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4320 |

| Акцизы на сигариллы, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4330 |

| Акцизы на табак трубочный, курительный, жевательный, сосательный, нюхательный, кальянный и прочий, упакованный в потребительскую тару и предназначенный для конечного потребления, за исключением фармацевтической продукции, содержащей никотин, импортируемый на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4340 |

| Акциз на все виды спирта и спиртосодержащую продукцию, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4350 |

| Акциз на водку, импортируемую на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4360 |

| Акциз на крепкие ликероводочные изделия с объемной долей этилового спирта от 30 до 60 процентов, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4370 |

| Акцизы на вина, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4380 |

| Акцизы на коньяк, бренди импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4390 |

| Акцизы на пиво, импортируемое на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4400 |

| Акцизы на слабоградусные ликероводочные изделия с объемной долей этилового спирта от 12 до 30 процентов, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4410 |

| Акцизы на сигареты с фильтром, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4420 |

| Акцизы на сигареты без фильтра, папиросы, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4430 |

| Акцизы на легковые автомобили (кроме автомобилей с ручным управлением или адаптером ручного управления, специально предназначенных для инвалидов), импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4440 |

| Акцизы на виноматериалы, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4450 |

| Акцизы на дизельное топливо, импортируемое на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4460 |

| Акцизы на бензин (за исключением авиационного), импортируемый на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4470 |

| Акцизы на сырую нефть, газовый конденсат, импортируемые на территорию Республики Казахстан, кроме товаров Таможенного союза, ввозимых с территории Российской Федерации и Республики Беларусь | 4480 |

| Акцизы, доначисленные в результате проведения независимой экспертизы таможенной стоимости товаров, импортируемых на территорию Республики Казахстан | 4490 |

| Прочие акцизы | 49Х0 |

| 4.4 Налог на добавленную стоимость | |

| Налог на добавленную стоимость на товары, происходящие и импортируемые с территории Российской Федерации до создания единой таможенной территории | 5020 |

| Налог на добавленную стоимость на товары, происходящие и импортируемые с территории Республики Беларусь до создания единой таможенной территории | 5030 |

| Налог на добавленную стоимость, доначисленный в результате проведения независимой экспертизы таможенной стоимости товаров, импортируемых на территорию Республики Казахстан, кроме налога на добавленную стоимость на товары, происходящих и импортируемых с территории Российской Федерации | 5040 |

| Налог на добавленную стоимость, доначисленный в результате проведения независимой экспертизы таможенной стоимости товаров, происходящих и импортируемых с территории Российской Федерации | 5050 |

| Прочие виды налога на добавленную стоимость | 5060 |

| 4.5 Иные виды платежей, взимание которых возложено на таможенные органы | |

| Административные штрафы, санкции, взыскания, налагаемые таможенными органами, за исключением поступлений от организаций нефтяного сектора | 7020 |

| Сбор за проезд автотранспортных средств по территории Республики Казахстан, кроме сбора за проезд автотранспортных средств по платным государственным автомобильным дорогам местного значения | 9300 |

| Иные виды платежей, взимание которых возложено на таможенные органы | 9400 |

1 Кроме таможенных сборов за таможенные операции (за таможенное оформление) взимаемых в Республике Беларусь при перемещении физическими лицами товаров для личного пользования

2 Кроме налога на добавленную стоимость, взимаемого в Республике Казахстан

3 Значения первых трех позиций кода пеней соответствуют числовым значениям первых трех позиций кода вида платежа, на который начисляются пени

4 Значения первых трех позиций кода процентов соответствуют числовым значениям первых трех позиций кода вида платежа, на который начисляются проценты

Резервные коды для вновь появляющихся, либо не поименованных отдельно видов платежей

В зависимости от вида таможенного платежа, на который начисляются проценты

В зависимости от вида таможенного платежа, на который начисляются штрафы

Применяется в том числе в отношении налогов, уплачиваемых при помещении товаров под таможенную процедуру реимпорта, если такая уплата предусмотрена законодательством государства-члена Таможенного союза

Все материалы данного раздела являются собственностью ООО «ТКС.РУ» и охраняются авторским правом

Частичная либо полная перепечатка в любом виде, в том числе размещение в сети Интернет, без согласования с ООО «ТКС» запрещена