код таможенной процедуры в декларации где посмотреть

Прослеживаемость импортных товаров с июля 2021 года: инструкция по применению НСПТ

Для контроля за оборотом импортных товаров в России с 8 июля 2021 года ввели национальную систему прослеживаемости товаров (НСПТ). Отслеживать будут всё движение от момента ввоза на территорию РФ до передачи конечному потребителю. Рассказываем, что в связи с этим ждёт участников оборота таких товаров. Это может вас касаться, даже если вы не продаёте прослеживаемые товары.

Какие товары подлежат прослеживанию

Перечень прослеживаемых товаров может обновляться, поэтому отслеживайте изменения. Чтобы не было двоякого трактования наименований, перечень содержит коды ТН ВЭД ЕАЭС и ОКПД2. Проверьте на сайте ФНС, подлежит ли товар прослеживанию.

На июнь 2021 года в перечень включены:

Если есть затруднения с классификацией товара ориентируйтесь по коду ТН ВЭД из счета-фактуры поставщика или проверьте данные из сертификата соответствия.

Если на территории РФ произвели прослеживаемый товар с полным или частичным использованием импортных запасных частей, созданное изделие считается импортным и тоже подлежит прослеживанию. Исключения:

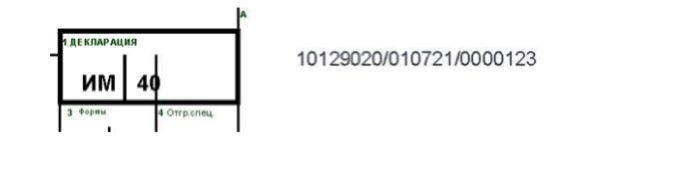

Определить таможенную процедуру можно по кодам таможенной декларации.

Не нужно отчитываться по сделкам с прослеживаемым товаром, если они связаны с государственной тайной, например, по закупке холодильников в рамках оборонного заказа. Если прослеживаемый товар предназначен для представительств международных организаций, то он также не включается в систему прослеживания.

Как работает НСПТ и кого касается

Партии товара присваивается специальный номер, который участники оборота потом указывают во всех документах при его перепродаже. На сами предметы идентификатор наносить не нужно — это одно из отличий от системы маркировки. Участие в системе прослеживаемости — это отдельная обязанность, не связанная с маркировкой, товар не будет одновременно участвовать в обеих системах контроля.

Все участники оборота прослеживаемых товаров будут отчитываться в налоговую инспекцию о движении таких товаров. Плательщики НДС будут указывать информацию в обновлённой декларации НДС, а неплательщики — в специальном отчёте.

Вы становитесь участником системы, если совершаете какую-либо из этих операций с прослеживаемым товаром:

Таким образом, обязанность по участию в системе прослеживания может возникнуть даже если вы не занимаетесь внешнеэкономической деятельностью или торговлей прослеживаемыми товарами. Достаточно просто приобрести такой товар в предпринимательских целях — и вы уже обязаны отчитаться в налоговую инспекцию. От системы налогообложения и формы собственности обязанность участвовать в процессе не зависит.

ИП, применяющий патентную систему налогообложения, приобрёл после 08.07.2021 в ООО «М-Видео» китайский монитор для работы в офисе. Вместе с монитором поставщик передал ИП счёт-фактуру в электронном виде с идентификатором товара. ИП должен принять счёт-фактуру по каналам электронного документооборота, подписать электронной подписью, направить в налоговую инспекцию отчёт о прослеживаемых товарах.

Без электронного документооборота магазин не сможет продать предпринимателю или фирме прослеживаемый товар, а ИП или фирма не смогут его купить. Так любой покупатель из мира бизнеса волей-неволей становится участником системы.

Как присвоить регистрационный номер партии товара

Если товар прослеживаемый, ему присваивается регистрационный номер (РНПТ). Он создаётся не для каждой единицы товара, а для всей партии. РНПТ нужно указывать в универсальных передаточных документах, в счетах-фактурах и в налоговой отчётности. Физически на изделие номер не наносится.

Если товар импортирован из стран, не входящих в ЕАЭС, номер присваивает сам импортёр.

Номер состоит из блоков, разделённых знаком «/». Первые три блока совпадают номером таможенной декларации в разделе А:

Последний блок цифр РНПТ представляет собой порядковый номер товара из раздела 32 таможенной декларации. Если в ГТД несколько партий, то РНПТ присваивается каждой из них.

Пример.

Партию из 5 штук мониторов завезли по таможенной декларации от 01 июля 2021 года с такими данными.

Регистрационный номер партии будет иметь вид: 10129020/010721/0000123/001.

Уведомлять налоговую о присвоении номера партии не нужно, но нужно указывать его во всех товароспороводительных документах при движении товара из этой партии.

Если товар ввезен из стран ЕАЭС, РНПТ присваивает налоговая инспекция.

Для этого подайте в налоговую инспекцию уведомление о ввозе по форме КНД 1169008 в срок 5 рабочих дней с даты принятия товара на учёт. ФНС в течение суток присвоит РНПТ и сообщит вам.

Если по какой-либо причине вы возвращаете ввезённый товар поставщику обратно в ЕАЭС, не позднее следующего рабочего дня после возврата подайте корректировочное уведомление о ввозе.

Что делать с остатками

Если на момент введения прослеживаемости у вас на складе есть остатки таких товаров и они предназначены для продажи, подайте в налоговую инспекцию уведомление об остатках по форме КНД 1169011 и получите РНПТ от ФНС. Конкретного срока нет, главное — получить номер до продажи или утилизации прослеживаемого товара.

Сдать уведомление об остатках и получить РНПТ придётся и в том случае, если вы решите продать прослеживаемый товар, поступивший к вам одним из следующих способов:

Если до 8 июля 2021 года купили товар и получили счёт-фактуру, вычет по нему можно получить в обычном порядке несмотря на то, что в них нет номера РНПТ.

Документооборот

Всю отчётность и первичные документы по прослеживаемым товарам нужно составлять и передавать строго в электронном виде.

Если продавец прослеживаемых товаров применяет спецрежимы, он тоже должен направлять покупателю УПД в электронном виде.

Покупатели обязаны принять электронный документ и подтвердить электронной подписью факт приёмки товара. С 01.01.2023 операторы электронного документооборота будут отправлять электронные документы с прослеживаемым товаром в ФНС.

Все участники оборота прослеживаемых товаров, в том числе покупатели (кроме физлиц) должны быть подключены к ЭДО. Без этого продать или купить прослеживаемый товар не получится.

Счёт-фактуру с 1 июля 2021 года нужно составлять по новой форме. Её дополнили полями для внесения реквизитов прослеживаемости (РНПТ, единица измерения и количество). В один счёт-фактуру можно включать как прослеживаемые товары, так и обычные. Подробнее об особенностях заполнения нового счёта-фактуры читайте в нашей статье.

Ошибки в номере РНПТ или его отсутствие не лишает права на вычет НДС.

Отчётность

Все операции с прослеживаемыми товарами нужно включить в отчётность и сдавать в налоговую инспекцию в электронном виде независимо от применяемой системы налогообложения. Рекомендуемые формы отчётов приведены в письме ФНС от 14.04.2021 № ЕА-4-15/5042@. Состав отчётности у плательщиков и неплательщиков НДС различается.

Плательщики НДС

Плательщики НДС сдают декларацию по НДС в обычном порядке, просто по новой форме, которая действует начиная с отчётности за 3 квартал 2021 г. В разделе 8-11 декларации и в приложении № 1 к разделу 8-9 указывают информацию о покупке, продаже, безвозмездной передаче прослеживаемого товара: РНПТ, код единицы товара, количество, стоимость. Товары с разным РНПТ в каждом разделе отражаются на отдельных листах.

Есть ситуации, когда помимо декларации НДС нужно сдавать ещё отчёт об операциях с товарами по форме КНД 1169010:

Отчёт сдают в электронном виде не позднее 25 числа месяца, следующего за отчётным кварталом.

Неплательщики НДС

Если вы применяете специальные режимы налогообложения или пользуетесь освобождением от уплаты НДС, вам нужно сдавать в налоговую инспекцию отчёт об операциях по форме КНД 1169010 в следующих ситуациях:

Отчёт сдают в электронном виде в срок не позднее 25 числа месяца, следующего за отчётным кварталом.

Если экспортируете товары в ЕАЭС, дополнительно сдайте в ФНС уведомление о перемещении товаров по форме КНД 1169009 в течение 5 рабочих дней с даты отгрузки независимо от того, являетесь ли вы плательщиком НДС. Если ранее экспортировали товар в ЕАЭС и подали уведомление о перемещении товаров, а потом был полный или частичный возврат этого товара, не позднее следующего рабочего дня с даты возврата направьте корректировочное уведомление о перемещении товаров.

Как подготовиться к участию в системе прослеживаемости товаров

Что будет за нарушения

Меры ответственности пока мягкие, чтобы участники могли адаптироваться к системе. Например, если вы приобрели прослеживаемый товар, а в счёте-фактуре нет его идентификационного номера или он указан неверно, у вас сохраняется право на вычет НДС (пп. 3 ст. 2 закона № 371-ФЗ).

На сайте ФНС указано, что меры ответственности начнут применяться с 1 июля 2022 года. Власти планировали дополнить НК РФ статьями 129.15-129.16 со штрафами за отсутствие РНПТ, ошибки в номере, отсутствие отчёта о прослеживаемых товарах, но пока этого не сделали.

Сейчас налоговики могут лишь запрашивать документы и пояснения, если они выявят расхождения между отчётами по системе прослеживаемости с другими отчётами. За непредоставление документов по таким запросам или невнесение исправлений предусмотрены стандартные штрафы по п.1 ст. 126 НК РФ в размере 200 рублей за каждый непредоставленный документ и по п.1 ст.129.1 НК РФ в размере 5 000 рублей.

Проверьте, используете ли вы в своей предпринимательской деятельности прослеживаемые товары. Подготовьтесь к внедрению системы прослеживания в своем учёте и изучите порядок представления отчётов. А поможет вам в этом система «Моё дело Бюро». Это справочно-правовая система, консультации юристов, бухгалтеров и кадровиков, сервисы проверки контрагентов, оценки вероятности блокировки расчётного счёта, база предзаполняемых бланков и онлайн-калькуляторы для расчёта налогов, сборов и выплат персоналу.

Код таможенной процедуры в декларации где посмотреть

Дата публикации 27.07.2021

Использован релиз 3.0.95

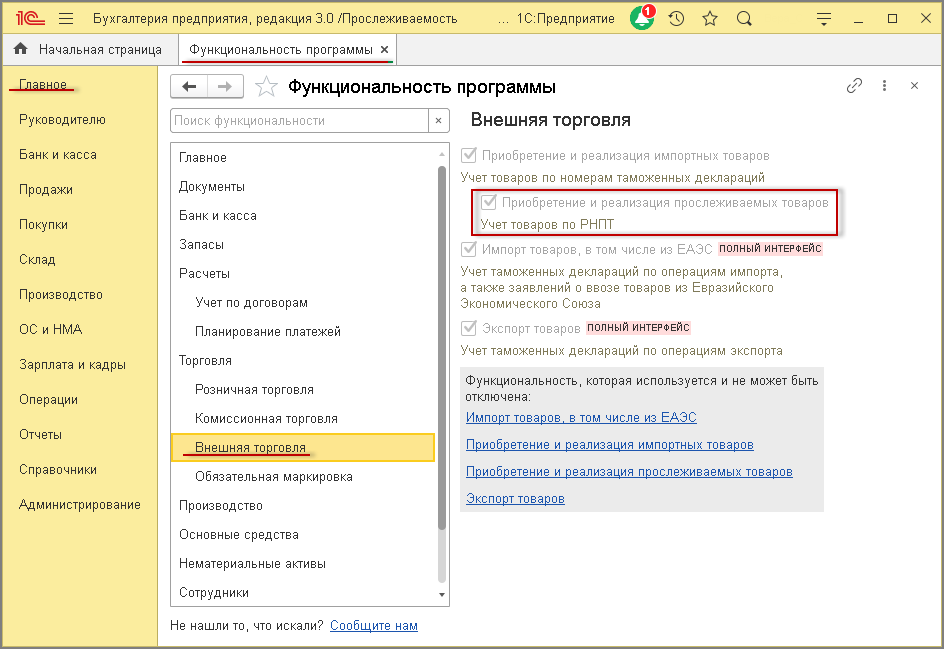

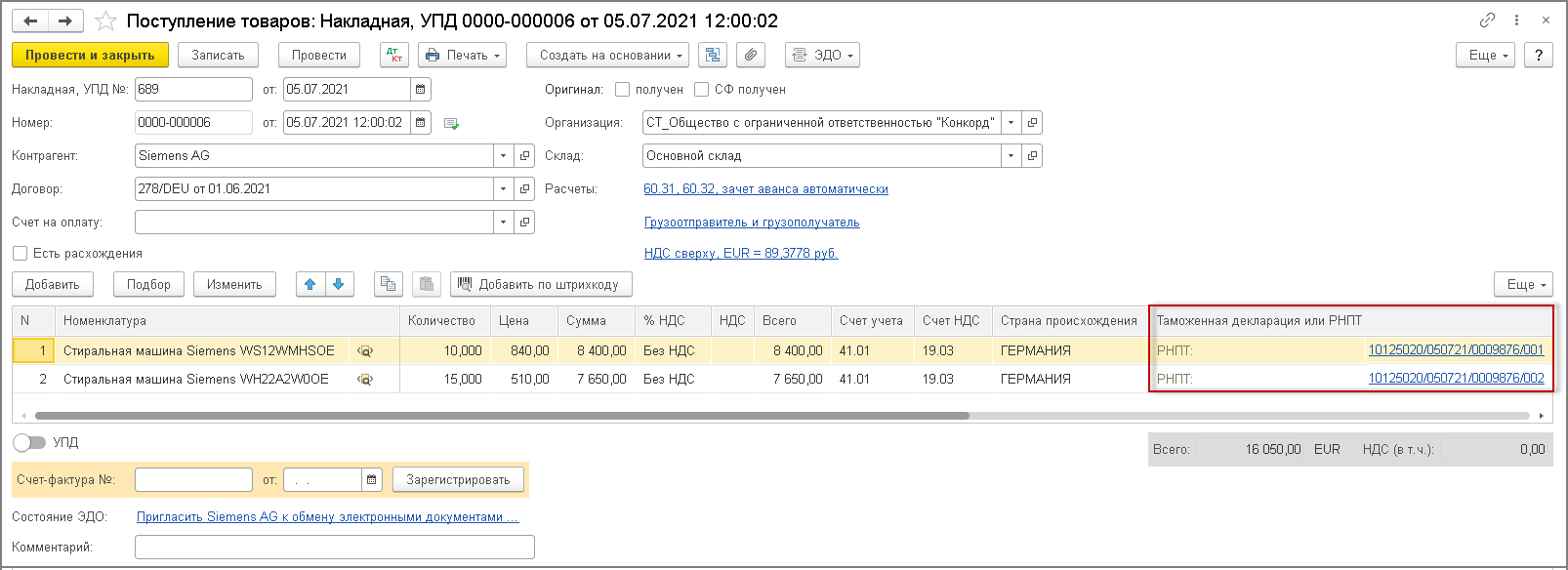

Для присвоения регистрационного номера партии прослеживаемого товара (РНПТ), ввезенного на территорию РФ в таможенной процедуре выпуска для внутреннего потребления, участник оборота должен выполнить следующие действия:

1. Отражение поступления прослеживаемых товаров

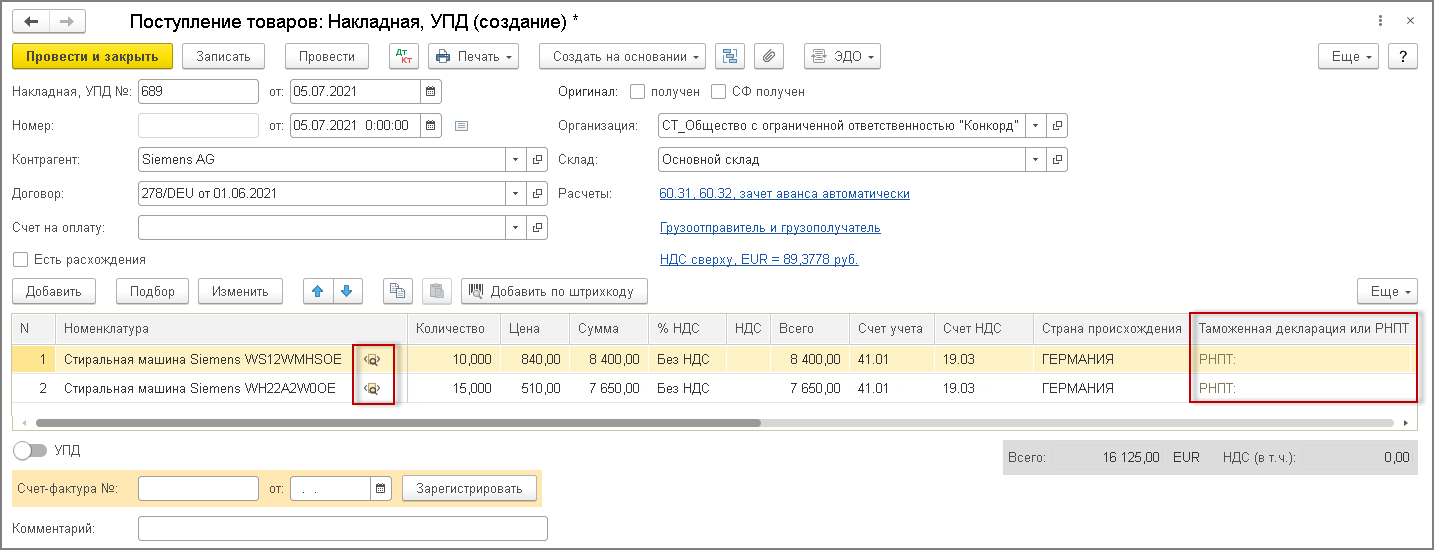

В табличную часть документа в поле «Номенклатура» вносится наименование приобретаемых импортных товаров (из справочника «Номенклатура»), подлежащих прослеживаемости.

При указании в табличной части документа в графе «Номенклатура» сведений о прослеживаемых товарах в табличной части документа «Поступление (акт, накладная, УПД)» будут дополнительно указаны:

2. Формирование РНПТ на прослеживаемые товары

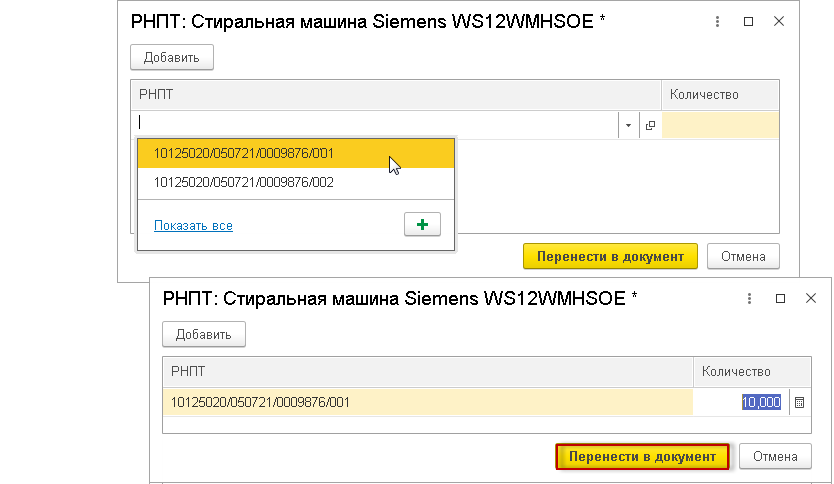

При при ввозе прослеживаемых товаров на территорию РФ участник оборота этих товаров должен самостоятельно присвоить данным товарам регистрационный номер партии товаров (РНПТ), который формируется:

Для внесения в документ «Поступление (акт, накладная, УПД)» сведений о присвоенном РНПТ необходимо перейти в форму присвоения РНПТ и ввести соответствующий номер, сформированный из номера декларации на товары и порядкового номера товара (рис. 3).

После заполнения формы ввода РНПТ присвоенные РНПТ по кнопке Перенести в документ будут внесены в документ «Поступление (акт, накладная, УПД)» (рис. 4).

После проведения документа «Поступление (акт, накладная, УПД)» будет внесена запись в специальный регистр «Прослеживаемые товары» с видом движения «Приход» (рис. 5).

Отражение экспорта в декларации по НДС

Вопрос: Оборот по реализации по ставке НДС 0% при экспорте отражается в налоговой декларации при наличии документального подтверждения фактического вывоза товаров за пределы территории Республики Беларусь (за пределы ЕАЭС). При этом какую дату следует считать датой фактического вывоза: дату выпуска товаров в соответствии с заявленной таможенной процедурой экспорта (графа «С» таможенной декларации) или дату разрешения на убытие?

Ответ: Оборот по ставке НДС 0% при экспорте товаров за пределы ЕАЭС отражается в налоговой декларации при наличии соответствующих документов на дату разрешения на убытие.

В случае оформления таможенной декларации в письменной форме подтверждением вывоза товаров за пределы Республики Беларусь будет:

либо копия заверенной личной номерной печатью должностного лица таможенного органа декларации на товары с отметками таможенного органа о выпуске товаров в соответствии с заявленной таможенной процедурой экспорта с отметкой таможенного органа «Товар вывезен» и указанием даты выдачи подтверждения;

В случае электронного декларирования информация о подтверждении вывоза товаров за пределы Республики Беларусь представляется плательщиком одновременно с налоговой декларацией по НДС (приложение 2) в виде реестра электронных таможенных деклараций на товары, выпущенные в соответствии с таможенной процедурой экспорта, по установленной форме с указанием:

номеров электронных таможенных деклараций;

кода таможенной процедуры;

даты разрешения на убытие товара за пределы таможенной территории ЕАЭС;

Подпункт 3 п. 43 гл. XI «Порядок заполнения граф ДТ должностным лицом» Порядка заполнения декларации на товары, утв. Решением Комиссии Таможенного союза от 20.05.2010 N 257, определяет, что в Республике Беларусь под номером 2 в графе «С» основного листа декларации на товары указываются цифровыми символами дата выпуска товаров либо отказа в выпуске (ХХХХХХ — день, месяц, две последние цифры года), а также регистрационный номер выпуска товаров с внесением (проставлением) соответствующей отметки (штампа в виде оттиска) «Выпуск разрешен» либо «Отказано в выпуске», подписи должностного лица и оттиска личной номерной печати.

Дата помещения товаров под избранную таможенную процедуру указывается должностным лицом таможенного органа в графе «С» декларации на товары.

Таким образом, в строке 13 «Регистрационный номер выпуска товаров» ЭСЧФ и в графе 3 «Реквизиты электронных таможенных деклараций; регистрационный номер выпуска товаров» приложения 2 к форме налоговой декларации по НДС указывается регистрационный номер выпуска товаров из графы «С» декларации на товары.

Белорусский экспортер может узнать необходимую информацию об убытии экспортных товаров на сайте ГТК (в разделе «Главная — Информация об убытии экспортных товаров») путем ввода регистрационного номера из графы «А» экспортной декларации в поисковом окне.

Результаты поиска будут отображаться в форме таблицы, содержащей следующие сведения:

1) регистрационный номер декларации на товары;

2) регистрационный номер разрешения на убытие товаров с таможенной территории ЕАЭС;

3) дату выдачи разрешения на убытие товаров с таможенной территории ЕАЭС.

При этом одному регистрационному номеру декларации на товары может соответствовать несколько строк таблицы (при убытии товаров частями).

Дата разрешения на убытие товаров подлежит отражению в строке 13.2 «Дата разрешения на убытие товаров» ЭСЧФ и в графе 5 «Дата разрешения на убытие товаров» приложения 2 к форме налоговой декларации по НДС.

Таким образом, в случае письменного декларирования товара датой подтверждения вывоза товара будет отметка таможенного органа о выпуске товаров в соответствии с заявленной таможенной процедурой экспорта в графе «С» таможенной декларации.

В случае электронного декларирования (что наиболее распространено) — это дата выдачи разрешения на убытие товара с территории Республики Беларусь, что может не совпадать с данными графы «С».

Рассмотрим следующую ситуацию.

Организацией произведена отгрузка товара на экспорт.

Таможенное декларирование произведено в электронной форме. Согласно таможенной декларации дата выпуска товара в соответствии с заявленной процедурой экспорта (графа «С») — 31 марта 2020 г. Дата разрешения на убытие товаров — 3 апреля 2020 г.

При наличии документов, подтверждающих вывоз товаров, обороты по реализации товаров отражаются в декларации:

— либо того отчетного периода, срок представления которой следует после получения соответствующего документального подтверждения (март);

Подтверждение вывоза товаров за пределы ЕАЭС получено в апреле 2020 г., но до представления декларации за март 2020 г. Следовательно, обороты по реализации с применением ставки в размере 0% могут быть отражены в декларации за март 2020 г. либо за апрель 2020 г.

* по ссылке Вы попадете в платный контент сервиса ilex

Классификатор видов (кодов) документов для графы 44 таможенной декларации (ДТ, ГТД)

Расшифровка кодов документов в графе 44 декларации на товары (а также граф 4,5 ДТС-1, граф 4,5,8 ДТС-2).

После кода документа в графе 44 через дробь ставится признак представления документа (0- документ не предоставлен при подаче ДТ; 1- предоставлен; 2- был предоставлен ранее в указанной декларации; 3- будет предоставлен после выпуска ДТ).

Данные актуальны с учетом изменений вступивших в силу с 29 августа 2021 года.

* Вступает в силу с 28 июня 2011 года.

** Не применяется в отношении товаров, включенных в перечень товаров, подлежащих маркировке контрольными (идентификационными) знаками, утвержденный Решением Совета Евразийской экономической комиссии от 23 ноября 2015 г. № 70

**** Под сотрудниками понимаются глава дипломатического представительства государства — члена Евразийского экономического союза (далее соответственно — государство-член, Союз), расположенного за пределами таможенной территории Союза, члены дипломатического и административно-технического персонала дипломатического представительства государства-члена, расположенного за пределами таможенной территории Союза, глава консульского учреждения и иные консульские должностные лица консульского учреждения государства-члена, расположенного за пределами таможенной территории Союза, консульские служащие консульского учреждения государства-члена, расположенного за пределами таможенной территории Союза, сотрудники представительства государства-члена при международной организации, расположенного за пределами таможенной территории Союза.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Возможно Вас заинтересует следующее:

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.