код скоринга 7 в кредитной истории что это значит

Что такое код скоринга, что означает цифра «7»

Код скоринга — это специальный параметр, являющийся частью кредитного рейтинга, свидетельствующего о платежеспособности человека и безопасности предоставления кредита. В отличие от других параметров кредитного рейтинга, он не имеет большого значения, но учитывается кредитной организацией.

Что такое код скоринга

Часто под термином «код скоринга» понимается кредитный рейтинг — индивидуальный бал, который присваивается пользователю. После получения и обработки сведений программа выдает результат. Кредитный рейтинг Сбербанка в РФ состоит из четырех показателей.

Параметр риска

Он в диапазоне от одного до пяти и показывает уровень надежности. При анализе учитывается семейное положение, регион, возраст и пол:

Показатель доверия

Второй по важности параметр — индикатор доверия. Он отражает наличие информации о заемщике в базах БКИ. Если человек включен хотя бы в одну базу, ему присваивается индекс «1». Если сведения в бюро отсутствуют, индекс доверия падает к нулю.

Скоринговый код

Этот параметр включается в отчет ОКБ. Для получателя займа код скоринга ничего не говорит. По этому числу банки понимают, какая модель проверки заемщика применялась в процессе оценки. С учетом полученных сведений они делают выводы.

Баллы

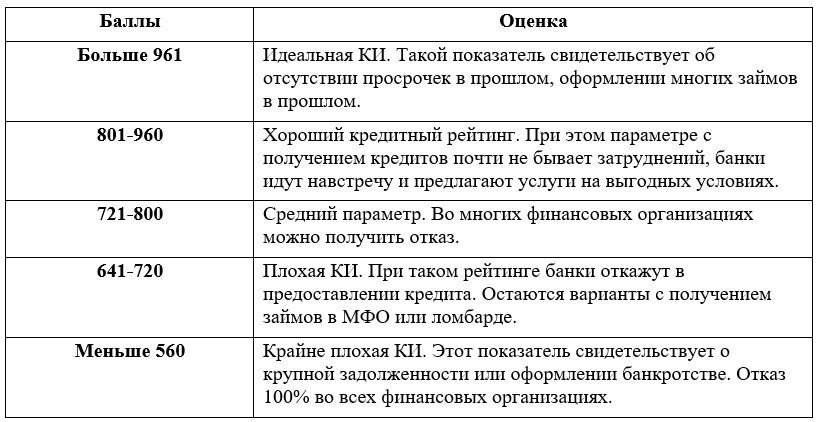

Не менее важный параметр — баллы кредитного рейтинга. По ним банк видит, насколько заемщику можно доверять при оформлении кредита. Минимальный параметр равен 560, а максимальный — 1000. Клиенты условно делятся на пять категорий:

Что такое код скоринга «7»

Как отмечалось, указанный код показывает модуль, используемый кредитной организацией или БКИ при оценке заемщика. Это число полезно только кредитору, а для получателя займа оно не имеет значения. Параметр включается в отчет для клиента и играет роль дополнительной информации.

Итоги

Для получения своего кода и текущего рейтинга, можно перейти по ссылке ниже и ввести запрашиваемые данные. После этого система выдает результат и подбирает кредиты, подходящие под текущий уровень. Это быстро, удобно и главное — бесплатно.

Что означает код скоринга 7 в кредитной истории?

Расшифруем числовой показатель

Большинство кредитных организаций готовы одобрить заявку, только когда результаты скоринга превышают 690 баллов. Показатель 7 означает, что по итогам проверки сумма очков превышает 700. Если человеку присваивается меньшее значение, ссуду в банке ему не дадут. Результаты скоринговой оценки плохие, нет смысла обращаться даже к кредитному брокеру, вряд ли он чем-то сможет помочь.

Что это означает и по каким параметрам рассчитывается скоринговый балл:

Внимание! Каждый банк использует собственную систему скоринговой оценки, поэтому в одном можно получить отказ, а в другом – одобрение.

Все эти характеристики учитываются банком при скоринговой оценке. Если анкета клиента набирает 7, он может претендовать на получение кредита. Однако это вовсе не означает, что решение будет положительным. Кредитор имеет право отказать любому потенциальному заемщику без объяснения причины.

Из чего состоит «семерка»?

Проведение скоринговой оценки означает, что банки тщательно проверяют обратившихся к ним клиентов. Никто не хочет рисковать деньгами и выдавать кредиты потенциальным должникам. Система скоринга составлена и используется банковскими специалистами-профессионалами. Человек может считать себя идеальным заемщиком, у которого все в порядке, но программа выносит решение отказать в выдаче займа.

По каким причинам происходят отказы:

Скоринговая система – это метод оценки и построения образа будущего заемщика. На основании результатов скоринга банк принимает решение о платежеспособности человека, его финансовых возможностях выплатить кредит и начисленные проценты. Схема проверки построена на статистических данных, полученных за годы работы, поэтому она максимально точна.

Не стоит пытаться обмануть скоринговую проверку, вряд ли это получится. Все полученные от клиента сведения анализируются программой. Если обнаружится обман, заявка сразу же будет отправлена в отказ, а клиент помещен в черный список.

Единственные кредиторы, кого не волнуют результаты скоринга ниже 7 – микрофинансовые компании. Они готовы выдавать займы кому угодно. Это и понятно, ведь проценты там просто огромные.

Скоринговый балл для одобрения кредита

Что такое скоринговый балл в кредитной истории?

Раньше, заявку на кредит от клиента рассматривали кредитные работники банков. На основании представленной информации специалист выносил решение о возможности предоставления кредита. Это было долго и существовал риск ошибок и предвзятого отношения к клиенту. В связи с развитием автоматизированных технологий, банки начали применять скоринговую систему расчета кредитоспособности клиента. Система применяется при получении небольших кредитов, если требуется крупная сумма, дополнительно к скоринговому расчету специалист банка выносит мотивированное суждение, и заявка рассматривается кредитным комитетом индивидуально по каждому заемщику.

Скоринговый балл – это показатель платежеспособности заемщика, выраженный в цифровом формате. Чем больше балл, тем выше вероятность одобрения заявки. Даже с нулевой кредитной историей заемщик будет иметь свой рейтинг. Он будет зависеть от пола, возраста, места работы, должности, наличия собственности и т. д.

Если клиент уже пользовался кредитами банков или оформлял займы в МФО, скоринговый балл будет зависеть от качества обслуживания им своих долгов. Расчет рейтинга заемщика по кредитной истории осуществляется БКИ. При заказе отчета, пользователю будут предоставлена информация.

Какой максимальный скоринговый балл?

Расчет кредитного рейтинга заемщика производится пока тремя самыми крупными БКИ, информация заемщикам передается двумя БКИ: НБКИ, ОКБ. Системы расчетов скорингового балла в разных БКИ различны, поэтому максимальный балл также различается в зависимости от компании. Например, в НБКИ – 850 баллов.

Расчет рейтинга заемщика может быть произведен по трем шкалам:

В зависимости от применяемого метода, показатель у одного и того же заемщика может быть разный.

Максимальный скоринговый балл заемщиков, чья КИ находится в ОКБ, – более 961. Дополнительно рассчитываются рисковой индикатор, индикатор достоверности, учитывается код скоринга.

Какой должен быть скоринговый балл для одобрения кредита?

В среднем, чтобы кредит был одобрен значение скорингового балла должно быть не менее 600 баллов.

Для банков балл, рассчитанный Бюро, не является главным критерием при принятии решения о выдаче. Кредиторы самостоятельно рассчитывают рейтинг заемщика, учитывая его КИ и дополнительную информацию, полученную из анкеты. Если скоринговый балл больше 1000, то кредит банком будет одобрен. Скоринговый балл меньше 250–300, например, 111, – что значит низкая вероятность одобрения кредита.

Как узнать скоринговый балл бесплатно?

По закону, любой пользователь 2 раза в год сможет бесплатно узнать свой скоринговый балл, заказав кредитный отчет в БКИ.

Сначала потребуется узнать, где хранится кредитная история заемщика. Это можно сделать через портал Госуслуги.

Получение кредитного рейтинга на примере НКБИ:

Клиент может заказать полный кредитный отчет или только расчет кредитного рейтинга.

Поскольку КИ пользователя зачастую хранится в нескольких Бюро, чтобы узнать свой рейтинг, пользователю нужно заказать отчеты во всех организациях.

Методика подсчета скорингового балла

При расчете применяются различные подходы. Каждому показателю, присваивается определенное количество баллов, затем они суммируются и получается итоговый рейтинг заемщика.

Например, как рассчитывается рейтинг в БКИ «Русский Стандарт» по отдельным показателям:

Какие личные данные влияют на скоринг балл?

Кроме качества обслуживания ранее полученных кредитов и займов, на скоринг балл оказывают влияние такие показатели, как возраст заемщика, его место работы, должность, образование, количество иждивенцев, величина дохода, регион проживания и т. д.

Как повысить свой скоринговый балл?

Поскольку рейтинг заемщика зависит от множества показателей, для увеличения скорингового балла можно сделать следующее:

Что значат цифры в рейтингах бюро кредитных историй?

Рейтинги у каждого бюро свои. Но говорят они, примерно, об одном и том же.

Кредитный рейтинг – определяет кредитоспособность заёмщика на основе данных текущей и прошлой кредитной истории, в т.ч. на основе социально-демографических данных.

Максимально допустимый балл в этом бюро 850, а минимальный 250. Средний балл для получения потребительского кредита варьируется от 600-650.

В том числе, в этом отчете, Вы увидите факторы, которые определяют этот бал и могут на него давлеть.

· 690 – 850 баллов – Это отличная оценка кредитной истории. Если Вы имеет такой балл – вы сами можете выбирать банк (в теории, ибо практика, порой, далека от неё). К тому же, Вы можете попривередничать.

· 650 – 690 баллов – Стандартный балл, условия общие.

· 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

· 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

· 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Старейшее кредитное бюро. Основано в 1899 в США. Общая база этого бюро включает базу из 19 стран!! Эквифакс является Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК).

Максимальный бал в этом бюро 999, а минимальный 1.

Входит в тройку крупнейших бюро. Рейтинг бюро своеобразен и отличается от предыдущих бюро. Если выше названные бюро ограничивались баллами, то ОКБ присваивает : код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Скоринг (кредитный рейтинг) в ОКБ считается на анализе данных о кредитах и займах, самый большой балл бюро «5», а минимальный «1». Ниже указаны причиный влияющий на кредитный бал:

· Показатели исторической просрочки

· Показатели недавней или текущей просрочки

· Характеристики объема и динамики кредитной нагрузки

· Особенности кредитного поведения

· Характер и динамика запросов в кредитное бюро

· Платежная дисциплина в первые месяцы обслуживания долга

Каждый из этих факторов говорит о заемщике:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заемщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

· рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

· рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

· рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

· рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

· рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Код скоринга

Иногда в отчете ОКБ можно встретить надпись код скоринга 7. Мы постарались разобраться в этом и нашли следующую информацию

Количество баллов

· количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов).

· количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов).

· количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно).

· количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде).

· количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ).

Банки и микрофинансовые организации в процессе своей деятельности сталкиваются с рядом рисков, снижение уровня которых достигается путем применения кредитного скоринга. Специальные скоринговые модели помогают кредиторам оценивать заемщиков на разных стадиях действия кредитного договора.

Что такое кредитный скоринг?

Скоринг возник от английского термина «score», что в переводе на русский язык означает «счет». Кредитный скоринг — это система оценки потенциальных и действующих клиентов, в основу которой вкладываются статистические данные. Путем сопоставления статистических данных компания принимает то или иное решение.

Скоринговые модели применяются кредитными и микрофинансовыми организациями, точками, занимающимися pos-кредитованием, страховыми компаниями и сотовыми операторами. Изначально система оценки рисков использовалась на стадии принятия решения по заявке на кредит или заем. После того, как потенциальный заемщик заполнил анкету, все указанные им данные анализируется компьютерной программой, которая присваивает клиенту определенное количество баллов.

Для чего нужен кредитный скоринг?

Задачи скоринговой модели сводятся к одному — оценить уровень рисков кредитора на каждой стадии действия кредитного договора. Финансовые организации широко применяют практику приема онлайн-заявок на свои продукты. Это удобно и кредиторам, и потенциальным заемщикам. Первые — принимают предварительное решение в течение нескольких минут, вторые — получают возможность подавать заявки без посещения офиса организации.

Такая схема взаимодействия стала возможной после внедрения в деятельность организаций кредитного скоринга. Именно компьютерная программа, а не живой человек, принимает предварительное решение по заявке. Таким образом, заведомо неблагонадежные клиенты отсеиваются на стадии обработки онлайн-заявки. Подобный подход существенно снижает затрату ресурсов компании, а также экономит большое количество времени, так как кредитный скоринг пропускает ко второму этапу оформления кредита или займа только тех клиентов, которые соответствуют требованиям организации.

Как работает кредитный скоринг?

Скоринговая программа — это компьютерный софт, которые организации используют в целях автоматизации принятия решений по заявкам. Если учитывать, что у двух банков могут быть совершенно разные требования к клиентам, то логично, что скоринговая оценка кредитоспособности ими настраивается так же по-разному. Работает система следующим образом:

По каждому кредитному предложению организация выставляет минимальное количество баллов — планка, разграничивающая кредитоспособных и не кредитоспособных клиентов. Если по результатам рассмотрения заявки скоринговая программа выставляет оценку ниже заданного минимума, выносится отрицательное решение. И наоборот, если итоговый балл выше, заявка автоматически одобряется. Человеческий фактор в данном процессе практически не задействуется.

Благодаря такому распределению клиентов, до специалистов финансовой организации доходят заявки только от потенциально надежных клиентов, с которыми, впоследствии, может быть заключено кредитное соглашение.

Виды кредитного скоринга

Скоринг кредитного риска используется банками не только на стадии рассмотрения решения по онлайн-заявкам. Система применяется и после заключения договора с заемщиком. Финансовая организация заинтересована в том, чтобы изучать поведение клиента до полного погашения задолженности по кредиту. По этой причине применяются разные виды скоринговых моделей.

Application-scoring

Дословно термин с английского переводится как «скоринг заявки». Эта та самая модель, которая применяется на стадии обработки заявки на кредит или заем. Это наиболее распространенный вид кредитного скоринга, который выставляет первичную оценку кредитоспособности потенциального заемщика. Модель анализирует анкетные данные клиента, и выставляет балл, рассчитанный на основе статистических данных. По результатам данного анализа выносится положительное или отрицательное решение.

Collection-scoring

Применяется при работе с проблемными клиентами на предмет возврата просроченной задолженности. Эта модель скоринга актуальна на первых стадиях взыскания (Soft-collection), а также и после передачи дела заемщика коллекторскому агентству (Hard-collection). Суть этого вида кредитного скоринга заключается в применении конкретных шагов в процессе возврата задолженности. По статистике примерно 40% заемщиков, вышедших на просрочку, погашают долг до подачи иска в суд, либо до получения кредитором судебного приказа. Такая система мер воздействия на заемщика получила наименование collection-scoring.

Behavioral-scoring

Этот вид принято называть еще и «скорингом поведения». Его применение целесообразно по договорам с возобновляемой кредитной линией. С ее помощью кредитор оценивает поведение клиента на протяжении определенного промежутка времени. В частности, первостепенное значение здесь имеет возможное изменение материального положения заемщика, а также его действия в процессе пользования продуктом. Наибольшее распространение модель получила в сегменте выпуска кредитных карт — кредитный лимит повышается или понижается в зависимости от того, какие результаты покажет behavioral-scoring.

Fraud-scoring

В отличие от остальных моделей скоринга, которые работают самостоятельно, fraud-scoring применяется в связке с каждой из них. Основное предназначение модели заключается в статистической оценке и выводе вероятности мошеннических действий со стороны клиента. Наиболее актуально ее применение на стадии обработки онлайн-заявки — вкупе с application-scoring.

Какие данные потенциального клиента влияют на оценку кредитоспособности?

Оценивая потенциального клиента, скоринговая модель работает с теми данными, которые в нее заложены кредитором. Программа оценивает характеристики заемщика, выставленные в качестве требований по конкретному кредитному продукту. Непосредственно на уровень кредитоспособности влияют следующие факторы:

Из основных факторов можно выделить следующие: текущая кредитная нагрузка, наличие или отсутствие просроченных обязательств перед другими кредиторами, действующее поручительство. Методы кредитного скоринга автоматически вычисляют достоверность паспортных данных (и, как следствие, наличие гражданства РФ), но практически бессильны перед тем, что любой заемщик может увеличить в онлайн-анкете размер своей заработной платы или дохода из других источников.

Как узнать скоринговый бал?

Конечный скоринговый бал, выставленный программой по заявке, узнать невозможно. Часть 5 ст. 7 ФЗ «О потребительском кредите (займе)» дает право кредиторам не разглашать причину отрицательного решения по заявке. Все параметры рассмотрения заявке так же не подлежат разглашению.

Скоринговый балл и кредитный рейтинг заемщика — смежные термины, но это ни одно и то же. Кредитный рейтинг — условное числовое значение, носящее сугубо информационный характер. Оно косвенно влияет на шансы получения кредита. Какой-либо единой системы вычисления рейтинга заемщика в настоящее время не существует.