код дохода при аренде помещения у физического лица

Приложение N 3. Коды видов доходов, полученных от источников в Российской Федерации

Информация об изменениях:

Изменения применяются, начиная с представления налоговой декларации по налогу на доходы физических лиц за налоговый период 2019 г.

Приложение N 3

к Порядку заполнения формы

налоговой декларации по налогу

на доходы физических лиц (форма 3-НДФЛ),

утвержденному приказом ФНС России

от 3 октября 2018 г. N ММВ-7-11/569@

Коды видов доходов, полученных от источников в Российской Федерации

С изменениями и дополнениями от:

Доход от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков, или доли (долей) в указанном имуществе, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества

Доход от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков, или доли (долей) в указанном имуществе, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7

Доход от продажи иного имущества (за исключением ценных бумаг)

Доход от операций с ценными бумагами

Доход от сдачи имущества в аренду (наем)

Доходы в денежной и натуральной формах, полученные в порядке дарения

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом

Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого не удержан налоговым агентом, в том числе, частично

Доход от долевого участия в деятельности организаций в виде дивидендов

Доход от продажи иного недвижимого имущества, определенный исходя из цены объекта, указанной в договоре об отчуждении имущества

Доход от продажи иного недвижимого имущества, определенный исходя из кадастровой стоимости этого объекта, умноженной на понижающий коэффициент 0,7

Доход от продажи транспортных средств

Доход в виде вознаграждения, полученного наследниками (правопреемниками) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов

Доход в виде выигрыша, выплачиваемого операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе

Доход в виде выигрыша, выплачиваемого организаторами азартных игр, не относящихся к азартным играм в букмекерской конторе и тотализаторе

Доход в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006 N 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций» (Собрание законодательства Российской Федерации, 2007, N 1 (ч. 1), ст. 38; 2013, N 30 (ч. 1), ст. 4084)

«Ночной бухгалтер». Новые коды доходов по НДФЛ. Сто первый раз про ЕНВД

Иногда можно пропустить новые вроде бы мелочи, а потом от этого страдать. Поэтому рассказываем про коды доходов для НДФЛ и не только.

Ну и что там за коды

В частности, вводятся следующие коды доходов:

1401 — Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества

1402 — Доходы, полученные от сдачи в аренду или иного использования имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества

Там еще много других, поэтому лучше изучите подробно.

Старые песни о главном

Миллион раз мы писали про ЕНВД, но как говорится, лучше пере. волноваться, чем недоволноваться. Итак, мы разобрались:

С 2021 года, кроме отмены ЕНВД, в силу вступает еще одно громкое новшество — налоговый маневр для IT-компаний. Все ли вы про него знаете?

Регистрируйтесь! Вебинар уже совсем скоро — 3 декабря в 16.00 мск.

Кому на Руси жить хорошо

Тут внезапно выяснилось, что доходы россиян в июле-сентябре выросли! В некоторых регионах — аж на 51 %. И знаете, что тому причиной? «Коронавирусные» пособия — выплаты на детей и по безработице.

Мало того, и зарплаты в стране, оказывается, увеличились! Тут, правда, цифры поскромнее — на 2,2%. В общем, если ваш доход до сих пор не вырос — может, вы просто не россиянин?

Всякая всячина

А еще мы готовы помочь поднять финансовую эффективность вашего бизнеса — с бесплатной записью вебинара крутых экспертов.

Ваша всегда готовая помочь редакция

Коды доходов в 2‑НДФЛ в 2020 и 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2611 — списанные безнадежные долги с баланса..

Коды доходов, которые облагаются НДФЛ при превышении лимита

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Аренда недвижимости у физ.лица

Очень часто бизнесменам приходится снимать квартиры, гаражи, боксы, парко-места и прочую недвижимость у физ.лиц. При этом возникает множество вопросов: как правильно оформить сделку, какие налоги платить, как расходы списать и т д. Их настолько много, что мы решили выпустить небольшой ликбез на эту тему, рассмотрев весь процесс аренды поэтапно.

Аренда недвижимости у обычного человека почти не отличается от аренды у предпринимателей и организаций. Единственный нюанс: вам придётся удержать и перечислить НДФЛ с доходов арендодателя.

Оформите договор аренды недвижимости

В договоре опишите:

Перед тем как подписать договор, попросите у арендодателя свидетельство о праве собственности или выписку из госреестра. Так вы обезопасите себя и убедитесь, что перед вами собственник помещения.

Удерживайте НДФЛ с арендной платы

Каждый человек платит государству налог НДФЛ со своих доходов. Если он получает доход от ИП или ООО, то платит НДФЛ не сам — предприниматель или организация становятся его налоговым агентом. Он считает, удерживает и перечисляет НДФЛ в налоговую. Распространённый пример: работники по трудовому договору не платят НДФЛ сами, этим занимается работодатель. А они получают зарплату, из которой уже вычли налог. Та же ситуация с арендой. Арендодатель получает от вас доход, и если он обычный человек, вы становитесь его налоговым агентом.

Важно: перечислить НДФЛ нужно в налоговую по месту учёта вашей компании или ИП.

Страховые взносы с арендной платы вы перечислять не должны.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Учесть арендную плату и коммуналку в расходах УСН

Если вы на УСН «Доходы минус расходы», учитывайте арендную плату при расчёте налога. Чтобы подтвердить расход, оформите и сохраняйте документы:

Чтобы учесть коммунальные платежи в расходах, удобнее включить их в состав арендной платы. Это можно сделать двумя способами:

Статья актуальна на 28.02.2013

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Отражение начисления и удержания НДФЛ с доходов арендодателя

Руководитель отдела 1С Scloud

Нередко предприятие берет в аренду у частного лица (необязательно у сотрудника) помещение или транспорт. В этом случае арендатор становится налоговым агентом по отношению к этому человеку. Предприятие должно удерживать НДФЛ с арендной платы и делать отчисления на удержанную сумму в виде уплаты налога. Начисление НДФЛ с аренды в 1С 8 3 полностью не автоматизировано, и часть проводок приходится выполнять вручную.

Отражение НДФЛ с аренды в 1С 8.3 выполняется после того, как через поступление услуг отражена выплата за арендованное имущество. Для корректного формирования налоговой отчетности нужно внести арендодателя не только в справочник контрагентов, но и в справочник физических лиц, так как уплата налога производится по физическому лицу.

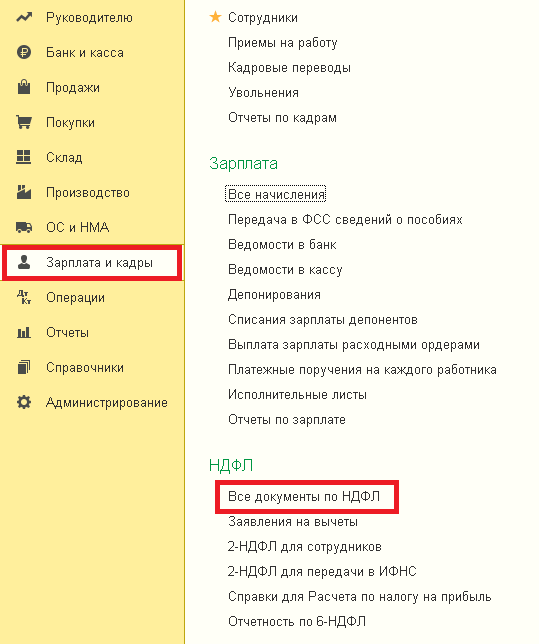

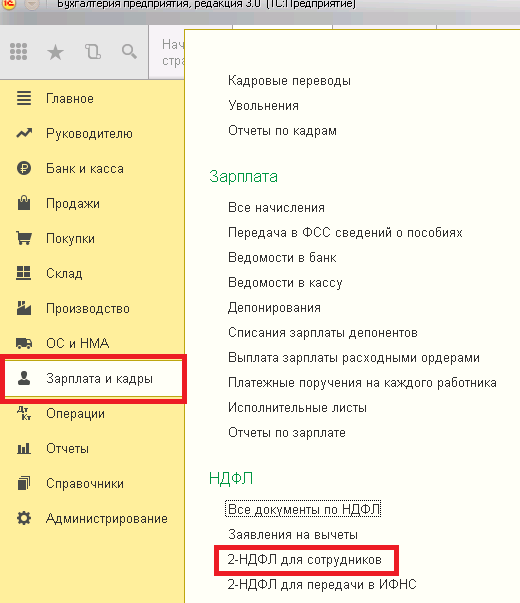

Далее нужно в 1С отразить НДФЛ с аренды в соответствующих регистрах. Для этого в панели разделов «Зарплата и кадры» выбирается пункт НДФЛ.

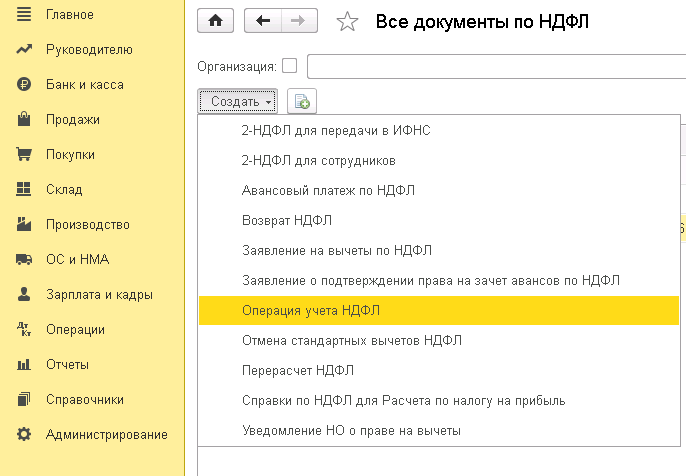

В пункте «Все документы по НДФЛ» выбирается «Операция учета по НДФЛ»:

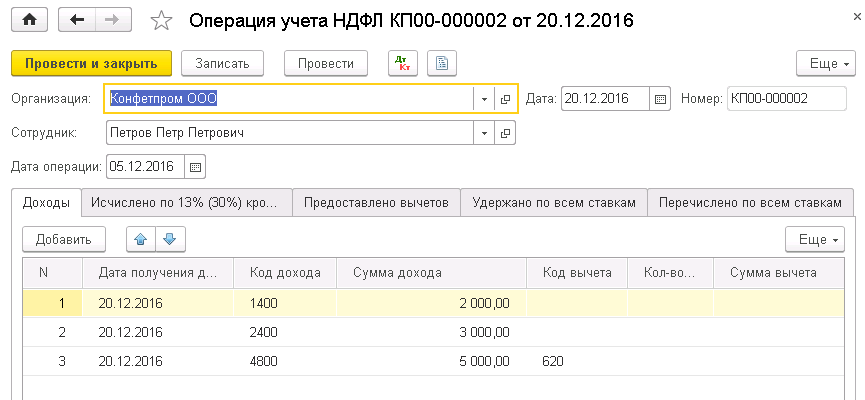

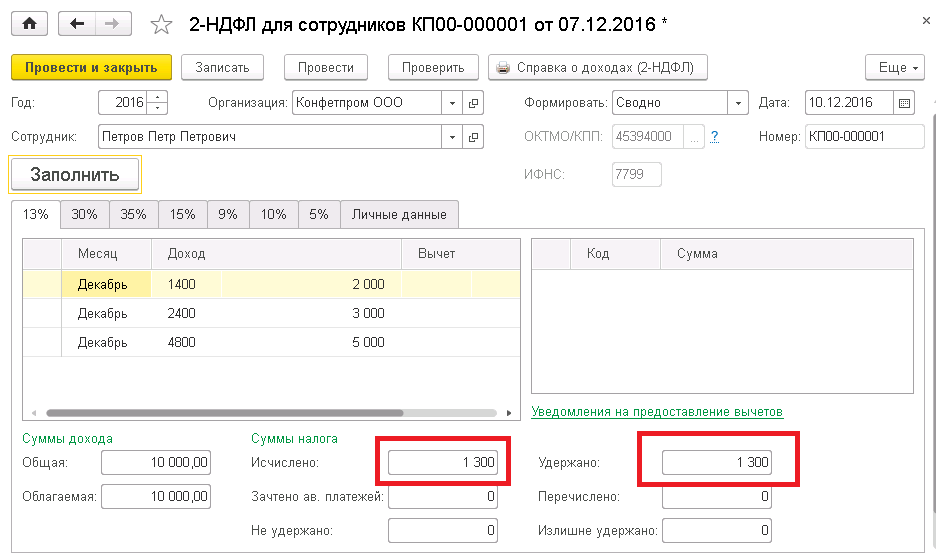

В полях таблицы вкладки «Доходы» указывается дата получения дохода, код дохода (1400 – аренда помещения, 2400 – аренда ТС, 4800 – прочие доходы), полная сумма платежа.

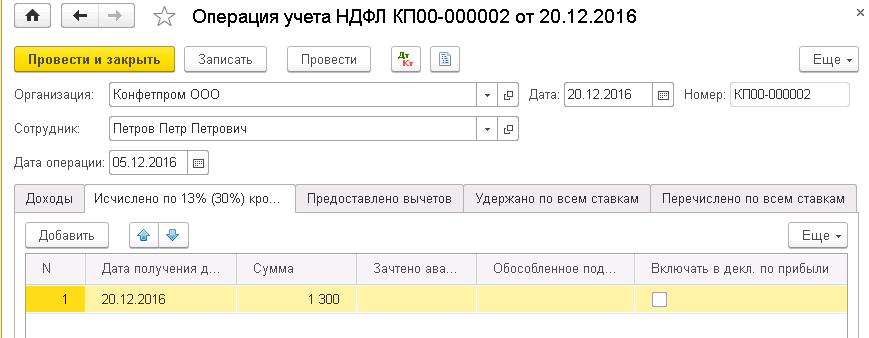

После указания информации о доходах, нужно перейти во вкладку «Исчислено по 13%(30%) кроме дивидендов». Здесь заполняется дата оплаты аренды и сумма налога.

Согласно налоговому законодательству, удержание НДФЛ с аренды в 1С 8 3 для резидентов РФ производится в размере 13%, для нерезидентов – 30%.

Для того, чтобы корректно отражалось удержание НДФЛ, необходимо заполнить вкладку «Удержано по всем ставкам».

Заполненный документ проводится. Чтобы проверить корректность данных, создается справка 2-НДФЛ:

Где суммы исчисленные и удержанные получаются из соответствующих вкладок введенного нами документа «Операция учета НДФЛ».

Если для начисления заработной платы организация использует 1С: ЗУП, то отражение налога производится через документ «Корректировка учета по НДФЛ, страховым взносам и ЕСН». В случае, когда помимо арендной платы, дополнительно оплачиваются коммунальные услуги, то на эту сумму формируется еще один документ в 1С. Аренда у физлица по этой статье НДФЛ не облагается.