какой мсс код у макдональдса

Курс доллара и евро

сейчас и на завтра

К категории «Кафе, рестораны и фастфуд» относятся следующие МСС-коды: • МСС 5811 — Поставщики провизии, магазины общественного питания; • МСС 5812 — Рестораны; • МСС 5813 — Бары, ночные клубы; • МСС 5814 — Фастфуд.

Сразу стоит отметить, что у кафе и ресторанов часто встречается МСС 5814, а у фастфуда — «ресторанный» МСС 5812. Поэтому особенно ценны карты, которые дают кэшбэк за оба кода.

МСС 5811 и МСС 5813 встречаются очень редко.

Opencard от «Открытия» — 11%.

В качестве любимой опции у Opencard можно установить «МАКСимум от кафе и ресторанов» и получать кэшбэк 6-11% за кафе и рестораны (МСС 5812, 5813, 5814).

Вознаграждение начисляется баллами (за каждые полные 100 руб. покупки), которыми можно компенсировать покупку от 1500 руб.

Для кэшбэка в 6% нужно совершить в мобильном приложении или интернет-банке хотя бы один платеж или внешний перевод за месяц. Месячный лимит кэшбэка — 3000 баллов.

Для кэшбэка в 11% нужно выполнить еще одно условие: либо иметь статус PLUS (присваивается при нахождении от 500 000 руб. на счетах в банке, активы на брокерском счете тоже учитываются), либо выполнять кое-какие нехитрые действия с помощью кредитки Opencard (ежемесячно тратить по ней рублей 100 и также ежемесячно пополнять на эту сумму, основные траты нужно делать по дебетовке). Месячный лимит баллов при выполнении обоих условий — 5000.

Выпуск карты стоит 500 руб., однако при совершении покупок по карте от 10 000 руб. на бонусный счет придет 500 баллов, эквивалентных 500 руб., обслуживание карточки бесплатно. Помимо этого, у «Открытия» действует акция «Приведи друга» для новых клиентов: если заказать Opencard по спец. ссылке и совершить первую покупку на сумму от 100 руб., «Открытие» зачислит вам 500 баллов на карточный счет

«Универсальная» от «АТБ» — 5-10%.

Среди доступных для выбора любимых категорий у «Универсальной» кредитной карты от «Азиатско-Тихоокеанского Банка» можно сделать «Развлечения», где положен повышенный кэшбэк за МСС 5811, 5812, 5813, 5814 (а еще за театры, кинотеатры, музеи, спорт, красоту: МСС 7832, 7911, 7922, 7929, 7841, 4121, 7933, 5947, 5971, 5992, 7011, 7991, 7996, 7997, 7998, 7999).

При тратах в повышенной категории от 15 000 руб. за месяц будет кэшбэк 10% (максимум 2000 руб./мес.), при тратах от 5000 до 15 000 руб. — 5%.

Выпуск и обслуживание «Универсальной» кредитной карты от «АТБ» бесплатен без условий. Основная засада — активное навязывание страховки при оформлении карточки. Самый простой способ получить карту без страховки — это заказать ее онлайн и получить с помощью курьера.

Кредитки «Восточного» — 5-15%.

У кредиток «Восточного» в качестве любимой опции можно выбрать «Онлайн-покупки», на которой положен кэшбэк в 15% за онлайн-покупки с МСС 5811, 5812, 5813, 5814 (максимум 3000 руб./мес.).

Помимо этого, здесь предусмотрены 15% кэшбэка за онлайн-покупку фильмов, музыки, книг (МСС 5815, 5942, 5968, 5735, 5817, 5192, 7841, 7829, 5994) и 5% на остальные онлайн-покупки (максимум 1500 руб./мес.).

На опции «Отдых» положен кэшбэк в 5% за онлайн- и оффлайн-покупки с МСС 5811, 5812, 5813, 5814 (максимум 1000 руб./мес.). Также здесь есть 10% кэшбэка за кинотеатры и такси (МСС 7832, 4121, 4789), максимум 500 руб./мес.

На обеих опциях для выплаты кэшбэка нужно совершить бонусные операции на сумму минимум 10 000 руб./мес. (учет идет по датам авторизации). Кэшбэк начисляется баллами, которыми можно компенсировать ранее совершенные покупки.

Из карт, которые сейчас выдает «Восточный», данная бонусная программа доступна на карте «Кэшбэк» (выпуск стоит 1000 руб., обслуживание бесплатно), картах «Кредит «4 месяца без %» и «Кредит «90 дней без %» (выпуск и обслуживание бесплатны), «Базовой» (выпуск и обслуживание бесплатны).

В банке активно навязывают страховки, которые потом можно отключить. Если что-то пойдет не так, нужно писать в службу «Качеству Да» (kachestvu_da@vostbank.ru), там на жалобы реагируют оперативнее всего.

Карта Cash Back от банка «Санкт-Петербург» — 10%.

По карте Visa Cash Back от банка «Санкт-Петербург» положен кэшбэк 10% в кафе и ресторанах (включая фастфуд), 5% на АЗС (МСС 5541, 5542, 5172, 5983) и 1% на все остальное, максимум 2000 руб./мес.

Обычно карта бесплатна при покупках от 30 000 руб./мес., либо при поддержании остатка от 50 000 руб. (иначе плата составит 299 руб./мес.). Однако до конца мая на специальной промо-странице можно заказать карту Visa Cash Back от банка «Санкт-Петербург» с бесплатным обслуживанием на весь срок. Акция актуальна для тех, у кого по состоянию на 20.04.2021 не было действующих карт банка (за исключением карты «Детская»).

Citi Priority — 10%.

У «Ситибанка» есть премиальная карта Citi Priority, по которой можно получить эффективные 5% кэшбэка за все покупки и 10% в любимых категориях (среди которых как раз доступны «Кафе, рестораны и фастфуд») без ограничения по суммам выплат и округлений.

Кэшбэк начисляется баллами, которые обмениваются на денежные сертификаты, самый выгодный из них — 75 000 руб. за 15 000 баллов (столько баллов получится, если потратить 1,5 млн руб.), причем такой оборот трат нужно успеть совершить за год, т.к. баллы имеют ограниченный срок действия.

Для выплаты кэшбэка, а также для бесплатного обслуживания нужно выполнять хотя бы одно условие:

– Поддержание среднемесячных остатков в банке от 1,5 млн руб. или эквивалента в иностранной валюте (учитываются и вклады, и текущие, и накопительные счета, ПИФы, НСЖ, а также остатки на брокерских счетах); – Совершение покупок на сумму от 75 000 руб./мес. (учет оборота идет по датам фактического списания, а не авторизации, так что есть риск, что покупки в конце месяца не успеют провестись по счету в текущем месяце); – Поступление зарплаты на карту в размере от 250 000 руб./мес.

У «Ситибанка» действует акция «Приведи друга», по которой можно получить 3000 руб. за оформление карты Citi Priority. Для этого нужно оставить заявку по специальной ссылке и в течение минимум двух месяцев, следующих за месяцем открытия, поддерживать среднемесячный баланс от 1 500 000 руб. (или эквивалента в валюте), либо переводить зарплату на карту от 250 000 руб. (для этой акции обычный межбанк со своего счета в другом банке не подойдет, нужны поступления именно от юридического лица).

Карта «ВостОк» от «Восточного» — 5-7%.

На дебетовой карте «ВостОк» (бывшая «Карта №1 Ultra»), в отличие от кредиток банка «Восточный», для выплаты вознаграждения в любимых категориях не обязателен оборот от 10 000 руб., правда, и вознаграждение чуть ниже.

На опции «Онлайн-покупки» за онлайн-оплату еды (MCC 5811, 5812. 5813, 5814) положен кэшбэк 7%, максимум 350 руб./мес.

На опции «Отдых» — 5% за онлайн- и оффлайн-покупки в общепите (MCC 5811, 5812, 5813, 5814), максимум 1500 руб./мес.

Выпуск карты «ВостОк» стоит 500 руб., однако если заказать ее онлайн и получать с помощью курьера, то выпуск будет бесплатным. Обслуживание бесплатно при поддержании минимального остатка от 10 000 руб. ( при тратах от 3000 руб./мес. на остаток до 1 млн руб. положено 5,5% годовых).

«Движкарта» от банка «Александровский» — 5-10%.

У бесплатной «Движкарты» базовый кэшбэк в 5% положен одновременно в нескольких популярных категориях (включая фастфуд 5814): • Бензин (МСС 5541); • Платные дороги (МСС 4784); • Такси (МСС 4121); • Общественный транспорт (МСС 4111 и 4131); • Фастфуд и доставка еды (МСС 5814), сумма покупки должна быть меньше 1000 руб.

Ставку кэшбэка в указанных категориях можно увеличить до 10%: • +2,5% к ставке будет положено при поддержании в течение всего месяца остатка на карте от 30 000 руб. (без процента на остаток); • Еще +2,5% дадут, если в течение всего месяца будет вклад в банке от 30 000 руб.

Месячный лимит кэшбэка — 3000 руб., при этом для выплаты вознаграждения его должно накопиться не менее 300 руб. за месяц.

Карта «МТС Деньги Weekend» — 5%.

У карты «МТС Деньги Weekend» одна из самых стабильных бонусных программ, вот уже несколько лет здесь предусмотрен еженедельный кэшбэк рублями за: • Кафе, рестораны (MCC 5812, 5813, 5814); • Такси, каршеринг (MCC 4121, 7512); • Билеты на мероприятия (MCC 7922); • Кинотеатры (MCC 7832); • Книжные магазины (МСС 5942); • Онлайн-видео (МСС 7841).

Выпуск карты стоит 299 руб., обслуживание бесплатно либо при покупках от 15 000 руб./мес., либо при поддержании минимального остатка от 30 000 руб. (можно на накопительном счете под 4% годовых).

У другой дебетовой карты банка, «МТС Cashback», тоже есть кэшбэк 3-5% за общепит, но он начисляется не реальными деньгами, а бонусными баллами программы «МТС Cashback» (их можно обменять на скидку в салонах «МТС», либо оплатить ими связь и интернет «МТС» или МГТС).

Card Plus от «КЕБа» — 5%.

У дебетовой «Карты Плюсов» от «КЕБа» кэшбэк на общепит (МСС 5812, 5813, 5814) при оффлайн-оплате составляет 5% (за онлайн-покупки вознаграждение не начисляется), еще здесь есть 5% кэшбэка на АЗС (МСС 5169, 5172, 5541, 5542, 5983, 7511, 9752).

Вознаграждение начисляется рублями без округлений, лимит — 4000 руб./мес. (на АЗС — 1000 руб./мес.).

В первый год обслуживание карты бесплатно, со второго плата составит 499 руб./год.

«Двойной кэшбэк» от «Промсвязьбанка» — 6%.

У кредитной карты «Двойной кэшбэк» от «ПСБ» на любимой опции «Досуг» есть 10% кэшбэка на «Такси/каршеринг» (МСС 4121, 7512), 7% на «Кино» (МСС 7832) и 5% на «Кафе и рестораны» (МСС 5811, 5812, 5813, 5814). Еще положен 1% за погашение задолженности по кредитке.

Повышенное вознаграждение дают только при оплате за счет кредитных средств, при этом оборот трат должен быть от 10 000 руб. Месячный лимит — 2000 баллов.

Обслуживание кредитной карты «Двойной кэшбэк» от «ПСБ» обойдётся в 990 руб./год. Если в первый месяц совершить покупки на сумму от 1000 руб., то первый год обслуживания кредитки «Двойной кэшбэк» будет бесплатным.

«Яндекс.Плюс» от «Альфа-Банка» — 5%.

По карте «Яндекс.Плюс» от «Альфа-Банка» за «Кафе и рестораны» (без фастфуда) положен кэшбэк в 5%. Помимо этого, там также предусмотрено вознаграждение в 5% за «Спорт» (MCC 5941, 5940, 5655) и «Развлечения» (MCC 7829, 7832, 7833, 7841, 7911, 7922, 7929, 7932, 7993, 7941, 7991, 7992, 7993, 7994, 7996, 7997, 7998, 7999). За покупки в сервисах «Яндекса» есть кэшбэк 5%, а на один сервис (который периодически меняется) — 10%. Месячный лимит кэшбэка — 6000 руб.

Выпуск и обслуживание карты бесплатны без условий.

«Фреш-карта» от «Московского Индустриального Банка».

У «Фреш-карты» положены 5% кэшбэка деньгами за МСС 5811, 5812, 5813, 5814, максимум 1000 руб./мес. Кроме того, есть кэшбэк в 7% за «Такси», «Каршеринг» и «Кино» (МСС 4121, 7512, 7832), максимум 350 руб./мес. Для выплаты вознаграждения оборот трат за месяц должен быть от 10 000 руб.

«Фреш-карта» бесплатна либо при обороте трат от 20 000 руб./мес., либо при поддержании неснижаемого остатка на ней от 30 000 руб. (у карт, выдаваемых с 01.07.2020, процент на остаток не начисляется).

«Сберкарта» от «Сбера» — 5%.

По «Сберкарте» от «СберБанка» при тратах от 20 000 руб./мес. или при неснижаемом остатке в прошлом месяце от 40 000 руб. за покупки в категории «Кафе и рестораны» (МСС 5812, 5814, 5462, 5811, 5813) положен кэшбэк 5% баллами «Спасибо». При покупках от 75 000 руб./мес. или при остатках от 150 000 руб. добавляется еще 10% кэшбэка на АЗС (МСС 5172, 5541, 5542, 5983, 9752).

В первые 2 месяца кэшбэк в 5% в кафе и ресторанах будет действовать без требований к остаткам и обороту, однако во втором месяце уже нужно будет соблюдать условия, чтобы получить повышенный кэшбэк в третьем месяце. Месячный лимит повышенного кэшбэка в кафе и ресторанах — 2000 бонусов «Спасибо», на АЗС — 1000 бонусов.

При определённом характере трат и при выполнении условий для уровня «Больше, чем Спасибо» здесь еще можно получать вполне достойный кэшбэк в любимых категориях (например, 20% на общественный транспорт, 10% на обучение, 10% на такси, 10% на развлечения, 10% на детские товары, 10% на магазины косметики и др.).

Обычная стоимость обслуживания «СберКарты» составляет 150 руб./мес. Карта будет бесплатной: – При тратах от 5000 руб./мес.; – Либо при поддержании минимального остатка на карте в 20 000 руб.; – Либо при получении на карту пенсии, социальных выплат или зарплаты; – Либо просто при достижении пенсионного возраста.

Вывод

Как видно, карт с повышенным кэшбэком за кафе, рестораны и фастфуд не так уж и мало, есть из чего выбрать.

Конечно же, для подобных трат подойдут и универсальные карты с кэшбэком на все: – По кредитке Emotion от «Ак Барса» при тратах от 60 000,01 руб./мес. положен кэшбэк в 5% милями на все (реальный 4,6-4,8%);

– У «Умной карты» от «Газпромбанка» категории Gold при тратах ровно в 75 000 руб./мес. за каждые 100 руб. покупки положено 4 мили (эффективный кэшбэк 3,8%);

– По карте «Прибыль» от «Уралсиба» можно рассчитывать на кэшбэк в 3% на все (за траты в 300 000 руб. положены 6000 баллов, которые можно обменять на сертификат в 9000 руб.);

– По карте «365» от «Ренессанс Кредит» при обороте трат до 15 000 руб./мес. за все покупки положен 1% кэшбэка, при обороте от 15 000,01 до 75 000 руб. — 1,5% кэшбэка, при обороте от 75 000,01 до 100 000 руб. — 3%;

– У «Экспобанка» есть карта Digital c эффективным кэшбэком 4-6,67% (при тратах 3000-10000 руб./мес.). Накопленными баллами можно компенсировать покупки у партнеров (подписки, службы доставки, такси и др.).

Что такое MCC-код, зачем нужен и как узнать его до покупки

Что такое MCC код и зачем он нужен? Можно ли узнать мсс код магазина по чеку? Как узнать мсс код магазина до покупки? Ответим на эти и другие вопросы в нашем материале.

Для того, чтобы зарабатывать на банковских картах, необходимо знать что такое mcc-код и как им пользоваться. Также умение определять mcc-коды поможет вам избежать комиссий и процентов по кредитным картам. В этой статье разберем, что такое MCC-код и зачем он нужен, как узнать мсс-код магазина до покупки.

MCC расшифровывается как Merchant Category Code, что в переводе «код категории продавца». Это 4-значный номер, который присваивается каждой торговой-сервисной точке и по которой можно определить вид деятельности продавца.

MCC код – что это простыми словами

Всякий раз, когда вы оплачиваете картой (в том числе привязанной к телефону или смарт-часам) покупку на кассе супермаркета, кафе, в интернет-магазинах, или любой другой организации – в банке, выдавшем вам карту, будет фиксироваться MCC-код. Этот код фиксируется при проведении транзакции через платежный терминал. На практике MCC-код присваивается именно платежному терминалу и в одном и том же магазине, на разных кассах, MCC-код может отличаться.

Примеры

5411: Бакалейные магазины, супермаркеты

Магнит, Ашан, Пятёрочка, Лента, Перекресток и даже обычные продуктовые магазины на углу будут иметь данный MCC-код. А это значит, что огромное количество товаров, не только продукты питания, но и бытовая химия, товары для сада и огорода, автомасла и смазки, одежда – все, что продается в этих магазинах, будет иметь данный mcc код 5411.

5541: Заправочные станции (с вспомогательными услугами или без)

Это значит, что под данный mcc будут попадать не только сами заправочные станции, но и любые сопутствующие товары, продаваемые на их территории и объединенные одним брендом – напитки, хот-доги и бургеры, кофе, масла и смазки, автомойки, СТО и т.д. Такой MCC будет на заправках Газпромнефти, Роснефти, Лукойла и многих других, в том числе мелких и малоизвестных. Но также имейте ввиду, что если рядом с АЗС находится СТО, то не всегда оно будет иметь такой же MCC-код. Если это другое юридическое лицо, то и код у него будет свой. Так, например, для СТО более распространен mcc 7538: Автосервисы.

5812: Места общественного питания, рестораны и 5814: Фастфуд

Под эти два mcc подходят практически все кафе, рестораны, закусочные. Не важно, будь то дорогой ресторан в центре Москвы, Макдональдс или чебуречная на оптовом рынке.

Где найти MCC-код

Выбирая себе банковскую карту с бонусной программой, необходимо изучать тарифы и смотреть за какие mcc коды начисляется кэшбэк. У некоторых банков mcc коды указываются в личном кабинете или приложении на смартфоне.

Вот как это сделано в СКБ банке:

Мобильное приложение СКБ банка

На левом скриншоте общими словами описаны категории и сумма кэшбэка. Если кликнуть на знак вопроса, то (на правом скриншоте) увидим более детальную информацию по mcc кодам, которые к ним относятся.

Иногда бывает так, что планируешь совершить покупку, но не знаешь к какой категории будет относится тот или иной магазин. В этом случае помогают банковские карты, которые показывают в истории платежей mcc код за каждую транзакцию.

Достаточно иметь на руках активную карту, но с нулевым балансом. Тогда первым шагом можно будет совершить платеж такой картой. Естественно, он не пройдет. Но нам это и не нужно. Даже отклоненный платеж все равно будет зафиксирован в истории. Заходим в приложение и проверяем mcc-код, после чего совершаем покупку подходящей картой. Рассмотрим подробнее.

Как определить MCC код определенной торговой точки

Вот случай из жизни – я хочу купить кофемашину, выбрал магазин и хочу получить максимальный кэшбэк за крупную покупку. Для того, чтобы определить MCC подойдут не все банковские карты, а только те, которые показывают этот код в интернет-банке или мобильном приложении.

Такую функцию имеет, например:

MCC код в мобильном приложении Мегафон банка

MCC код в мобильном приложении банка Хоум кредит

MCC код в мобильном приложении СКБ банка

И многие другие карты…

А вот в мобильном приложении Промсвязьбанка mcc код увидеть нельзя. Но если заказать выписку по операциям на почту, то там нужная информация будет:

MCC код в выписке Промсвязьбанка

Выписка пришла почти мгновенно.

Оформляем заказ, добавляем товар в корзину и вводим данные карты. Остаток на карте должен быть меньше, чем сумма покупки. Также не должно быть подключенного овердрафта (подобие кредита, когда банк дает вам недостающую сумму). Если не уверены, подключен у вас овердрафт или нет, уточните в службе поддержки вашего банка:

Ответ службы поддержки Тинькофф банка

Итак, я пробую провести оплату и получаю ответ магазина:

Отказ оплаты, но это мне и нужно

Затем захожу в приложение банка и проверяю MCC-код:

Мы видим нужный MCC – 5722.

Теперь мне нужно определить, какая карта из имеющихся у меня в наличии, а их у меня много (писал об этом здесь) – даст мне максимальный кэшбэк.

Для этого захожу на сайт mcc-codes.ru и ввожу в поле найденный MCC:

Далее видим описание этого кода. Но мне нужна вкладка “Карты с кэшбэком”:

Вкладка Карты с кэшбэком

Кликнув на эту вкладку откроется страница с банковскими картами и процентом кэшбэка по каждой из них:

Карты отсортированы по мере уменьшения величины кэшбэка. Видим, что максимальный кэшбэк в 10% может дать карта Максимум от УБРиР.

Из представленных карт у меня на руках сейчас Польза от Хоум Кредит, но в колонке КБ мы видим странную надпись 1/5%. Дело в том, что каждый месяц в приложении банка я выбираю 3 категории, которые дают максимальный кэшбэк в 5%. Нужно проверить, есть ли среди выбранных категорий 5722. Если нет, то кэшбэк будет 1%. Если есть, то 5%.

Также нужно будет проверить, не достиг ли я лимита по кэшбэку в данном месяце. Дело в том, что бонусные программы банков зачастую ставят ограничение в начислении баллов, например, не более 3000 (эта информация указывается в тарифах). Если потратить по карте 60.000 руб. с кэшбэком в 5%, то получится как раз 3000 баллов. То есть, больше денег нет смысла тратить по карте, так как лимит бонусов уже будет выбран.

Если имеющиеся на руках карты дают маленький кэшбэк, то имеет смысл рассмотреть открытие новой карты с максимальным кэшбэком. Но прежде нужно внимательно изучить тарифы, чтобы узнать:

- Сумму ежемесячного обслуживания; Условия получения кэшбэка; Вид кэшбэка (реальные рубли или бонусные баллы); И другую важную информацию.

Существуют банковские карты, которые заманивают высоким кэшбэком, но вникнув в условия бонусной программы понимаешь, что получить их будет сложно, либо есть какие-то подводные камни. Более подробно о выборе карт читайте в этих статьях:

Можно ли узнать мсс-код магазина по чеку

В чеке данная информация не отображается.

Как избежать неверно начисленных комиссий и % по кредитным картам

На сайте banki.ru пользователь кредитной карты пожаловался, что Почта банк списал с него комиссию 300 рублей + проценты по кредиту за НЕВЕРНЫЙ MCC-код.

Как видно из скриншота, пользователь оплатил услугу игры Лазертаг. Но данная операция прошла, как перевод денежных средств в азартные игры, за что по тарифам банка списывается комиссия, а сама операция классифицируется не как расходная в торговой точке, а как некий перевод. Как же так получилось?

Ниже представлен ответ сотрудника Почта банка, по карте которого была списана комиссия и процент по кредиту:

Из объяснения сотрудника Почта банка становится понятно, что проблема была на стороне Сбербанка, который выдавал POS-терминал для обслуживания клиентов в торговой точке. Однако, обвинять Сбербанк преждевременно. Ведь неизвестно на основании чего торговой точке был присвоен MCC-код 7995 (транзакции по азартным играм). Возможно, предприниматель подал неверные данные о деятельности торговой точки. Быть может, он раньше занимался азартными играми, а потом сменил сферу деятельности, не заменив при этом MCC-код. А может это была ошибка технических сотрудников Сбербанка, которые ошиблись с кодом при настройке оборудования.

Избежать подобного инцидента практически невозможно. Нельзя же каждую точку прогонять предварительно через проверку MCC-кода. Но, если вы обнаружите подозрительные комиссии и списания в истории транзакций своего банка, то будете теперь знать в каком направлении искать проблему. Если обнаружится несоответствие MCC-кода, то нужно обратиться в торговую точку, где совершалась проблемная операция с просьбой изменить код и в банк-эквайер, установивший POS-терминал.

Как узнать МСС-код магазина до покупки: карты-флагомеры

У каждой онлайн- или оффлайн-торговой точки, принимающей оплату с помощью банковских карт, есть свой MCC (Merchant Category Code), который характеризует её вид деятельности. Код присваивается банком-эквайером (банком, обслуживающим торговую точку).

MCC состоит из 4-х цифр, и именно по этим цифрам ваш банк узнаёт, к какой категории отнести ту или иную покупку. Соответственно, для получения «каши» нужно, чтобы MCC-код покупки соответствовал списку кодов, по которым банк обещает начислить кэшбэк.

Всегда стоит обращать внимание именно на список MCC, за которые банк начисляет (или не начисляет) кэшбэк, а не доверять рекламным слоганам вроде «Кэшбэк на АЗС», «Кэшбэк на рестораны», «Кэшбэк на путешествия». Все категории очень неоднозначные, у разных банков в них могут входить разные MCC.

Также важно знать МСС-код торговой точки (особенно при покупках в интернете) и для кредитных карт, чтобы случайно не совершить какую-нибудь негрейсовую операцию, за которую предусмотрена комиссия и вылет из льготного периода.

Как узнать МСС-код магазина до покупки. Карты-флагомеры

Многие банки в своих дистанционных сервисах показывают МСС-код совершенной покупки, однако особенно ценно узнать МСС перед оплатой, чтобы не промахнуться с кэшбэком. Для этих целей можно перед основной операцией сделать покупку на небольшую сумму, но это не очень удобно.

Мы пойдем другим путем. Есть некоторые кредитные организации, которые показывают код торговой точки и по неуспешным транзакциям. Карты таких банков называют флагомерами.

Чтобы отфлагомерить торговую точку, нужно такой картой с нулевым балансом или закрученными в ноль лимитами попробовать совершить покупку. Последует отказ в операции из-за недостаточности средств, а в мобильном приложении отобразится MCC-код неуспешной операции.

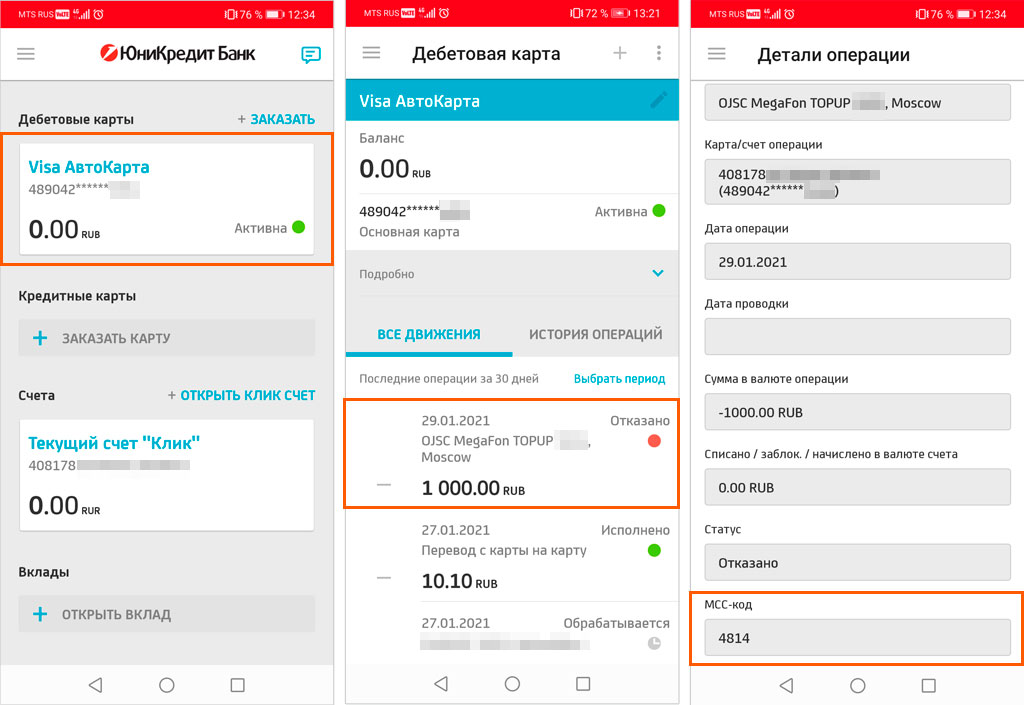

Карты ЮниКредит Банка

МСС-код неуспешной операции отображается в мобильном приложении «ЮниКредит Банка», причем на самом видном месте.

Чтобы узнать MCC-код, нужно зайти в мобильное приложение, выбрать карту, потом операцию, и в самом низу экрана будут искомые цифры. В нашем случае это МСС 4814

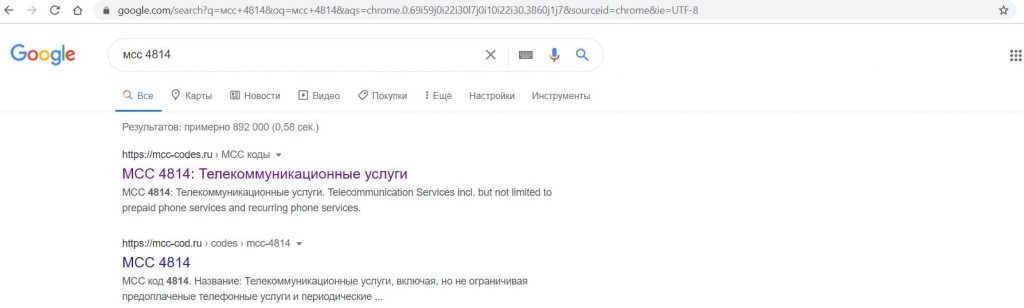

Вбиваем цифры в любой поисковик, и в первых же ссылках находим описание — «Телекоммуникационные услуги».

Обычно требования к бесплатности дебетовых карт «ЮниКредит Банка» довольно жесткие (например, наличие покупок от 30 000 руб./мес.), однако при заказе «АвтоКарты» до 30.06.2021 ее обслуживание будет бесплатным в течение всего срока действия без каких-либо условий. В акции могут принять участие лица, у которых по состоянию на 31.03.2021 не было действующих дебетовых карт банка.

Бесплатная доставка карт «ЮниКредит Банка» доступна в следующих городах: Москва и Московская область, Санкт-Петербург, Волгоград, Воронеж, Екатеринбург, Казань, Кемерово, Краснодар, Красноярск, Нижний Новгород, Новосибирск, Омск, Пермь, Ростов-на-Дону, Самара, Саратов, Тюмень, Уфа, Челябинск.

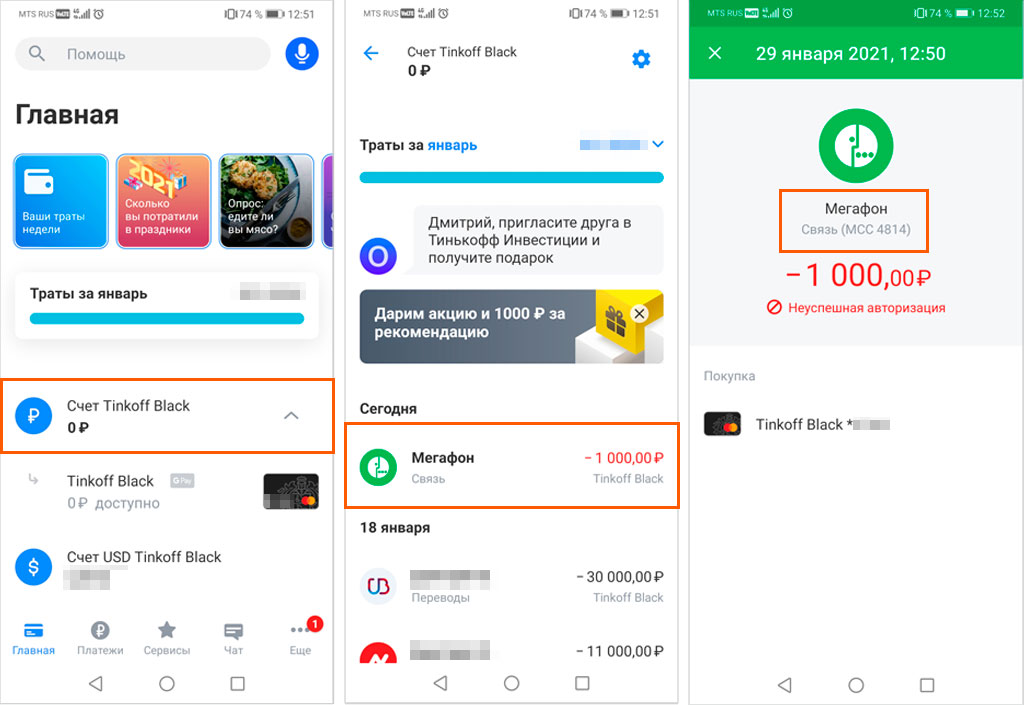

Карты «Тинькофф Банка».

В мобильном приложении «Тинькофф Банка» нажимаем на раздел «Счет Tinkoff Black», затем на неуспешную операцию, МСС-код будет в верхней части экрана.

В отличие от «ЮниКредит Банка» сведения о неуспешной операции из мобильного приложения «Тинькофф Банка» пропадут через некоторое время, так что нужно смотреть код сразу после операции.

На стандартных условиях обслуживание карты «Тинькофф Блэк» бесплатно только при наличии остатков на всех счетах от 50 000 руб. Однако сразу после получения карты в чате поддержки или на горячей линии можно попросить перевести карточку на бесплатный тариф 6.2. Так что тоже будем считать эту карту бесплатной.

UPD: 06.07.2021

Если заказать Tinkoff Black по специальной ссылке и в течение 30 дней потратить по ней от 5000 руб., то банк подарит 1000 руб.

Карты «Тинькофф Банка» доставляют бесплатно практически по всей России.

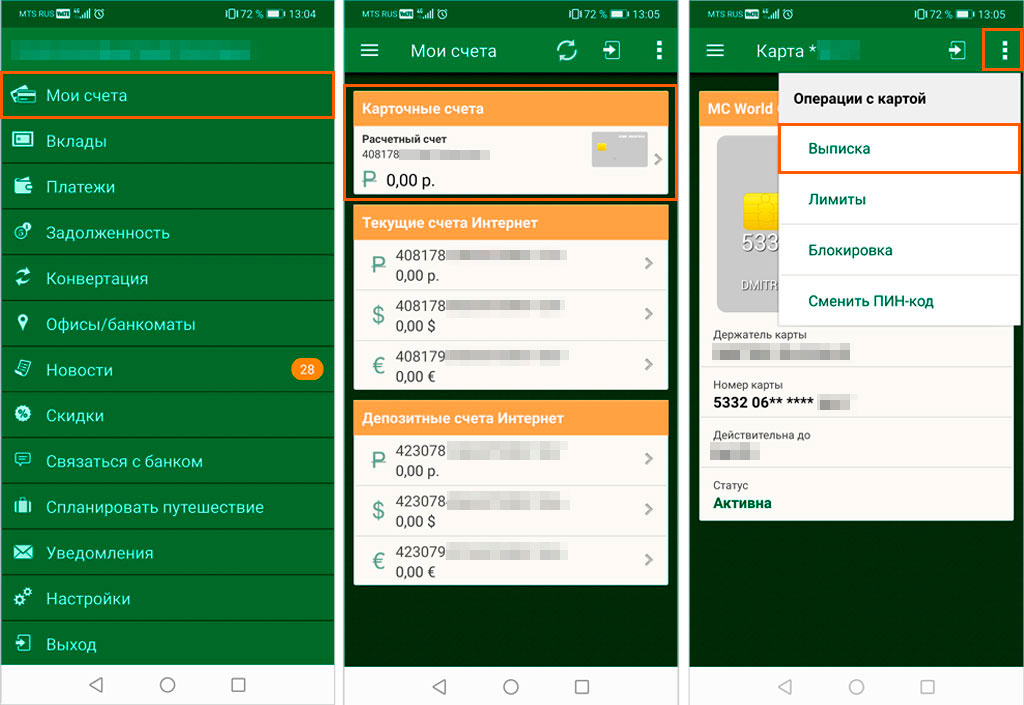

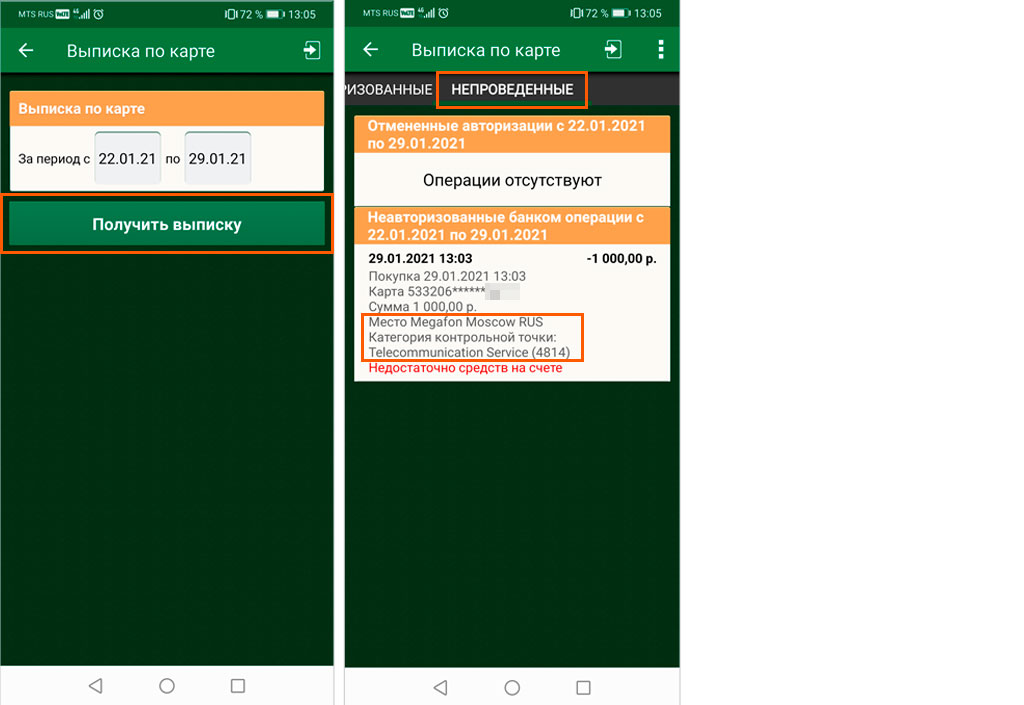

Карты банка «Авангард»

МСС-код неуспешной операции в мобильном приложении «Авангарда» запрятан гораздо глубже. Нужно нажать на «Мои счета», потом на «Карточные счета», далее на три точки сверху и выбрать «Выписка», потом нажать на «Получить выписку» и сверху выбрать «Непроведенные» (это меню правее разделов «Проведенные» и «Авторизованные»):

У банка есть бесплатная без каких-либо условий дебетовка OUT-CLUB. Заказать ее можно на сайте, а вот забрать получится только в отделении, доставка не реализована.

UPD: 22.02.2021

МСС-код неудавшейся покупки также видно в мессенджере у бесплатной на тарифе Light виртуальной карты Talk Bank (за выпуск надо будет заплатить 49 руб.).

Тонкости в определении MCC-кодов

Описанный выше способ определения МСС-кодов не всегда работает на 100%, существует небольшая вероятность столкнуться с некоторыми аномалиями, частота которых, на мой взгляд, не превышает и 0,5%. Помимо этого, есть еще тонкости, знание которых точно не будет лишним.

1 Отличие МСС-кода для разных платежных систем.

Очень редко МСС-код в одной торговой точке может быть разным для разных платежных систем, поэтому в идеале использовать флагомер той платежной системы, что и у предполагаемой карты для оплаты.

2 Зависимость МСС-кода от суммы покупки.

Данный пункт, в основном, касается онлайн-оплаты, при небольших суммах в некоторых торговых точках показывается один МСС-код, при крупных — другой. Эта особенность, к примеру, встречается у электронных кошельков или при переводах.

3 Случайное присваивание МСС-кода.

Иногда на крупных торговых площадках могут случайным образом выдаваться различные МСС независимо от величины или характера покупки (на выбор из 4-5 вариантов). Например, такую ситуацию можно встретить на АлиЭкспрес или eBay. Поэтому карты, которые дают кэшбэк на все, особенно ценны (например, «Прибыль» от «Уралсиба» с кэшбэком в 3-5% на все).

4 Смена МСС-кода со временем.

МСС-код торговой точки не присваивается раз и навсегда, он может меняться. Так что важно проверять МСС-код перед покупкой, а не доверять данным, полученным несколько месяцев назад.

5 Зависимость МСС от вида операции.

На многих сервисах, вроде ЮMoney, можно оплатить различные услуги, и в зависимости от вида этих услуг будет разный МСС, хотя формально торговая точка одна. Так что флагомерить нужно именно интересующую услугу.

2000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1000 руб. за Tinkoff Black, 3000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Москарту» от «МКБ», 500 руб. за «Альфа-Карту», 3000 руб. за кредитку Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

6 Изменение MCC-кода после авторизации.

Очень редко МСС-код, который показывается при авторизации, потом меняется при проведении операции по счету. Такое, например, раньше можно было встретить в банкоматах «Сбера», когда сперва показывался МСС 8999, а после проведения операции по счету менялся на МСС 4814.

7 На разных кассах может быть разный МСС.

В одном и том же магазине на разных кассах можно встретить разные МСС-коды (например, в «Леруа Мерлен»), так что нужно флагомерить конкретное место оплаты.

8 Разные МСС на сайте, в магазине и у курьера.

Нужно флагомерить именно тот способ оплаты, которым вы будете пользоваться. Бессмысленно, скажем, отфлагомерить МСС-код интернет-магазина и надеяться, что в стационарной торговой точке или при курьерской доставке он будет таким же.

9 Разные МСС при оплате смартфоном и картой.

На некоторых сайтах можно оплатить онлайн картой или с помощью GPay/Apple Pay. Не факт, что при обоих способах будет одинаковый МСС, хотя вероятность больше 99%.

Вывод

Узнать МСС-код торговой точки до покупки совсем не сложно, для этого нужно предварительно использовать флагомер. Все три описанные в статье карты сейчас можно получить с бесплатным обслуживанием, а две из них даже доставят в любое удобное место. Удачный момент, чтобы обзавестись полезным в хозяйстве инструментом 🙂

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)