1010 код таможенного платежа куда платить

Как платить на ЕЛС (примеры платежек c 2021 года)

Редакция от 29.07.2020 г.

Всегда проверяйте правильность реквизитов с таможенным предствителем или экспедитором перед оплатой на ЕЛС.

В декларацях на товары используется кодовое обозначение платежей на таможню. Предоставляя расчет таможенных платежей клиенту мы также указываем из, где:

1010 — таможенные сбор;

2010 — ввозная таможенная пошлина;

5010 — НДС.

Оплата таможенных платежей на ЕЛС осуществляется на соответсвующие КБК. Таможенный сбор (1010) и НДС (5010) оплачиваются одним платежным поручением на КБК, соотвтетсвующий Авансовым платежам (см. ниже). Ввозная таможенная пошлина (2010), если она есть, оплачивается другим платежным поручением на КБК, соотвествующий Ввозной пошлине (см. ниже).

КБК

Авансовые платежи (ЕЛС) — 15311009000010000110

Ввозная пошлина (ЕЛС) — 15311011010011000110

Специальная, антидемпинговая и компенсационная пошлина (ЕЛС) — 15311011010011000110

1) Деньги, поступившие на ЕЛС можно использовать при таможенном оформлении на любом таможеннном посту РФ;

2) Остатки на ЕЛС всегда можно посмотреть в личном кабинете участника ВЭД, на официальном сайте ФТС;

3) Остатки на ЕЛС также можно использовать при следюущих поставка, а можно вернуть по заявлению в ФТС;

4) Мы рекомендуем оплчивать таможенные платежи на ЕЛС, прибавляя 3-5%, которые закладываются на курсовую разницу.

Скачать примеры платежек на ЕЛС

Авансовые платежи (НДС)

Ввозная пошлина

Специальная, антидемпинговая и компенсационная пошлина

Реквизиты (образец заполнения) платежного поручения для оплаты таможенных платежей на Единый Лицевой Счет (ЕЛС) в 2021 году

Реквизиты для заполнения платежного поручения в таможню:

банк получателя – Операционный департамент Банка России// Межрегиональное операционное УФК г. Москва

Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)» –

Номер счета получателя средств (номер казначейского счета)» –

получатель – Межрегиональное операционное УФК (ФТС России),

КБК (графа 104 в п/п)- в зависимости от назначения платежа (см.ниже)

В графу 107 обязательно- 10000010

С 2019 года ФТС перевел всех участников ВЭД на Единый Лицевой Счет (ЕЛС).

Все таможенные платежи (пошлина, сборы, НДС и акцизы) оплачиваются безналичным путем.

С 1 августа 2021 г в абсолютном большинстве случаев требуется сделать только один платеж, называемый авансовым.

Авансовый платеж подходит для следующих видов списаний:

-таможенных сборов за оформление;

-специальной, антидемпинговой и компенсационной пошлины;

-утилизационного сбора в отношении колесных транспортных средств и прицепов к ним;

При оплате платежей АРХИВАЖНО правильно заполнить платежное поручение! Очень часто даже опытные участники ВЭД совершают ошибки при заполнении платежки.

Образец заполнения авансовой платежки (т.е. для оплаты сборов, пошлин, НДС и акциза) представлен ниже:

Значения, которые выделены желтым цветом, нужно заменить на свои.

Несомненно любой бухгалтер или руководитель сможет самостоятельно заполнить реквизиты получателя, НО на что стоит обратить внимание:

— графа 101- сюда вбиваем ваш статус как участника ВЭД. Для юридических лиц это 06, для индивидуальных предпринимателей – 17.

— графа 104 – код КБК. Для авансовых платежей это «15311009000010000110»

— графа 105 – код ОКТМО — всегда 45328000

— графа 107 — 10000010

— графы 106,108-110- не заполняются.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

О порядке заполнения полей платежного поручения при уплате таможенных платежей

При заполнении платежных поручений для уплаты таможенных платежей участники ВЭД нередко допускают ошибки, которые могут приводить к тому, что денежные средства не могут быть идентифицированы и относятся Федеральным казначейством к невыясненным платежам. Для того, чтобы не допускать таких ошибок, необходимо внимательно ознакомиться с правилами и особенностями заполнения платежных поручений для таможенных органов.

Формат, порядок заполнения и оформления распоряжения о переводе (платежных поручений) денежных средств в уплату платежей в бюджетную систему определены:

— Положением о правилах осуществления перевода денежных средств, утвержденным Банком России от 19.06.2012 г. № 383-П

— Приказом Минфина России от 12.11.2013 г. № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ«.

Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами установлены Приложением 3 к приказу Минфина России от 12.11.2013 г. № 107н.

Реквизиты счета для уплаты таможенных и иных платежей, администрируемых таможенными органами:

Получатель: Межрегиональное операционное УФК (ФТС России),

ИНН: 7730176610,

КПП: 773001001,

Банк получателя: Операционный департамент Банка России, г. Москва 701,

БИК банка: 044501002,

ОКТМО: 45328000,

Счет №: 40101810800000002901

Код таможенного органа для единых лицевых счетов: 10000010

Особенности заполнения некоторых полей платежного поручения:

В поле 101 указвается двухзначный показатель статуса плательщика:

06 – участник ВЭД – юридическое лицо;

16 – участник ВЭД – физическое лицо;

17 – участник ВЭД – ИП;

В поле 104 указывается КБК для соответствующего вида платежа. Состоит из 20 цифр. Все цифры КБК одновременно не могут принимать значение 0.

В поле 105 указывается значение кода, присвоенного территории муниципального образования (ОКТМО), на которой мобилизуются денежные средства от уплаты таможенного платежа – всегда 45328000.

В поле 106 указывается основание платежа, состоящий из 2 знаков. В случае перечисления денежных средств в счет предстоящих платежей, значение поля 00 – иные случаи.

В поле 108 указывается номер документа, который является основанием платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля – 0.

В поле 107 указывается восьмизначный код таможенного органа:

В поле 109 указывается дата документа основания платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля 00 – иные случаи.

В поле 21 указывается очередность платежа – 5.

В поле 22 указывается уникальный идентификатор начисления (УИН). Состоит из 20 ли 25 знаков.

Все знаки УИН одновременно не могут принимать значение 0.

Указывается в обязательном порядке в платежном поручении на уплату штрафа. В иных случаях указывается значение 0.

Наиболее часто используемые коды КБК при уплате таможенных и иных платежей:

КБК 153 1 10 09000 01 0000 110 «Авансовые платежи в счет будущих таможенных и иных платежей«

КБК 153 1 10 02000 01 1000 110 «Таможенные сборы«

КБК 153 1 10 11010 01 1000 110 «Ввозные таможенные пошлины«

КБК 153 1 10 10000 01 0000 110 «Денежный залог в обеспечение уплаты таможенных и иных платежей«

КБК 153 1 10 11160 01 1000 110 «Специальные, антидемпинговые, компенсационные пошлины«

Кроме того, необходимо внести в соответствующие поля свои реквизиты и реквизиты своего банка

При заполнении платежных поручений по уплате таможенных платежей участники ВЭД чаще всего допускают следующие ошибки:

— не указан код таможни в поле 107

— неверно указан КБК в поле 104. Возврат денежных средств осуществляется по заявлению плательщика.

— некорректро указан ИНН или КПП плательщика.

Денежные средства при этом относятся Федеральным казначейством относятся к невыясненным поступлениям. В этом случае для идентификации платежей нужно обращаться в ФТС для внесения изменений в платежное поручение.

Уточнение некорректно заполненных сведений осуществляется на основании письменного обращения плательщика на имя начальника Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России (ГУФТД и ТР ФТС России) генерал-лейтенанта таможенной службы М.В.Чморы.

Письмо необходимо направлять по факсу (499) 449-73-00 с последующим досылом по адресу: 121087, г.Москва, ул. Новозаводская, д. 11/5.

Телефон ФТС России: (499) 449-73-05.

Электронный адрес ФТС России: fts@ca.customs.ru

С 1 октября 2020 года в соответствии с распоряжением ФТС России от 30.09.2020 № 364-р «О проведении опытной эксплуатации автоматизированной подсистемы «Личный кабинет«, размещенной в информационной-телекоммуникационной сети «Интернет«, при уточнении заинтересованными лицами сведений в расчетных (платежных) документах« стало возможно уточнять в расчетных (платежных) документах на перечисление денежных средств, отнесенных органами Федерального казначейства к невыясненным поступлениям, через Личный кабинет участника ВЭД следующие сведения:

— КБК расчетных (платежных) документов.

В Личном кабинете в соответствии с ИНН плательщика предоставляется перечень платежных документов, по которым денежные средства учтены как невыясненные поступления.

Для уточнения некорректных сведений в платежном документе необходимо заполнить электронный документ с уточненными сведениями, подписав его усиленной квалифицированной электронной подписью и направив в ФТС России через Личный кабинет.

Подписывать такой электронный документ электронной подписью может:

— лицо, имеющее право действовать от имени юридического лица без доверенности;

— лицо, наделенное соответствующими полномочиями в соответствии с п.6 Порядка получения доступа декларантов, перевозчиков, лиц, осуществляющих деятельность в сфере таможенного дела, уполномоченных экономических операторов, правообладателей и иных лиц к личному кабинету, утвержденного приказом ФТС России от 03.06.2019 г. № 901.

1010 код таможенного платежа куда платить

При заполнении платежных поручений для уплаты таможенных платежей участники ВЭД нередко допускают ошибки, которые могут приводить к тому, что денежные средства не могут быть идентифицированы и относятся Федеральным казначейством к невыясненным платежам. Для того, чтобы не допускать таких ошибок, необходимо внимательно ознакомиться с правилами и особенностями заполнения платежных поручений для таможенных органов.

Формат, порядок заполнения и оформления распоряжения о переводе (платежных поручений) денежных средств в уплату платежей в бюджетную систему определены:

— Положением о правилах осуществления перевода денежных средств, утвержденным Банком России от 19.06.2012 г. № 383-П

— Приказом Минфина России от 12.11.2013 г. № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ«.

Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей, администрируемых таможенными органами установлены Приложением 3 к приказу Минфина России от 12.11.2013 г. № 107н.

Реквизиты счета для уплаты таможенных и иных платежей, администрируемых таможенными органами:

Получатель: Межрегиональное операционное УФК (ФТС России),

ИНН: 7730176610,

КПП: 773001001,

Банк получателя: Операционный департамент Банка России, г. Москва 701,

БИК банка: 044501002,

ОКТМО: 45328000,

Счет №: 40101810800000002901

Код таможенного органа для единых лицевых счетов: 10000010

Особенности заполнения некоторых полей платежного поручения:

В поле 101 указвается двухзначный показатель статуса плательщика:

06 – участник ВЭД – юридическое лицо;

16 – участник ВЭД – физическое лицо;

17 – участник ВЭД – ИП;

В поле 104 указывается КБК для соответствующего вида платежа. Состоит из 20 цифр. Все цифры КБК одновременно не могут принимать значение 0.

В поле 105 указывается значение кода, присвоенного территории муниципального образования (ОКТМО), на которой мобилизуются денежные средства от уплаты таможенного платежа – всегда 45328000.

В поле 106 указывается основание платежа, состоящий из 2 знаков. В случае перечисления денежных средств в счет предстоящих платежей, значение поля 00 – иные случаи.

В поле 108 указывается номер документа, который является основанием платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля – 0.

В поле 107 указывается восьмизначный код таможенного органа:

В поле 109 указывается дата документа основания платежа. В случае перечисления денежных средств в счет предстоящих платежей значение поля 00 – иные случаи.

В поле 21 указывается очередность платежа – 5.

В поле 22 указывается уникальный идентификатор начисления (УИН). Состоит из 20 ли 25 знаков.

Все знаки УИН одновременно не могут принимать значение 0.

Указывается в обязательном порядке в платежном поручении на уплату штрафа. В иных случаях указывается значение 0.

Наиболее часто используемые коды КБК при уплате таможенных и иных платежей:

КБК 153 1 10 09000 01 0000 110 «Авансовые платежи в счет будущих таможенных и иных платежей«

КБК 153 1 10 02000 01 1000 110 «Таможенные сборы«

КБК 153 1 10 11010 01 1000 110 «Ввозные таможенные пошлины«

КБК 153 1 10 10000 01 0000 110 «Денежный залог в обеспечение уплаты таможенных и иных платежей«

КБК 153 1 10 11160 01 1000 110 «Специальные, антидемпинговые, компенсационные пошлины«

Кроме того, необходимо внести в соответствующие поля свои реквизиты и реквизиты своего банка

При заполнении платежных поручений по уплате таможенных платежей участники ВЭД чаще всего допускают следующие ошибки:

— не указан код таможни в поле 107

— неверно указан КБК в поле 104. Возврат денежных средств осуществляется по заявлению плательщика.

— некорректро указан ИНН или КПП плательщика.

Денежные средства при этом относятся Федеральным казначейством относятся к невыясненным поступлениям. В этом случае для идентификации платежей нужно обращаться в ФТС для внесения изменений в платежное поручение.

Уточнение некорректно заполненных сведений осуществляется на основании письменного обращения плательщика на имя начальника Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России (ГУФТД и ТР ФТС России) генерал-лейтенанта таможенной службы М.В.Чморы.

Письмо необходимо направлять по факсу (499) 449-73-00 с последующим досылом по адресу: 121087, г.Москва, ул. Новозаводская, д. 11/5.

Телефон ФТС России: (499) 449-73-05.

Электронный адрес ФТС России: fts@ca.customs.ru

С 1 октября 2020 года в соответствии с распоряжением ФТС России от 30.09.2020 № 364-р «О проведении опытной эксплуатации автоматизированной подсистемы «Личный кабинет«, размещенной в информационной-телекоммуникационной сети «Интернет«, при уточнении заинтересованными лицами сведений в расчетных (платежных) документах« стало возможно уточнять в расчетных (платежных) документах на перечисление денежных средств, отнесенных органами Федерального казначейства к невыясненным поступлениям, через Личный кабинет участника ВЭД следующие сведения:

— КБК расчетных (платежных) документов.

В Личном кабинете в соответствии с ИНН плательщика предоставляется перечень платежных документов, по которым денежные средства учтены как невыясненные поступления.

Для уточнения некорректных сведений в платежном документе необходимо заполнить электронный документ с уточненными сведениями, подписав его усиленной квалифицированной электронной подписью и направив в ФТС России через Личный кабинет.

Подписывать такой электронный документ электронной подписью может:

— лицо, имеющее право действовать от имени юридического лица без доверенности;

— лицо, наделенное соответствующими полномочиями в соответствии с п.6 Порядка получения доступа декларантов, перевозчиков, лиц, осуществляющих деятельность в сфере таможенного дела, уполномоченных экономических операторов, правообладателей и иных лиц к личному кабинету, утвержденного приказом ФТС России от 03.06.2019 г. № 901.

Программное обеспечение для таможенного оформления. Программы для декларантов и других участников ВЭД

Tamplat.ru – таможенные платежи. Калькулятор для расчета таможенных платежей

D.TKS.RU – центр онлайн обучения для профессионалов, работающих с таможенными органами

197022, СПб, ул. Петропавловская, 4-а, бизнес-центр «Лидваль Холл», 3 этаж, м.»Петроградская»

т. (812) 449-50-61, ф. (812) 449-50-62, customs@tks.ru, www.tks.ru

Лицензия на обучение № 1458 от 30 июля 2015 года

Расчет таможенных платежей

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

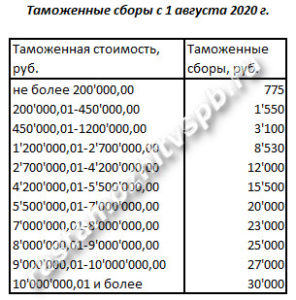

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.